【干货】2023年中国口腔医疗器械行业产业链现状及市场竞争格局分析 企业主要分布在沿海地区

行业主要上市公司:现代牙科(03600.HK);时代天使(06699.HK);正海生物(300653);佳兆业健康(00876.HK);美亚光电(002690);新华医疗(600587);康拓医学(688314);迈普医学(301033)等

本文核心数据:产业链全景图、区域热力地图、兼并重组动向

口腔医疗器械行业产业链全景梳理:上中游欧美企业占主导

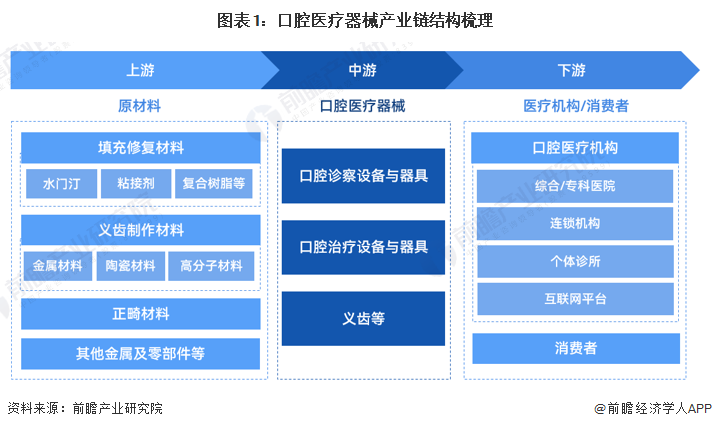

从整个口腔医疗器械体系来看,口腔医疗器械上游主要为原材料,包括填充修复材料、义齿制作材料、正畸材料和其他金属和零部件等;中游主要为口腔医疗器械制造,具体包括口腔诊察设备与器具、口腔治疗设备与器具和义齿等;下游为医院、牙科诊所等服务性机构,口腔医疗器械的终端消费者要是口腔患者和口腔医疗消费者,各群体因为收入、认知等水平的差异,需求各异。

从产业链生态图谱来看,我国口腔医疗器械上游原材料产品种类多,目前仍以欧美品牌占主导,国产替代率较低。具体包括登士柏、贝格、登特伦、Degudent、ARGEN等国外企业,以及爱尔创、国瓷材料等中国企业。

中游口腔医疗器械领域相关生产企业和研究机构不断增多,国内企业的整体技术水平也有较大提升,但是相较于美国、德国、日本等发达国家和地区,高端产品生产能力不足。从企业来看,主要包括登士柏西诺德、爱齐科技等外国企业,及美亚光电、佳兆业健康等中国企业企业。

下游主要由医疗服务机构和消费者组成。其中代表的医疗机构包括:泰康拜博口腔、四川大学华西口腔医院、北京大学口腔医院、蓝天口腔、可恩口腔等。

口腔医疗器械行业链区域热力地图:企业主要分布在沿海地区

从区域分布情况来看,中国口腔医疗器械行业代表企业主要分布在沿海地区地区。其中口腔医疗器械及耗材主要分布在山东、广东、香港等地,口腔医疗机构则在中部地区有所布局。

口腔医疗器械代表性企业产品布局情况:毛利率水平普遍较高

目前,新华医疗在我国口腔医疗器械行业上市公司中的口腔医疗收入居于领先地位。其中,2022年新华医疗的口腔医疗器械业务收入38.18亿元;现代牙科2022年口腔医疗器械业务的收入也超过了20亿元。从毛利率水平来看,2022年代表上市企业毛利率水平位于40%-90%之间,行业毛利率水平较高。

口腔医疗器械行业兼并重组情况分析:以纵向整合实现产业链的垂直一体化为主

横向整合注重企业在同一产业链上与同类企业的合作,通过扩大规模和增强竞争优势来实现增长和市场份额的提升;而纵向整合则注重企业与上下游企业的合作,以实现产业链的垂直一体化,提高整个供应链的效率和竞争力。截至2023年中国口腔医疗器械行业兼并与重组事件中以纵向整合的类型为主,占比超过一半。

口腔医疗器械行业的兼并重组通常会涉及技术整合、资金整合等,不同公司或研究机构的干细胞技术可能因兼并重组而整合,以提高疗效、降低成本或加速创新;同时兼并重组可以帮助公司吸引更多资金投资,推动口腔医疗器械技术的研发和应用。口腔医疗器械行业代表性企业最新投资动向如下:

更多本行业研究分析详见前瞻产业研究院《中国口腔医疗器械行业市场需求与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务