2023年中国啤酒行业竞争格局及市场份额分析 寡头垄断局面难以打破

行业主要上市公司:华润啤酒(00291.HK);青岛啤酒(600600);百威亚太(01876.HK);重庆啤酒(600132);燕京啤酒(000729)等

本文核心数据:企业排名;企业市场份额;区域生产量排行等

企业竞争格局

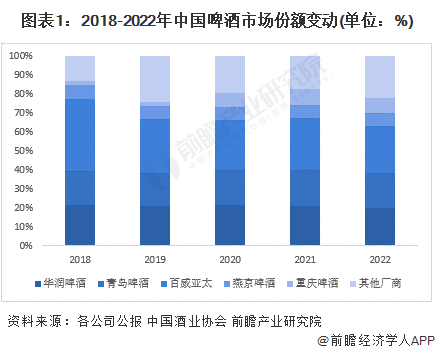

——龙头企业市场份额稳定,内部竞争激励

2018-2022年,中国啤酒行业五大龙头企业分别为百威亚太、青岛啤酒、雪花啤酒、重庆啤酒以及燕京啤酒,五家企业市场份额总和约为80%,已形成寡头垄断的局面,其他区域性啤酒生产商难以破局。五年来,五大龙头企业内部市场竞争激烈,其中百威亚太市场份额下降严重,重庆啤酒市场份额显著增加,年均复合增长率达36.25%。

注:因华润啤酒和百威亚太未公布其啤酒行业明确销售数据,鉴于其行业特征,使用其营业收入总额测算。

——企业梯队差异明显

目前中国啤酒行业代表性企业根据销售额可分为三个梯队,各梯队之间差异较小,不同梯队之间销售额差距较大。其中销售金额能突破三百亿人民币的仅有百威亚太、青岛啤酒以及华润啤酒。第二梯队为珠江啤酒以及重庆啤酒,销售额超过100亿人民币但距离300亿人民币还有较大差距。五大龙头之下其他啤酒厂商大多年营业收入不足50亿人民币,为第三梯队。

——第一梯队排名稳定,第二梯队竞争激励

根据销售额将中国啤酒行业的龙头企业进行排名,第一梯队的三家企业销售额排名比较稳定,百威亚太销售额稳居第一名,但近年来百威亚太与华润啤酒的营业收入差距已逐渐缩小。2018年,百威亚太与华润啤酒的营收差距200多亿人民。2022年二者之间差距已不足100亿人民币。

重庆啤酒与燕京啤酒的竞争比较激烈。2020年,重庆啤酒销售额是上一年的三倍,达到106.25亿元,超过燕京啤酒成为中国第四大啤酒生产商。

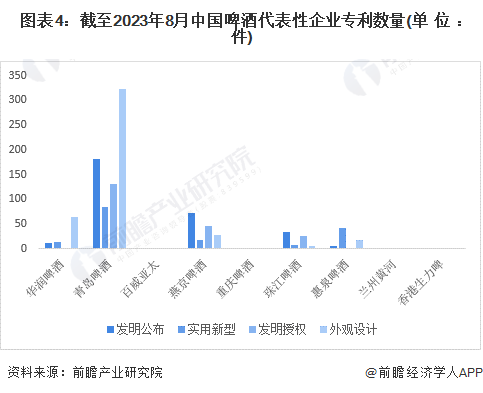

——青岛啤酒专利技术领先

截至2023年8月,中国啤酒代表性企业取得专利技术数量超过千件,其中青岛啤酒专利技术数量排名第一,达到719件,燕京啤酒专利技术数量排名第二,达166件。企业专利技术主要集中在发明公布和外观设计。

区域竞争格局

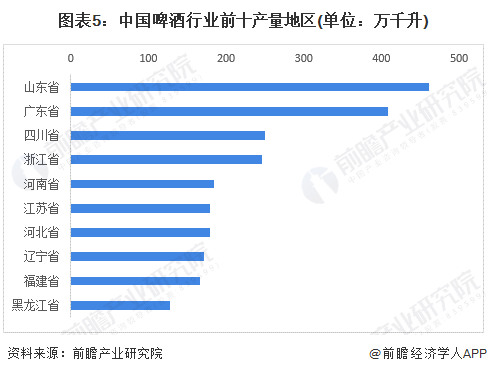

——沿海地区供应能力强劲

根据国家统计局公布的2021年我国不同省份啤酒产量的数据,沿海地区展示出了强劲的供给能力。2021年中国啤酒产量前十的省份中沿海地区省份占据六个,且前两位山东省和广东省均是沿海省份。北起黑龙江,南至广东,中国啤酒的产业线围绕东部沿海迅速发展。

注:上图为2021年数据,截至2023年8月,国家统计局暂未公布2022年数据

更多本行业研究分析详见前瞻产业研究院《中国啤酒行业品牌竞争与消费需求投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务