2023年全球显示驱动芯片行业下游市场需求现状及发展前景分析 新型显示产品增长为DDIC市场贡献增量

显示驱动芯片行业主要上市公司:新相微(688593.SH)、天德钰(688252.SH)、格科微(688728.SH)、中颖电子(300327.SZ)、韦尔股份(603501.SH)、士兰微(600460.SH)、明微电子(688699.SH)、力芯微(688601.SH)、晶合集成(688249.SH)、汇成股份(688403.SH)、颀中科技(688352.SH)等

本文核心数据:中国显示驱动芯片行业产业链、中国显示驱动芯片核心零部件价值量分布、中国显示驱动芯片核心零部件国产化空间

全球显示驱动芯片下游市场结构

2022年受到俄乌冲突、通货膨胀、经济前景不确定、超额预订和库存问题的影响,2022年全球显示驱动芯片市场有明显下滑。根据Omdia数据,2022年大尺寸DDIC约占总需求的69%,其中液晶电视DDIC占大尺寸DDIC的38%;2022年中小尺寸DDIC约占总需求的31%,其中智能手机DDIC占中小尺寸DDIC的18%。

全球主要电子产品需求疲弱使DDIC市场萎缩

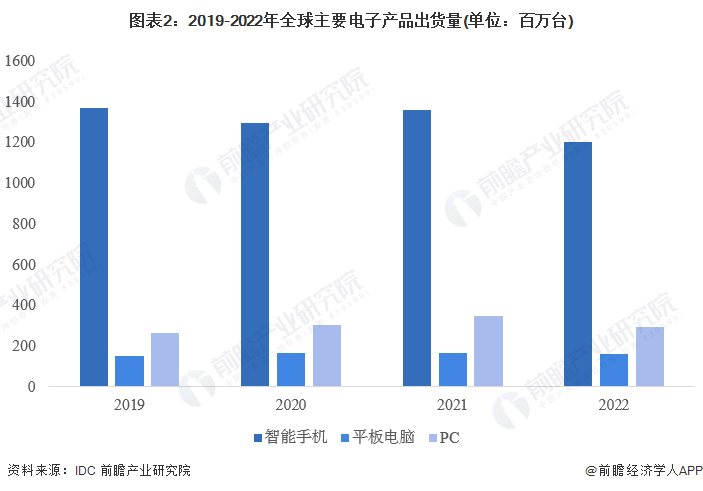

目前智能手机、平板电脑、PC和电视等屏幕的载体依然是DDIC下游需求的主要来源。根据IDC数据,2022年全球智能手机、平板电脑、PC的出货量分别为12.03、1.63、2.92亿部(台),同比均下滑。

根据TrendForce预估,2022年全球电视出货量为2.02亿台,自2019年起连续3年下滑。综合而言,智能手机、平板电脑、PC和电视已经进入产品生命周期的稳定期,预计未来对DDIC的需求也将呈现稳中下滑的态势。

车载显示屏是DDIC下游增量市场之一

根据TrendForce预估,未来几年汽车中控屏的需求增幅可能比较小,但是以后视镜、HUD抬头显示为主的车载显示屏应用将会进入高速增长期。TrendForce预计2021-2026年车用显示芯片产值将以10倍以上的速度增长。以具体公司为例,奇景光电是车用领域的领先DDIC厂商,其车用TDDI继续强劲成长,市场领先地位明确。2023年前二季度,奇景传统车用DDIC、车用TDDI和车用Tcon营收,三者加总将占奇景总营收达45%,奇景已成功导入300多个车用TDDI方案,同时有更多方案持续导入。

AR/VR等新型显示产品增长为DDIC市场贡献增量

AR、VR等新型显示应用产品的增长也将为屏幕市场贡献增量。根据IDC预估,2023年全球AR、VR出货量将达到1010万台,同比增长约14.8%。2023年6月6日,苹果在WWDC大会上发布旗下首个MR(混合现实)头显设备VisionPro。VisionPro搭载超高分辨率显示系统,将2300万像素置于两个显示屏中。预计随着AR、VR新应用的发展,相关超高分辨率显示系统也将为DDIC市场带来增量。

更多本行业研究分析详见前瞻产业研究院《中国LED芯片行业市场需求与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务