2023年全球光模块行业市场需求现状及竞争格局分析 中国光模块厂商将主导全球市场

光模块行业主要上市公司:光迅科技(002281.SZ);中际旭创(300308.SZ);新易盛(300502.SZ);博创科技(300548.SZ);太辰光(300570.SZ);联特科技(301205.SZ);中天科技(600522.SH);长飞光纤(601869.SH);九联科技(688609.SH);德科立(688205.SH);剑桥科技(603083.SH)等

本文核心数据:光模块重点发展方向、光模块竞争焦点、光模块安全可靠性排名

5G拉动高速率光模块市场需求

5G移动通信网络提供更高的传输速率和更低的时延,各级光传输节点间的光端口速率明显提升,要求光模块能够承载更高的速率。5G移动通信网络可大致分为前传、中传、回传,光模块也可按应用场景分为前传、中回传光模块,前传光模块速率需达到25G,中回传光模块速率则需达到50G/100G/200G/400G。根据TD产业联盟的数据,全球5G基站部署总量超过364万个,同比增长72%。未来海外5G网络建设进程加速,将带动25G甚至更高速率光模块的市场需求。

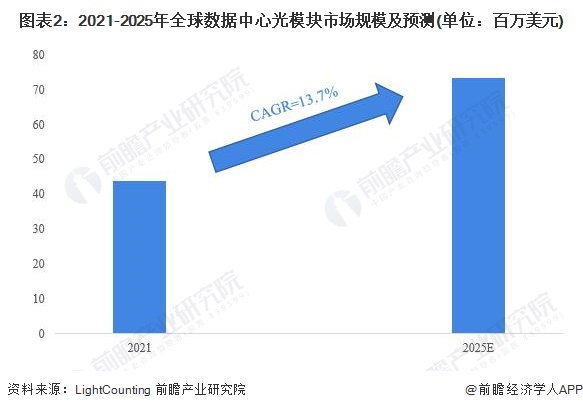

数据中心建设带动光模块需求

随着数据流量爆发,全球数据中心数量不断增加,光模块重要性持续凸显。随着终端业务的演进,数据中心需内部处理的数据流量远大于需向外传输的数据流量,使得数据处理复杂度不断提高。光通信技术在数据中心内的应用,极大地提高了数据中心的计算能力和数据交换能力。光模块是数据中心内部互连和数据中心相互连接的核心部件,根据LightCounting的数据,2021年全球数据中心光模块市场规模预计为43.8亿美元,2025年全球数据中心光模块市场规模预计将增长至73.3亿美元,2021-2025年复合增速达13.7%。

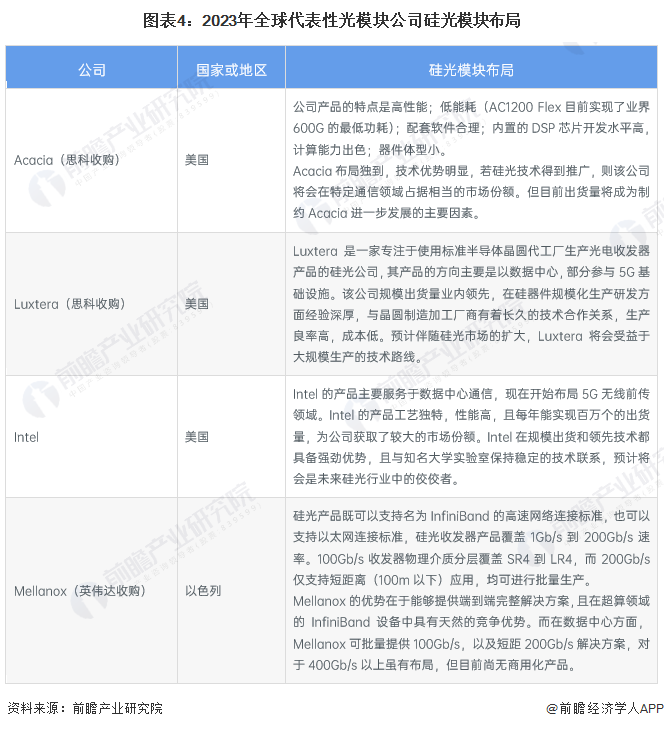

硅光技术领域加速兼并整合

收并购情况看,硅光子具体技术路线在收敛确认中(EPIC/PIC+EIC,DSP/non-DSP),产业重点投入方向逐渐清晰,投资风险降低。硅光子是确定性技术发展趋势,海外硅光并购整合频发,瞄准未来赛道和核心科技:目前硅光领域并购集中在通信领域,硅光transceiver公司大都被通信设备商收购,例如思科、华为、Nokia等,另外上游设计工具软件也是并购重点方向。

全球光模块厂商加速硅光产品布局

Acacia主要布局于电信传输(中远距离相干光通信)和数据中心间传输;根据公司官网的动态和产品,前瞻预计未来Acacia将会布局边缘数据中心(ZR)和相干光长距离通信领域。Intel布局硅光领域多年,在很多关键性技术上取得了重大的突破;同时,Intel在规模出货和领先技术都具备强劲优势,且与知名大学实验室保持稳定的技术联系,预计将会是未来硅光行业中的佼佼者。

中国光模块厂商将主导全球市场

2015年前,全球前十大光模块厂商仅光迅科技一家中国企业;2021年,中际旭创等五家供应商进入全球前十,主要厂商相较前一年市场份额均有提升;2022年,光模块全球市前10名中国占据7家,其中中际旭创、Coherent、思科、华为四家厂商占据全球光模块市场份额超过50%,中际旭创和Coherent分别获得近14亿美元的收入。展望未来,将有更多的中国光器件和模块供应商凭借成本优势逐渐在全球市场上获得份额,在全球光模块市场占主导地位。

更多本行业研究分析详见前瞻产业研究院《中国光模块行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务