2023年中国健康保险行业发展痛点分析:行业盈利有待提高 产品同质化严重

行业主要上市公司:中国平安(601318.SH)、中国太保(601601.SH)、新华保险(601336.SH)、中国人寿(601628.SH)、中国人保(601319.SH)等

本文核心数据:健康险细分险种占比;人身险消费者投诉分类占比;健康险保费收入和赔付支出增速

1、中国健康保险行业各个环节存在痛点、导致行业盈利有待提高

尽管我国健康险发展速度较快,但健康险尚存产品设计难创新、营销销售获客难、核保理赔风险高、保险与医疗服务断层等痛点。健康险四大痛点导致健康险单价低、保单数量少、销售成本高、管理效率低、赔付率高等问题,进而导致各公司的健康险业务收入低而成本高,盈利难。

根据人保健康、平安健康、太保安联健康、复星联合健康等6家专业健康险公司披露的经营数据显示,2017年至今人保健康、平安健康、太保安联健康等实现微薄盈利,而瑞华健康成立较晚,截至2021年尚未实现盈利。健康险的经营需要更专业的经营方式,以帮助保险公司增收、降本。

2、中国健康保险行业细分险种不平衡,产品同质化严重

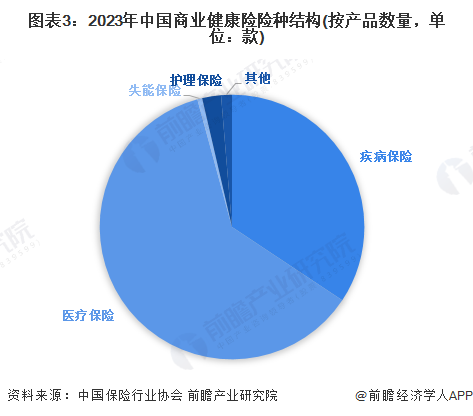

疾病和医疗保险为主力产品,截至2023年6月12日,中国保险行业协会产品库中的人身险公司在售的健康险产品共计5185款,其中疾病保险1780款,医疗保险3186款,是健康保险产品的主要品种,此外,失能收入损失保险和护理险数量仅为31、119款,产品数量极为有限。

注:查询时间为2023年6月12日。

3、中国健康保险行业销售不规范、理赔效率低,导致环节投诉多

销售和理赔仍是投诉的重点事项。销售环节,由于代理人的专业性不足,又急于促成保单交易,存在夸大与误导行为,导致消费者对于保单的理解有偏差,对代理人缺乏信任;理赔环节,保险公司与医疗机构之间缺乏连接,导致消费者多次往返医院补充理赔材料。且保险公司的理赔人员匮乏,身兼多职,大额保单理赔时效得不到保障。

依据《2023年第一季度保险消费投诉情况的通报》显示,2023年第一季度,人身保险公司涉及销售纠纷投诉7875件,占人身保险公司投诉总量的53.2%;退保纠纷投诉3895件,占比26.3%。人身保险公司涉及普通人寿保险纠纷投诉7983件,占人身保险公司投诉总量的54.0%;疾病保险纠纷投诉2692件,占比18.2%,而健康险作为人身险的一部分,其医疗和疾病险也是主要被投诉的险种。

注:此为2023年一季度数据。

4、中国健康保险赔付率居高不下

2016年百万医疗险、税收优惠险等的出现,保费收入快速提升,但该趋势并未持续。2017年部分健康险产品下架之后,我国的健康险赔付增速持续高于收入增速。其主要原因在于保前风控难,消费者存在虚假健康告知,及保后医疗健康服务与保险连接断层。

更多本行业研究分析详见前瞻产业研究院《中国健康保险行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务