2023年中国全钒液流电池行业价值属性分析 单位成本随储能时长增加而摊薄

行业主要上市公司:攀钢钒钛(000629)、河钢股份(000709)、安宁股份(002978)、国网英大(600517)、上海电气(601727)、中核钛白(002145)等

本文核心数据:不同储能时长全钒液流电池储能系统的价格、全钒液流电池储能系统生命周期成本估算

1、全钒液流电池行业产业链结构梳理:电解液是核心材料

全钒液流电池产业链上游主要涉及钒资源的开采与冶炼,中游则进行全钒液流电池储能系统的设计与制造,包括功率单元(电堆)与能量单元(电解液)两大部分,下游主要为储能项目的开发和运营。由于下游储能市场可选择技术路径较多,且当前电化学储能主力仍为锂离子电池,全钒液流电池的增长目前对下游影响较小,产业变化主要集中在上游和中游。而中游环节中电解液是全钒液流电池中的核心材料,直接影响能量单元的性能与成本。

2、中国全钒液流电池价格传导机制:供应端、制造端、工程建设端的增值溢价及消费需求弹性共同作用而成

由于全钒液流电池主要应用于长时储能市场,该市场价格由行业供应端、制造端、工程建设端的增值溢价及消费需求弹性共同作用而成、并逐级传导。供应端的成本价格包括钒电池材料价格、技术价格、人力价格和设备厂房的购置/购买价等,传导至制造端成为生产成本,制造端综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至工程建设端;工程建设端综合建设费用,形成了最终电价传导至消费者,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响中国电化学储能市场的定价。

3、全钒液流电池成本和价格分析:单位成本随储能时长增加而摊薄

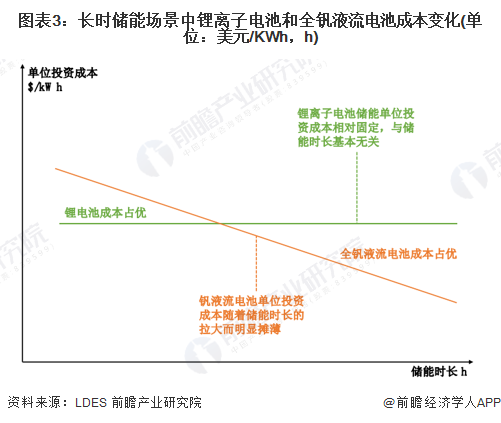

根据长时储能委员会(LDES)与麦肯锡2021年底联合发布的报告,由于配套的储能时长较长,长时储能在考虑投资成本时更加注重单位能量(每Wh)的投资成本而非单位功率(每W)的投资成本。随着储能时长的增加,全钒液流电池系统的单位成本将得到明显摊薄(功率单元成本不变,仅需增加能量单元),而锂电池系统的单位成本则基本固定。因此,从成本角度,钒液流电池在长时储能的场景中较当前主流的锂离子电池具备一定的比较优势。

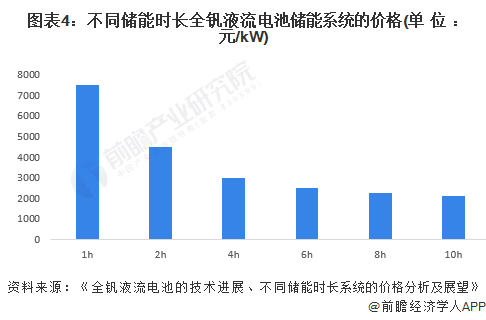

结合融科储能2021年第三季度兆瓦级全钒液流电池储能系统的价格,假设电解液原料五氧化二钒的价格为10万元/t时,全钒液流电池储能系统的实际价格按储能时长分摊下降。例如当储能时长为4h,不包括电解液的储能系统价格6000元/kW由4h分摊,加上电解液1500元/kWh,储能系统的总价格就是3000元/kWh。

中国科学院大连化学物理研究所储能技术研究部专家张华民在《全钒液流电池的技术进展、不同储能时长系统的价格分析及展望》中的分析,由于全钒液流电池的电解液可在线或离线再生循环使用,1kWh电解液约需要8kg高纯度的V2O5,所以,钒电解液的残值很高。电池系统运行15~20年报废后,除电解液可循环利用外,电堆的电极和双极板(碳材料)及电极框(塑料)可作为燃料使用,燃烧后只产生CO2和H2O,集流板为铜板,端板为铝合金板或铸铁板,紧固螺杆为钢材料,电池系统报废后,很容易回收循环利用。

综合考虑残值后,储能时长分别为4h、10h的全钒液流电池系统实际成本仅为1875元/kWh、1020元/kWh。因此,从生命周期角度来讲,全钒液流电池具有性价比高、经济性好、环境负荷低的优势。

以上数据来源及分析请参考于前瞻产业研究院《中国全钒液流电池行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务