2022年中国水泥制造行业竞争格局及市场份额分析 市场集中度较高

行业主要上市公司:中国建材(03323.HK)、海螺水泥(600585)、冀东水泥(000401)、金隅集团(601992)、华润水泥控股(01313.HK)、华新水泥(600801)、山水水泥(00691.HK)、亚洲水泥(00743.HK)、塔牌集团(002233)、中国天瑞水泥(01252.HK)等。

本文核心数据:行业竞争格局

1、水泥产品主要分两大类

水泥是一种粉状水硬性无机胶凝材料。加水搅拌后成浆体,能在空气中硬化或者在水中硬化,并能把砂、石等材料牢固地胶结在一起。早期石灰与火山灰的混合物与现代的石灰火山灰水泥很相似,用它胶结碎石制成的混凝土,硬化后不但强度较高,而且还能抵抗淡水或含盐水的侵蚀。长期以来,它作为一种重要的胶凝材料,广泛应用于土木建筑、水利、国防等工程。水泥产品按用途及性能划分一般分为通用水泥和特种水泥,具体用途分类如下:

2、中国水泥制造产业集中在江苏省和山东省

根据中国企业数据库企查猫,目前中国水泥制造企业主要分布在华东地区,特别以江苏和山东为代表。截至2022年10月,江苏共有相关水泥制造企业数1631家,山东则有657家。

注:企查猫数据截止到2022年12月3日

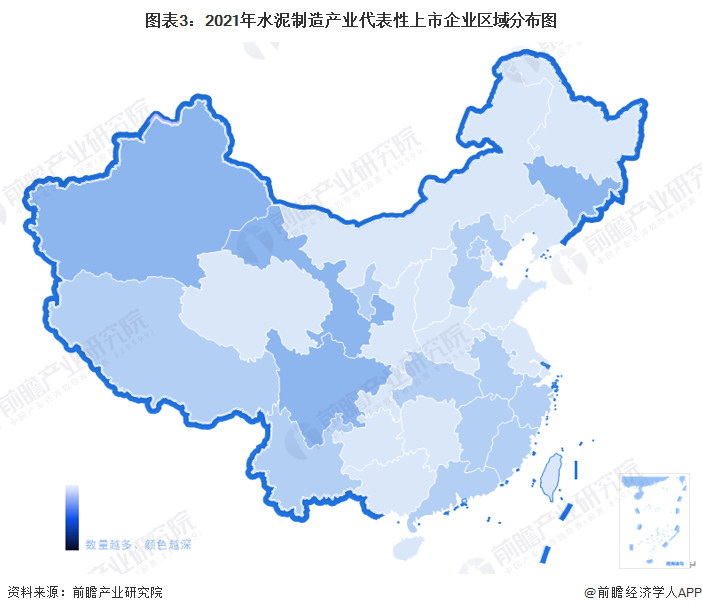

3、中国水泥制造上市企业分布较广

从水泥制造上市企业分布来看,截至2022年11月,我国水泥制造上市企业主要分布在新疆、甘肃、四川和吉林,上市企业均有2家;宁夏、云南、安徽、湖北、浙江、广东、福建和江西等地,上市企业均有1家。

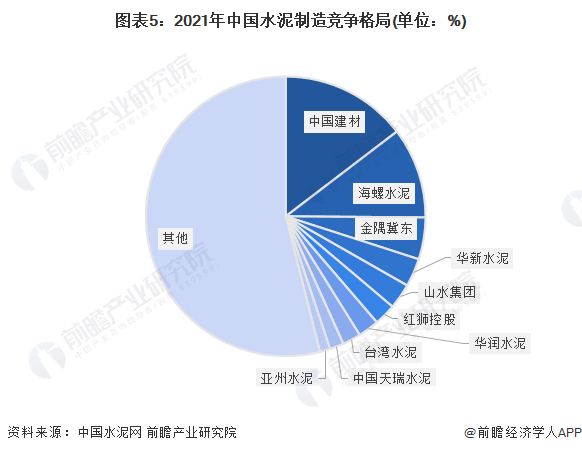

4、中国水泥制造产能TOP10竞争格局:中国建材水泥制造产能最高

目前,我国水泥制造产业整体参与企业较多,行业龙头地位显著。按产能排名来看,2021年,中国建材以51400万吨/年的产能位列全国第一,排名第二的海螺水泥年产能36900万吨,其余企业年产能不足20000万吨。

从2021年中国水泥制造市场份额来看,中国建材水泥制造占有率最高,占水泥制造行业规上企业总产能的14.63%。海螺水泥占水泥制造行业规上企业总产能的10.50%。二者占有率总和超过25%,我国水泥制造市场集中度处于较高水平。

更多本行业研究分析详见前瞻产业研究院《中国水泥制造行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务