2021年全球NOR Flash市场现状、竞争格局及发展前景分析 下游领域发展将带来新机遇

全球NOR Flash行业发展概况

NOR Flash是除DRAM和NAND Flash之外最大规模的利基型存储,其市场曾随着功能手机的消亡而逐步萎缩,目前凭借着其“芯片内执行”的特点在物联网、TWS耳机、5G、车载等领域广泛应用,市场规模逐步恢复。

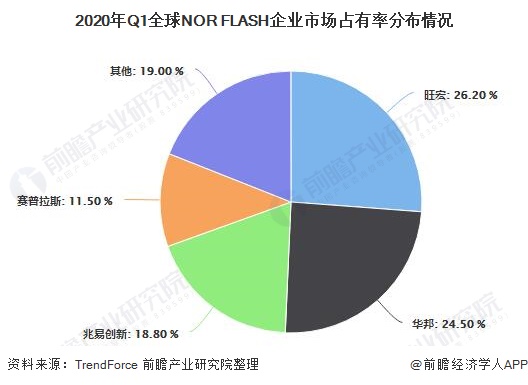

旺宏、华邦、兆易创新为行业市占率排名领先企业,2020年一季度市场份额分别为26.2%、24.5%、18.8%,目前产能分别为20K、18K、9K。

1、2020年全球NOR Flash市场规模在25亿美元左右

2006年之后的10年间,NOR Flash的市场空间随着功能手机数量的减少而逐年降低。虽应用领域广泛,但除功能手机外类似于电脑BIOS的应用领域使用的存储空间较小,一般在1MB–32MB左右,单芯片价值较低,2015年之前的电子产品数量又不足以弥补其ASP低的缺点,所以其市场空间一路走低。

根据CINNO Research,2018年的NOR Flash的总销售额为25.96亿美元,而这一规模在2006年已超过70亿美元。2019年,全球NOR Flash市场规模为22.29亿美元,2020年预计规模在25亿美元左右。

2、旺宏、华邦、兆易创新市占率排名前三,制程相对领先

旺宏、华邦、美光、赛普拉斯和兆易创新是世界前五大NOR Flash制造商。2018年之前兆易创新相比前四家的份额有明显差异,但随着美光和赛普拉斯宣布在低端NOR产品的推出,兆易创新获得大量市场份额,并借机实现技术突破。2020年第一季度,旺宏、华邦、兆易创新市场占有率排名前三,市场份额分别为26.2%、24.5%、18.8%。

观察NOR Flash营收市占前三名公司布局,市占第一的旺宏,制程上在业界相对领先,目前采用55nm制程生产,月产能约在20K左右。排名第二的华邦电紧追在后,目前是使用58/90nm制程,每月产能约在18K。排名第三则是中国的兆易创新,近几年无论在产品质量与产出量方面都有明显跃进,甚至拿下Apple的AirPods订单,其研发实力已被肯定,月产能约9K,分别在中芯国际(SIMC)与华力微投片生产。

值得注意的是,兆易创新集团旗下还包含长鑫存储(CXMT),意味着兆易创新集团同时握有中国NOR Flash与DRAM的自主研发能力,扮演中国半导体发展的重要角色。

3、下游应用广泛,推动市场恢复增长

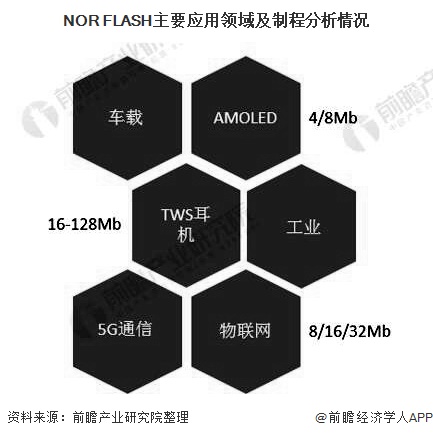

NOR Flash应用场景广泛,传统家电、新兴的设备还有各种智能设备都将成为NOR Flash下游应用场景。

从制程与应用来分析,近年来大容量NOR Flash已经从65nm往50nm,小容量NOR Flash则停留在65nm或是更落后的制程。

在应用领域上,近年最当红的应用之一为TWS(真无线蓝牙耳机),容量以Apple(苹果)的AirPods对NOR使用量最高来到128Mb,其余TWS产品容量需求也都有16Mb到64Mb间;

物联网对于NOR Flash需求量大,由于此领域多属封闭的嵌入式系统,需求容量都不大,NOR Flash容量偏小,8/16/32Mb正符合这一领域的需求;

另外则是AMOLED的应用,为了控制显示质量的一致性,面板厂会透过De-Mura的方式来维持一定显示水平,也需要搭配一颗NOR Flash来储存程序码,目前使用4/8Mb为主。

在物联网、可穿戴设备、屏幕以及车载电子等下游领域的推动下,NOR Flash将重拾增势,进入新的增长期:①可穿戴产品功能的提升带来产品空间提升的需求,如未来新款AirPods有望搭载256MB的内存;②以智能电表为代表的新兴物联网领域;③AMOLED屏幕渗透率的进一步提升。

综上,NOR Flash的市场空间下行已成为历史,新兴领域的发展正为NOR Flash带来新的机遇,2026年市场规模有望突破40亿美元。

更多数据进行请参考于前瞻产业研究院《中国存储芯片行业市场需求与投资前景预测》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务