消费金融「水大鱼大」,传统金融机构被互联网大厂冲击

(图片来源:摄图网)

作者|叶子 来源|新偶

流量的尽头是放贷,但哪怕同样是放贷,也有人是“打工仔”。

7月,在同城货运行业龙头货拉拉和综合旅游出行平台飞猪上线借贷服务后,用户数超过5亿、95后和00后用户占比分别为43%与22%的国内知名二手交易平台闲鱼,也宣布上线“借钱”服务,正式涉足金融业务。

而在年初,在金融领域投放多个岗位、招兵买马已久的快手通过受让广州欢聚小额贷款有限责任公司100%股权,成功拿下小贷牌照。

可以说,2024年中无论是平台还是流量巨头,仍然没有放慢抢滩金融的脚步。

不过,虽然大家都说流量的尽头是放贷,但以闲鱼为代表的各类平台究竟在以一个什么样的角色参与进“放贷”过程中的?又有多赚钱,才会让它们如此热衷于这项金融业务?

与那些司职“引流”放贷的平台相比,2024年中真正有实力入局消费金融的互联网巨头们有哪些动作?又为何会做出这些决策呢?

1

流量平台

为消金公司“卖水”也赚翻了

虽然飞猪、闲鱼这样的APP在其钱包功能中都提供了贷款选项,给人留下了一个几乎所有手握流量的平台都在放贷的印象。其实不然,除了几个拥有相关牌照的互联网巨头平台外,大多数流量平台都只是给消金机构“打工”的渠道引流方。

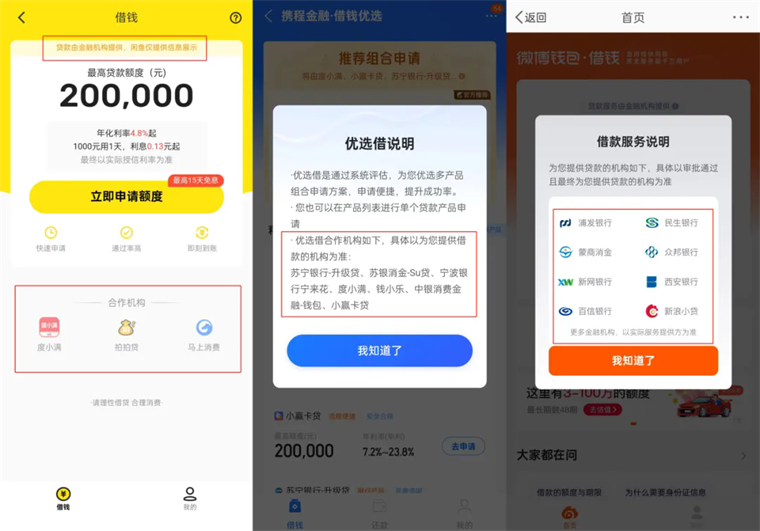

就以刚刚踏入“贷款”领域的闲鱼为例,在借钱界面的贷款额度额上方,用小字书写了“贷款由金融机构提供,闲鱼仅提供信息展示”的字样,在下方也标明了合作机构包括度小满、拍拍贷、马上消费,而在申请审批通过后,在借钱的选项之中还可以选择度小满、拍拍贷等机构进行放款。

在闲鱼之外,携程、微博的借款也大致相同,都会提示贷款服务是由哪些金融机构提供的,除了相关合作的机构数量比初入贷款这一行的闲鱼更多些之外,其他的申请审批、借款流程什么的几乎全部相同。

图源:闲鱼、携程、微博

之所以这些流量平台没有直接下场借款,和目前的互联网金融监管政策相关。

最初,互联网平台金融业务初体验的第一个热潮来自于理财业务——益于余额宝市场培育的成功,腾讯理财通、百度百赚、京东小金库、苏宁零钱宝等各种 “宝宝类理财”层出不穷。但对于那些资金实力不足但具备流量优势的平台而言,“不淘金,只卖水”,为贷款平台提供导流服务,赚取相关广告或分成费用成为流量变现的绝佳方式。

在此后的2016年,国务院办公厅公布《互联网金融风险专项整治工作实施方案》规定互联网企业未取得相关金融业务资质不得依托互联网开展相应业务,进一步锁死了那些只有流量没有金融牌照平台的放贷念头。

虽然很多平台没有真正涉足贷款环节,但并不意味着它们能拿到的利润不高。

从分润比例来看,据苏银凯基消费金融公布同蚂蚁、美团、京东、滴滴、度小满等平台的分润数据,其会按照实收利息的一定比例向平台支付服务费用,服务费率约为利息收入的20%-30%之间,而其他采取该模式的消金机构分润比例也大抵如此。

这也意味着只需要将自有流量“一鱼多吃”,就能同资方拿下两成甚至三成的净利润,这已经不是“老大吃肉自己喝汤”了,俨然已经成为了上桌“吃饭”的一员。

由于很多消金机构最大的获客渠道非常依赖这些流量平台,所以他们能拿到这么高的分润比例也无可厚非。同样以苏银凯基消费金融为例,2023年末,苏银凯基互联网平台渠道贷款业务余额,占到了贷款余额94.74%。

在2024年中,贷款的需求进一步旺盛,从侧面来看,是消金机构的发债速度又上了新的台阶。

据券商中国报道,在刚刚过去的7月份,消金公司密集发行金融债的程度堪称年内单月之最,7家消费金融公司合计发行了116亿元的金融债。而从年度的角度来看,今年也是消金机构金融债发行大年,包括杭银消金、中银消金、马上消金、苏银消金等在内的多家消金公司成功获批发行金融债。其中,招联金融、兴业消金等头部机构更是年内频繁发行金融债,募集规模也屡创新高。

正是在如此高的分润比例、消金机构极度依赖流量平台的业态与“全民开贷”的大背景的共同推动之下,越来越多的互联网流量入口开始涉足、加码金融服务。

2

传统金融机构规模

比不上互联网大厂做消金?

虽然仅作为引流平台就已经能够获取十分可观的收益,但对于那些具有更强资本实力和技术能力的互联网巨头来说,从别人的碗里分饭,还是不如自己另起炉灶、亲自下场放贷来的直接一些。

在今年,做了多年引流渠道且一直拥有庞大金融用户基数的快手,终于拿下了小贷牌照。

4月17日,广州欢聚小额贷款有限责任公司发生工商变更,全资股东由广州华多网络科技有限公司变更为快手旗下北京云掣科技有限公司。这标志着快手正式拥有了金融牌照,相关业务也正式从“助贷”走向“放贷”,可以不再需要同其他消金机构“合作”,也补全了美团、京东、蚂蚁、抖音、腾讯这些典型流量入口的最后一块放贷拼图。

也就在巨头们终于全部到齐的同时,腾讯也悄然加速了对消费金融的布局。

年内腾讯在支付领域最大的动作,莫过于2020年3月小范围上线的“微信分付”,在今年加大了灰度测试的范围。

“微信分付”作为一款“类分期”消费贷产品,开通后可在支付时选择使用,主打按日计息、随借随还,同微信分期一般同样适用于线上线下各类消费场景。不过,不同于蚂蚁花呗、京东白条这类传统的信用支付产品,微信分付并没有免息期,在使用后便开始按天计息,其日利率在0.04%(折合年化 14.6%)和0.045%(折合年化16.426%)之间不等。

图源:微信

据零点财经报道,在腾讯去年Q3财报电话会议中,腾讯管理层对金融科技业务的态度是希望以一种非常谨慎的方式对待提供贷款、财富管理等金融服务,选择最好的客户,确保出色的风控表现和高质量收入模式,可以说是十分低调了。

但即便如此,腾讯金融科技与企业服务已经成为了主要增长引擎和收入基本盘,而金融科技仅占其中很小一部分而已,若大举进军,其利润自然不言而喻。

而之所以快手和腾讯在2024年中加快了金融领域的布局,很大概率是其他互联网大厂金融业务成长的速度已超过了他们的预期。

2020年,字节成功拿下小贷牌照和支付牌照后,不断加码贷款方向,于次年向中融小贷两次增资,注册资本先后达到了30亿元、50亿元。而在此间抖音的金融业务快速发展,倒逼字节继续多次增资至190亿元,注册资本超越了腾讯财付通小贷以及蚂蚁集团的蚂蚁小贷。

相比之下,对个人消费贷款投放力度较大的建设银行个人消费贷款余额突破3000亿元大关也刚刚过去一年。而消费贷款余额相比于2022年增长49.11%的招商银行,在2023年末也不过3015.38亿元。

如此看来,刚刚正式涉足自有资金贷款的快手和在金融领域虽然潜力巨大但组织架构相对复杂且长期保守的腾讯,此时选择加速推进相关业务,也就毫不奇怪了。

3

写在最后

拥有流量的平台,就想为消金机构引流。引流多年的平台,就想外购小贷牌照自己放贷。放贷规模变大,就想就通过消金牌照赚更多的钱,这样的行业发展路径和规律,一直没有变过。

不过,也就在政策鼓励消金机构发债放贷促进消费、互联网巨头在贷余额不断增加的背景下,像315曝出的同程金融通过套路诱导消费者借高利贷,一些流量平台与消费金融公司在业务发展中被指助贷流程、信息不合规情况频发,越来越多地受到外界质疑。

水大鱼大,水大浪也急。

如何平衡社会价值和商业利益,在追求业务增长的同时践行社会责任,避免再现“蚂蚁时刻”。可能是摆在众多消金机构、互联网巨头、流量平台甚至监管部门面前需要长期应对的一项挑战。

参考资料:

1.《“流量的尽头是放贷”,字节跳动也不例外》,零壹智库;

2.《快手拿下网络小贷牌照!发力金融业务》,镭射财经;

3.《变形记:从平台金融到助贷》,北京市互联网金融行业协会;

4.《藏在APP里的助贷江湖》,中国金融新闻网;

5.《这家消金公司发行10亿金融债券,助贷业务已接入蚂蚁》,禾金财经;

6.《快手拿下小贷牌照,抖音3000亿,互联网巨头放贷有多赚?》,雷达Finance;

7.《阿里腾讯角逐消费信贷》,零点财经。

编者按:本文转载自微信公众号:新偶(ID:),作者:叶子

广告、内容合作请点这里:寻求合作

咨询·服务