刚发业绩,立马定增,千亿晶科带崩光伏

(图片来源:摄图网)

作者|弗雷迪 来源|格隆(ID:guru-lama)

数据支持 | 勾股大数据(www.gogudata.com)

财报季,业绩暴雷股价闪崩很正常,昨天金龙鱼就是个例子。但业绩表现亮眼,股价居然还挂了根大阴线,这就比较稀罕了。

今天的晶科能源以一己之力带崩了整个光伏板块,股票大跌12%,以晶科为代表的TOPCon电池板块盘中一度跌2.67%。

原因?

昨晚晶科发完业绩的同时旋即丢出了一份募资金额达到97亿元的定增预案,把股民吓得不轻,这是自今年4月发行百亿可转债之后第二笔大额融资,公司今年业绩改善显著,为何还如此缺钱用?

01

8月14日,公司发布2023年中报,上半年实现营收536亿元,同增61%,实现归母净利润38.43亿元,同增325%。

Q2实现归母净利润21.85亿元,同增334%、环增32%;实现扣非归母净利23.15亿元,同增361%、环增90%。

2023上半年,晶科能源光伏产品总出货33.1GW,其中组件出货30.8GW,再夺全球组件出货第一。N型组件方面,上半年公司N型组件出货16.4GW,Q2出货10.4GW,环比大幅增长73%,出货占比提升至58%。

在TOPCon组件需求快速增长的趋势下,晶科能源上调全年光伏组件出货预期至70-75GW,其中N型组件占比60%,预计Q3出货19-21GW。

产能方面,截至报告期末已投产TOPCon电池产能55GW,公司上调2023年末硅片/电池/组件产能指引至85/90/110GW,其中TOPCon电池片产能占比超过75%。

硅料成本下跌,一体化率提升以及N型组件占比的增加是公司盈利能够快速修复的核心驱动力,二季度公司毛利率环比提升2.44个百分点至16.23%,剔除正向的汇兑及负向的减值影响,同时考虑Q2公司美国组件通关顺畅带来滞港费改善。

业绩本来符合预期,净利润增长幅度较往年有了大幅提升,在今年降价内卷的市场里取得这样的成绩本来已经很优秀了,结果公司出乎意料地抛出了定增预案,一时激起股民的怨声载道。

来源:东方财富股吧

02

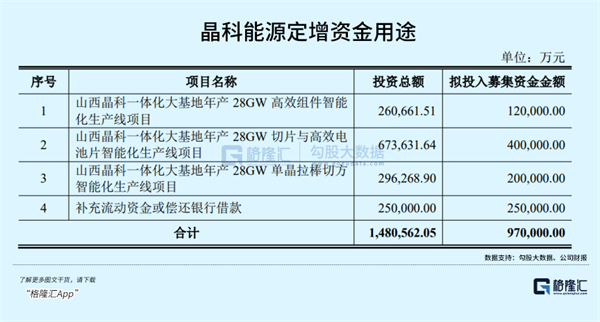

发布业绩公告后公司迅速甩出了定增预案,公司计划募资不超过97亿元用于山西晶科一体化大基地年产28GW拉晶/切片/高效电池/组件项目。

对于项目实施的必要性,公司在预案中做出了解释,近年来,光伏行业龙头企业纷纷规划并实施“大基地”布局,将上下游生产线及配套设备集中布局于产业园中,以实现生产效率上的最优,有效降低公司的生产和运输成本,保持N型产能优势继续抢占高效组件市场。

可就在今年4月,晶科能源刚刚完成了100亿元的可转债发行,发行可转债募集资金将用于年产11GW高效电池生产线、年产8GW高自动化光伏组件生产线等项目。

光伏是个过度内卷的行业不假,出货量最高,业绩又优秀的龙头具有出色的融资竞争力,这个因素也是能卷死一众小企业的,可频繁融资让这份内卷变得无休止境。

一旦把融资和业绩公告放在一起看,从晶科的财务报表上至少说明了,这份业绩看上去就像花瓶,好看,但是易碎,因为没有哪一家企业是能以融资能力作为护城河的。

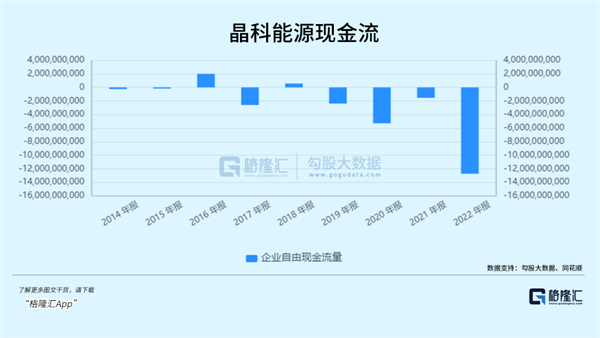

公司去年的营业收入超过了800亿,但经营性现金流大约只有营收的5%,也就是只有40个亿的资金可以分配,再扣除资本开支,企业可支配的自由现金流量亏空超过百亿,迫使晶科不得不采取外部融资的方式继续扩张。

外部融资要么通过间接融资,走银行渠道,要么以向公众发行股票、债券的形式进行直接融资,之所以频繁地进行直接融资,还与企业较高的资产负债率有关。过去五年公司资产负债率高达77%,这一指标明显要高于其他组件龙头。

近两年为了夯实一体化实力,组件龙头对上游进行了不少投资,挺过硅料价格飞涨的阶段,发挥经营杠杆的作用,才取得了股民期待的结果——盈利端的边际改善。

但矛盾点还是集中在公司股价表现上。

在业绩集中释放的两年内,不少小股东折在了过山车式的行情里,从去年8月创下高点将近一年的时间里,公司市值就蒸发了四成左右,市盈率跌至18倍。从去年年初上市至今,公司取得净利润将近67个亿,分红8.7个亿,算上上市IPO募资,可转债、加上这次的定增,一共接近300个亿的融资。

赚了大把的钱为何还继续融资?把对手和供应链伙伴都卷死。

光伏新技术竞争如火如荼,但技术溢价的窗口期短暂,这边的TOPCon方兴未艾,很快又跳到下一代N型电池的产能竞争上了。回归本质,跟上下游抢利润才是主旋律。

公司将股市当作融资池子反映出的不仅是造血能力的问题,定增完了回去扩建产能,继续低价卷市场,最终呢?无限加剧内卷困局,即便如此,上市企业一边喊着行业产能过剩,一边乐此不疲地进行融资。

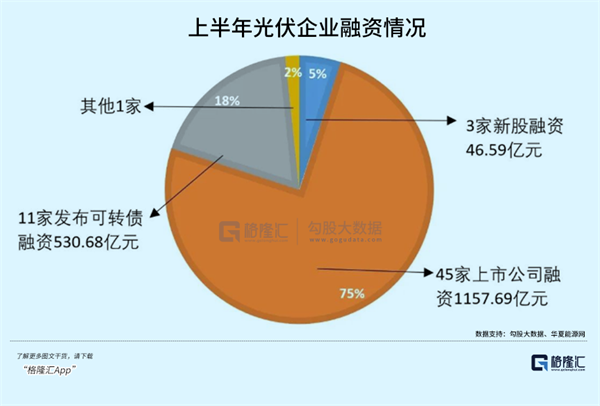

根据能源一号数据显示,从2023年年初到现在,已经有40多家公司通过发债等形式再融资,公布了45个扩产项目,募资达1667.46亿元。与 IPO募集资金类似,光伏电池、下游电站和硅片等“热门赛道”也被列入了其中。

其中,以下游电池、组件的生产领域为最多:晶科能源,天合光能,晶澳科技,协鑫集成共13家公司,占据了全部资金总额的三分之一。

除了募集资金外,今年1-6月份,光伏公司已经宣布了将近1500 GW的产能扩张,其中包括76万吨的硅料,442 GW的硅片、硅棒,以及1100.6 GW的电池。

根据InfoLink,2022年底光伏主供应链硅料、硅片、电池、组件的有效产能都已达到500GW以上,对应不超过400GW的全球装机需求而言已经是相当充裕。上面这个扩张数字,摊到每年都将增加至少200GW的产能,意味着,每一次融资几乎都是一次利空。

在过去两年光伏快速发展中,先后曝出多家公司借再融资之名“玩花活儿”的问题。有些企业还在前次募集资金未使用完的情况下再度募集,引发了监管的关注。企业回应的理由无非两点:1)光伏目前快速发展,未来资金需求大,目前仍存缺口需要填补;2)不存在重复建设的情形。

产能即将过剩的声音,自去年开始就弥漫在光伏行业里,无限内卷加剧盈利恶化,企业股价已经较早地反映了这一点,希望业内公司能够理性对待目前的竞争状况,把握好技术更新窗口,找到差异化竞争优势,勿把低价当作唯一的竞争方式,辜负股民们的信任。(全文完)

编者按:本文转载自微信公众号:格隆(ID:guru-lama),作者:弗雷迪

广告、内容合作请点这里:寻求合作

咨询·服务