一只逆势翻倍的国产彩电巨头

作者|弗雷迪 来源|格隆汇APP(ID:hkguruclub)

数据支持 | 勾股大数据(www.gogudata.com)

今年经济内需恢复不如市场期待般美好,消费股普遍回调,能不跌已经很不容易了。

顺周期的行业更是如此,随着地产周期下行,家电行业尤其传统家电三大件越来越难找出上涨的β,大家都几乎要把它归为夕阳产业了。

但偏有这么一只家电股,从去年10月底开始股价持续出现“逆袭”,如今已经接近翻倍,而且它还不是靠资金炒作推动,而是人家真有实打实业绩支持赢得市场认可的。

它就是中国黑色家电的老牌龙头——海信视像。

众所周知,家电行业是我国享誉全球的优势产业,但也是最为内卷的产业,在近几年里,很多行业内品牌在残酷内卷中相继被洗牌出局。但这家公司之所以不仅能幸免于难,还能“老树开新花”,确实做了不少多方面的努力,印证了一条“只要不甘等死,总能找到出路”基础的生存法则。

不黑不吹,它的逆袭之道,确实值得大家学习思考。

01

海信视像(由海信电器更名)成立于1969年,97年上市之前,公司以销售黑白电视和彩色电视为主要业务,2007年海信电视首条液晶模组生产线正式投产。

2010年后通过收购夏普美国和东芝映像,加上旗下发布自有品牌VIDDA,组成了差异化产品矩阵。更名后的海信视像开始往显示产业链进行横纵拓展,成立信芯微公司发展芯片业务,自研并生产超高清8K电视TCON芯片。

今年1月底海信视像更花了16亿取得乾照光电的控制权,作为对显示产业链上游的战略布局,后者的主要产品包括全色系LED 外延片和芯片。

2020年底,海信视像引入战略投资者青岛新丰,与原股东上海新丰构成一致行动人。增资后,青岛新丰与其一致行动人上海海丰合计持股比例达到27%。与此同时,青岛国资委将所持有的海信集团100%国有股权无偿划转给华通集团。混改完成后,海信视像变更为无实控人状态,股权结构更加多元化。

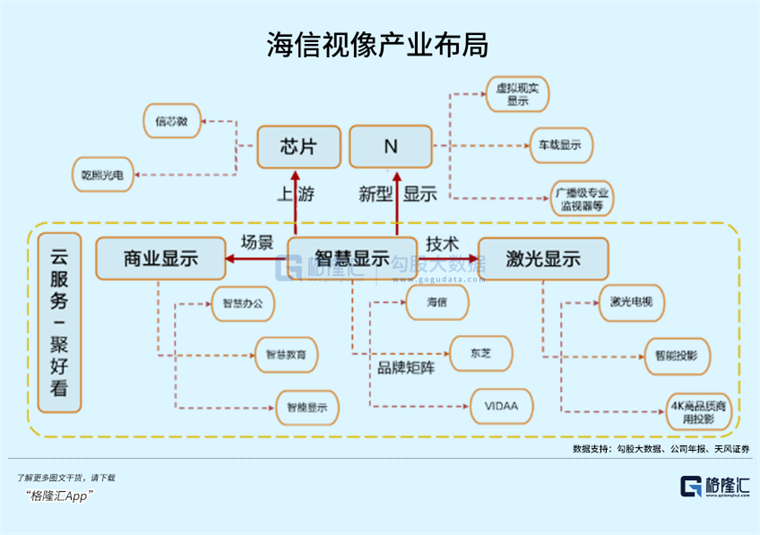

公司的发展战略也因此做出了调整:立足于智慧显示业务,形成了“1+(4+N)”的产业布局。

“1”指的是定位高端化的传统彩电业务,“4”指的是激光显示、商用显示、芯片、云服务四大高速发展的新显示业务,而“N”代表其他前沿新型显示场景,如VR/AR、车载显示等。

到这里,我们已经不能再把它当做一个单纯的彩电企业,而是围绕显示业务,把业务跨界到多个新兴领域并不断提升产业链纵深技术能力的新企业。

对应的,它的营收增长也开始逐步摆脱传统彩电需求下滑和价格战竞争影响,市占率提升的同时,新显示业务也带来了业绩增量,规避了业务单一的风险。

2019年至2022年,公司营业收入年复合增速达到10.28%,大幅跑赢同期全球电视零售额增速。

2022年,公司智慧显示终端业务创收352.6亿元,占总收入的77%左右,新显示业务营收46.35亿元,占10.13%。

根据Omdia数据,2022年全球TV出货量同比下降4.8%,而海信系电视全球出货量同比增长16.1%,是在全球前五的品牌中唯一逆势增长的企业。市占率提升了2.2%至12.1%,超越了TCL和LG,排名全球第二。

对比同行业,据 TrendForce发布的《2023年第二季度全球电视市场报告》显示,第二季度的全球电视出货量预估将达到4663万台,同比增长2%,其中海信系出货量同环比增幅均达到了20%以上,市占率提升至15.5%。出货量离第一名的三星的差距已经缩小到了10%以内。

02

随着地产周期下行,新世代消费兴趣转移,电视机已经不再是一种刚需,出货量增速一直在明显收缩,很难迭代出新的增量,行业β已经一去不复返了。

国内彩电保有量从13年以后已经接近饱和,叠加上游面板价格下降,小米、乐视等互联网品牌的加入令存量市场里竞争格局不断内卷恶化。

2015年-2016年互联网品牌快速崛起,把电视均价拉低至3000元以下。

当时传统电视龙头尚未在内容端发力,且大多未在面板技术寻求突破,议价能力较弱,竞争力相对落后,于是之后连续三年,包括海信在内的传统家电企业的净利润都出现了明显下降。

除了卷价格,还在卷尺寸、卷显示技术。

根据奥维云网,中国电视市场销售的平均尺寸从2013年的39.9英寸提升至57.4英寸。2022 年,65寸及以上线下/线上销量占比分别已达 27%、21%,70 寸及以上线下/线上销量占比分别已达 27%、19%。

从均价上看,2019年-2022年间,6000元以上价格在线下/线上渠道的市占率分别提升至33%和5%,反映了高端化趋势。

大屏幕高端市场曾经被日韩系品牌(夏普、索尼、三星等)所盘踞,原因在于外资品牌主导了OLED、mini LED以及micro LED等新型显示技术工艺,由于成本高,定价也较高。

过去十年海信孵化出了ULED显示+激光显示两条技术路径,较早实现产品结构的高端化迭代,得以成为第一批摆脱行业价格战恶性循环的企业。

在70寸以上彩电零售市场里,海信份额从2018年的10%,增长至今年Q1的23%。

相反,近两年外资厂商在产品规格,产业链整合能力,到服务覆盖体验方面的弱势越来凸显,导致出货量连连下降,国产品牌的高端替代逐渐得以实现。

另外,大尺寸份额增长以及收入占比的提高让公司产品价格延续竞争力。2021—2022年,65寸及以上的大屏电视产品占公司显示终端业务收入,从56%进一步提升至67%。过去三年,除了2022年线上售价有所回落,海信线下/线上渠道价格均维持着上升趋势,而且高于同行头部厂商。

互联网品牌依靠流量生态内容形成降维打击的这几年,电视行业和负隅顽抗的在位企业都在加速适应着转变。

在众多传统电视厂商中,海信是线上化转型比较成功的一家。

不单成功线上化,还成功实现了全球化。

2018年,海信战略收购东芝,借助东芝在OLED显示技术赋能,成熟的品牌影响力和海外营销渠道,海信在高端电视领域形成了全球化品牌布局。

公司旗下包括海信(高端综合显示)、东芝(全球高端)、Vidda(年轻化、高性价比)三大定位差异化的品牌。在主品牌逐渐往高画质旗舰ULED电视、8K电视等高端产品发力时,公司通过Vidda、东芝两大品牌分别承接年轻用户个性化需求,以及全球一流高品质显示需求,打造的产品矩阵覆盖了不同圈层、地域客户的差异化需求。

作为海信低价格带的核心品牌,去年Vidda电视销量接近翻倍,国内市场线上市占率排名前五。

2022年日本电视零售市场里,海信+东芝份额合计占到32.8%,蝉联第一。之后海信将日本市场的成功运作经验复制到了海外市场,国外收入占比由16年约30%攀升至22年的50%。

高端+全球化产品战略的执行是业绩蜕变的直接原因。根据Omdia,过去五年中,海信是唯一实现出货量连续五年增长的品牌。

03

过去一年里海信的电视出货量连续超过TCL、LG,有向三星发起冲击的野心。

当然,海信视像显然不会继续在电视这个缺少成长空间的行业里孤注一掷,它还在商用显示、芯片、云服务等领域做了比较深入的延伸。

比如战略性布局了显示产业链的核心器件—芯片。2019年海信整合原芯片团队、上海宏祐与东芝芯片团队成立了信芯微公司,开发芯片方向包括显示芯片和控制芯片。加上今年收购了乾照光电,借助其上游LED芯片研发能力加速Mini LED、Micro LED等新技术的推广,向其他高端显示应用领域发展。

在家用显示以外,海信还将产品服务延伸到了商用、教育、车载、虚拟直播平台等场景。

这些都是利润率远比传统电视机要高得多,且具有很大增长潜力的新领域。

2022年,海信视像的新显示业务收入为46.35亿元,2019-2022年年度复合增长率为23.47%。业务占比虽然只提升约2个点,但三年平均毛利率维持在36%,要显著高于平均只有16.5%的家电行业毛利率。

所以从总来看,海信视像之所以能在家电行业的“夕阳西下”大环境中逆袭成功,关键在与它顺应时代变化从上到下适时做出了深度改革,调整经营战略,不再把自己局限在家电业务中,而是通过收购、跨界等方式不断走高端化和全球化,去脱离国内无尽的内卷和内耗竞争环境,争取到了更多的新市场蛋糕,以及更高的估值溢价,最终实现逆势增长。

时到如今,我们已经不能再定义海信视像是一个家电企业,也不再适合用传统的家电行业估值方式去评估它,这或许是过去一年来很多投资者对它看走眼的原因。(全文完)

编者按:本文转载自微信公众号:格隆汇APP(ID:hkguruclub),作者:弗雷迪

广告、内容合作请点这里:寻求合作

咨询·服务