百度云,稳了吗?

(图片来源:摄图网)

作者|港珠澳桥边的渔女 来源|昭暄(ID:zhaoxuanshidai)

“尽管AI技术是整个云计算行业的远期最大变量,

但眼下其规模化成本增长的趋势同样不容忽视。”

一个巧合事件。

这个季度有两家搜索引擎公司均宣布自身的云业务实现首次扭亏盈利,一家是掌握全球近93%搜索份额的谷歌,另一家则是刚刚失去国内桌面搜索第一的百度。

这容易让人产生某种联想,认为中外两家头部搜索公司在同一时期内均实现云业务扭亏,内部很可能存在某种必然的逻辑联系,例如chatGPT、大模型等。

可以肯定的是,尽管生成式AI的问世给了未来云行业很大的想象空间,但短期内几乎不可能使云业务/行业发生质的变化。

现在的普遍情况是,一方面,国内云产业的热度相当高,“在云端”似乎已经成为了我们整个社会的共识;但另一面,绝大部分云厂商均未能实现盈利,并且距离盈利也还都是“路漫漫”。

所以,在当下的国内云语境中,百度智能云首次实现盈利对整个行业来说必然是一个大事件,其是否意味着国内云行业出现了某种逻辑上的拐点及变化?

这篇文章将通过比较分析、回归商业常识的方式,来试着回答这一问题。

—

谷歌云和百度云的扭亏对照

在2023一季度这个特殊的时间期里,谷歌和百度的处境确实都非常相似:

1、两者都是海内外知名的搜索引擎公司;

2、长期以来“AI技术型”都是它俩区别于其他互联网公司的最大标签;

3、它俩的云业务相对于各自市场的第一梯队都有明显差距,并且均未实现盈利;

4、都在加紧发布自己的类chatGPT产品,并宣布未来将把相关技术嵌入进公司整体业务中;

5、均被动承受着来自chatGPT以及背后OpenAI公司在AI前沿技术领域上的压制。

当然,它俩也取得了相同的结果——期内云业务首次实现扭亏盈利。

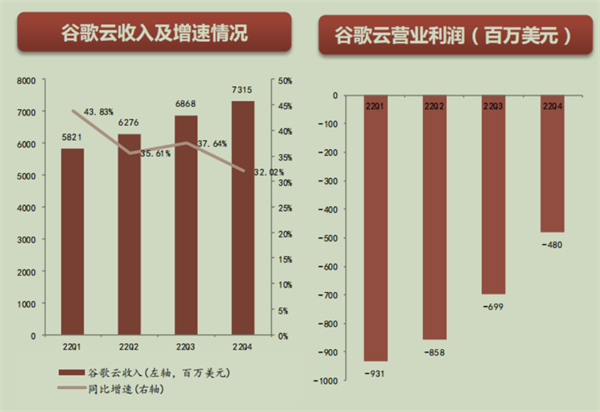

2023Q1,谷歌云实现收入74.5亿美元(同比增长28%),经营利润扭亏盈利1.9亿美元;同期,百度智能云实现收入42亿元(同比增长8%),并宣布期内首次实现盈利,但无具体数据披露。

乍一看,谷歌和百度的同源属性、环境处境、以及云业务变化,自然会从表面信息的充分性延展至内在业务转变的必然性,容易让人产生某种联想,是否是生成式AI技术已经触发了云业务的α效应,已经能够使云的商业化拐点大幅提前。

但,现实很可能是一场美丽的误会。

推动谷歌云大幅扭亏的直接原因,其实是海外云厂商(AWS、Azure、以及谷歌云)均调整了服务器的折旧政策,从4年或5年的生命周期延长至6年。

其中,谷歌云在2023年1月开始新折旧政策,从原先的4年延长至6年,设备的折旧成本调降了1/3,整个2023年大概能够减少34亿美元,意味着这个季度大概减少了近9亿美元的成本支出。

换言之,如果还是按照此前4年的折旧政策计算,2023Q1谷歌云可能还会录得7亿美元的亏损,所以谷歌云的扭亏跟生成式AI并无任何关系。

图:2022年谷歌云经营情况,来源:西南证券

图:2022年谷歌云经营情况,来源:西南证券

在对百度智能云的扭亏解释里,并没有直接相关的说明信息,能够收集到的与之相关信息有:这个季度智能云业务同比增长8%;随着3月文心一言的发布,其智能云销售线索同比增长超过400%;这个季度智能驾驶服务萝卜快跑订单量同比增长236%;移动生态为核心的广告业务同比增长6%。

显然,这种增长变化(或业务规模的扩张)并不足以释放百度云业务的规模效应,所以不太可能是因为整体业务的规模增长来带动云业务的扭亏。

也就意味着扭亏很可能是来自于业务对内的调整(如精简项目及人员),但这样的盈利往往难以持续,属于治标不治本的范畴,又或称之为“财技”。

二

云计算的规模化拐点究竟要多大?

回归到事物发展的一般规律上,云计算的盈利必然是建立在规模效应的基础上,那么到底需要多大的规模才能够实现盈利?

当然,这个问题必然不会有标准答案。

考虑到市场的不同、竞争环境/阶段的差异、以及各公司云计算结构的区别,接下来的信息回溯也只能够作粗略的对比分析,但也足以从中提炼出符合常识认知维度的参照刻度。

亚马逊最早在2015年财报中单独披露了AWS的经营数据,2014年AWS实现收入46亿美元(同比增长49%),利润超10亿美元;

2015年AWS收入79亿美元(同比增长70%),利润近18亿美元;

在云计算结构上,2015年的AWS以“IaaS+PaaS”为主,其中PaaS收入占比大概为14%。

2017年Salesforce实现规模化扭亏盈利,当年收入84亿美元(同比增长27%),利润超3亿美元;

其云计算结构是“SaaS+PaaS”,其绝大多数收入来自于通用型CRM的SaaS业务。

2020Q4(阿里2021财年Q3)阿里云首次实现季度盈利,单季度收入161亿元(同比增长50%),经调整EBITA实现盈利2400万元;

2021财年,阿里云的经营亏损为91.5亿元,经调整EBITA亏损1.7亿元;

2022财年,阿里云收入746亿元(同比增长23%),经营亏损52亿元,经调整EBITA为11.4亿元;

2023财年,阿里云收入772亿元(同比增长4%),经营亏损52亿元,经调整EBITA为14.2亿元;

其结构为“IaaS+PaaS”,绝大部分收入来自于IaaS。

在新折旧政策下,2023Q1谷歌云实现收入74.5亿美元(同比增长28%),经营利润1.9亿美元;

谷歌云结构以“PaaS+SaaS”为主,根据2021年Gartner公有云IaaS数据,谷歌云IaaS的收入占比为36%。

总结上述处于扭亏态势或盈利初期的云业务特征,以及扭亏/盈利的大致拐点规模:

1、以IaaS规模化扩张为主、行业处于蓝海期的AWS为例,其盈利大概是建立在单季度10亿美元的规模基础上;

2、以通用型SaaS巨头Salesforce的扭亏为例,其单季度收入需要达到21亿美元;

3、而由于Salesforce业务种类/产品比较单一,此前没有爆款软件作为引流工具,导致营销费用占比巨大,其经营利润率很低(至今这一问题仍然存在);

4、如果按照直接经营利润来看阿里云,单季180亿元的规模收入下,其仍处于亏损状态,大概为-7%的年经营利润率;

5、之所以结构、业务逻辑都相似的AWS和阿里云会出现如此巨大的规模化差异,主要在于市场阶段的差异,阿里云面对的竞争更激烈、国内客户的客单价和付费意愿也相较会更低等;

6、谷歌云作为追赶者,哪怕是以高毛利的“PaaS+SaaS”业务结构作为驱动引擎,其规模化的盈利拐点也已经提高到了单季度近80亿美元的收入规模;

7、实现扭亏/盈利的云业务的增速至少要在20%以上,低于这一增速很可能不会触发云业务在商业效益上的质变。

由此,我们也可以试着大致推断国内云厂商未来实现盈利的规模边界在哪里。

如果是以阿里云类似的云业务结构,扭亏的规模至少要来到年千亿级收入水平;而如果是以谷歌类似的“PaaS+SaaS”为主的云业务结构,通过对比当前谷歌云业务规模和AWS业务规模的比值来作相对测算,至少也需要在年300/400亿元的规模基础上,才能实现盈利。

因此,以当前时点的静态情况来看,百度智能云单季度40/50亿元的收入规模以及10%左右的增速,距离上述测算的规模拐点还是有相当大的距离,目前其云业务实现单季盈利很可能只是昙花一现。

图:2019海内外云计算厂商收入拆分占比,来源:中信证券研究部

图:2019海内外云计算厂商收入拆分占比,来源:中信证券研究部

三

云扭亏的规模化成本仍在增加

事实上,上述对比分析也展示出一个显著的发展趋势,无论是海内外,无论是哪种云结构,后发云厂商要实现云业务扭亏的规模化成本正变得越来越高,而现阶段国内市场的环境变化将会使这一趋势特征更加明显。

一来国内C端流量见顶,科技、互联网公司未来的云服务需求也将趋于饱和,这些公司基本都是目前各家云厂商的客户基本盘;

二来在“国有云”的大趋势下,运营商云正在政企市场中快速跑马圈地,目前三家的年增速均超过100%;

三是国内的云行业格局在近一年内发生了较大变化,阿里云从37%下降至不足32%、华为云进一步提高至12.1%、电信天翼云增至10.3%、腾讯云则将至9.9%;

四就是全面的价格战已拉开序幕,阿里云和腾讯云针对不同产品降价15%-50%,移动云降价的最高幅度也来到了60%,这将导致整个行业不得不跟进;

五还在于,相比于欧美云市场“PaaS+SaaS”的高占比结构,国内云市场的绝对主力仍然是同质化高、毛利率低的IaaS,这也将进一步加剧规模化的成本。

在这样的云环境下,互联网云厂商原先积累的科技、互联网等存量客户非常容易倒戈运营商云厂商。原因在于,这类客户一般都具备软件开发的knowhow和人力资源,他们会更加注重云基础设施的价格高低。而在IaaS层面,运营商云则具备成本的天然优势。

换言之,同质化竞争态势的加剧,是造成现阶段以及未来我国云厂商扭亏成本提升的主要因素。

这并不利于阿里云未来的发展,在一只脚已经跨入扭亏终点线的情况下,激烈的行业竞争态势又将终点线前移了一大截。未来阿里云是否能够再次提高增速准备冲刺?客观上这一可能性不是很大,因为行业最好的时期基本已经过去。

当然,云降价本身肯定也能够释放部分增量需求,但具体能够增加多少,需要理性看待。

2021年末,我国民营企业数大概4460万户,全国就业人口超过7亿,而城镇就业人口大概4.6亿,在剔除公职人员8000万,平均单个民营企业的人员规模可能就是10个人左右;我国仍然是发展中国家,处于全球产业链和价值链的中下游,服务业及高附加值的产业占比依然不高。

这意味着,有大量的长尾企业自身运营管理并没有紧迫的数字化需要,这就拉低了增量需求的想象空间。

现在to B云业务的服务对象基本上都是规模以上的企业、以及科技互联网类的公司为主,而驱动他们“上云”的其实还是“降本”及“节流”,可能并不是“增效”和“开源”。

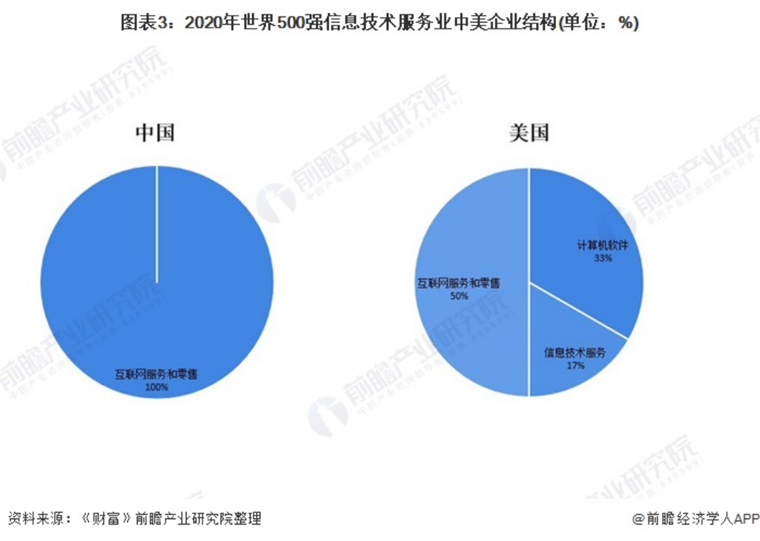

以欧美国家为例,由于市场阶段和在国际贸易中的比较优势等原因,他们的企业类型更偏向于数字化信息服务类产业,其员工的日常生产工具就是Office、Adobe、Google、Workspace等软件或平台工具,所以针对这些软件工具的个性化拓展就能够提高员工的生产效率,又因为他们面对的是全球市场,所以会有巨大的市场增量空间与之效率提升相匹配。

因此,越来越多的软件公司和人员会聚集到各个PaaS生态中(类似于GitHub、GitLab这样的开源社区),进行集成化、模块化、低代码化等优化效率的开发工作,这也就是微软云和谷歌云“PaaS+SaaS”高占比的重要原因之一。

反观国内环境:

一是我国的信息服务类产业占比并不高,全要素生产效率的提升与数字化的相关性并没有很高;

二是国内的大型科技、软件、互联网公司都严重偏向于C端服务应用市场,在B端的软件开发和应用层面比较欠缺,也就是相对缺少能够直接触达公司类客户的自主爆款软件/应用;

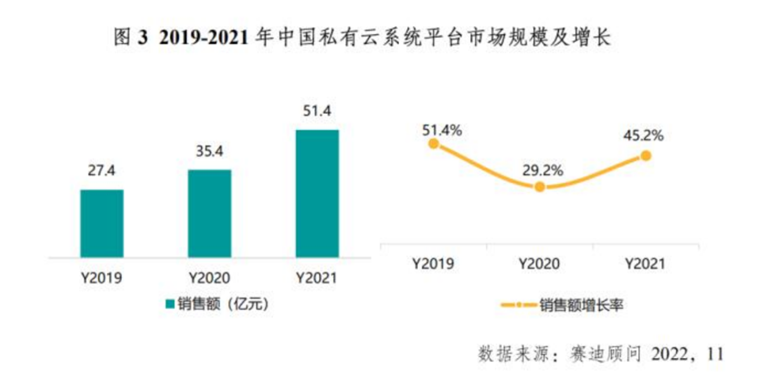

三是我国开源技术社区的市场化相对落后,也就是我国在PaaS层面被某些因素卡脖子,这包括各厂商在技术层面各自为战、生态意识薄弱、核心技术与国外还有差距、开源社区氛围太小等;

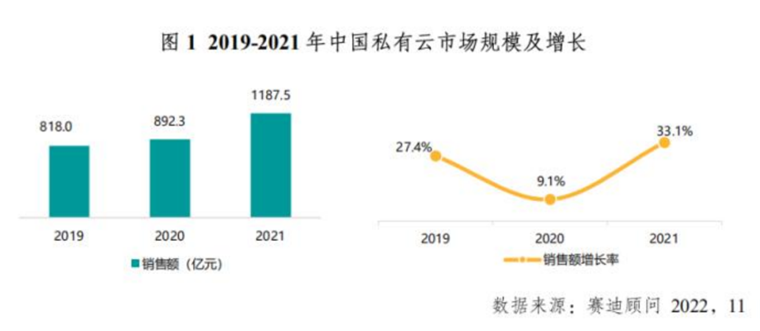

四从我国公有云和私有云占比情况看(2021年的数据计算大概为2:1),大部分软件应用都部署在私有云上,这在一定程度上能够反映出我们的SaaS开发逻辑并不是基于云原生,更像是把传统软件的开发过程/逻辑直接“线上化”。

图:中国公有云历年规模情况,来源:中国信息通信研究院

这些因素都在很大程度上抑制了我国“PaaS+SaaS”云业务的发展,中短期内我国也不太可能出现类似于微软和谷歌这种云结构的云厂商,也就说明我国云厂商难以靠调整业务结构来压缩云业务扭亏的规模化成本。

当然,百度智能云在构建PaaS平台生态化上的前瞻性和努力程度也是行业有目共睹的,但客观上,其仍然没有摆脱上述国内云环境的束缚。因此,在中短期内,其云业务的盈利路径只能靠整体规模的快速扩张来实现。

最后,对云行业影响最大的变量就是——生成型AI技术,未来这必然会改变整个云行业的发展逻辑,上述讨论云行业扭亏的规模化成本也会被AI技术直接击穿。

但,按照王小川的话来看,国内AI技术要追上OpenAI需要3年,那么大规模应用在云计算效率改造上,至少也需要3年时间。

而这肯定是一个动态的过程,但在革命性AI技术没有落地的这段时期内,上述的规模化成本趋势仍然奏效。我们也看到,规模近800亿元、增速下降至4%的阿里云,最近也开启了瘦身计划,在为更有利的独立上市做准备工作。

这也都意味着中短期内,我国整体互联网云厂商的扭亏进程均不容乐观。

编者按:本文转载自微信公众号:昭暄(ID:zhaoxuanshidai),作者:港珠澳桥边的渔女

广告、内容合作请点这里:寻求合作

咨询·服务