倒下的硅谷银行,处在风暴中央的Biotech

(图片来源:摄图网)

作者|黄恺 来源|氨基观察(ID:anjiguancha)

经历资本寒冬后,全球biotech的日子可谓艰辛。

2023年,海外biotech的裁员潮还在继续,且愈演愈烈。截至3月10日,今年有超过45家biotech正在裁员。

这一数字透露出的信息不言而喻,生物科技行业的苦日子还没结束。而正当biotech们勒紧裤腰带过日子的节点下,黑天鹅悄然而至。

3月11日,美国前20大银行之一的硅谷银行轰然倒塌,宣布破产。由于硅谷银行是最支持科技行业的银行之一,因此其倒闭给整个生物技术行业也带来了超强冲击波。

根据第四季度财报,硅谷银行存款中,有12%属于医疗保健和生物技术行业。

硅谷银行服务的不少企业为初创企业。对于这些企业来说,一旦后续资金出现问题,融资也无法跟上,打击便有可能是致命的。

看上去,与硅谷银行有往来的biotech们似乎处在了风暴中央。

/ 01 /

轰然倒塌的硅谷银行

硅谷银行事件简单来说,是一次因利率上升而导致的银行流动性危机:

SVB为满足客户提取资金的需求,选择折价出售资产,但这一行为也引发市场对该银行偿付能力的质疑,最终加剧挤兑。

这一消息,对于全球生物科技行业来说,无疑是一个重磅炸弹。

一直以来,硅谷银行都是医疗健康初创公司金融服务的深度参与方。根据财报,硅谷银行的第一大服务行业,就是生命科学行业。

硅谷银行的服务,贯穿这些公司整个生命周期,从发展早期到壮大的后期。

下面这个数字或许更能说明其在生命科学领域的重要地位:

美国近一半风险投资支持的医疗健康公司,都与该银行有业务往来。去年,硅谷银行更是参与了去年美国医疗健康及科技板块44%的IPO项目。

据外媒报道,生命科学企业客户,在SVB银行的存款资金总额为342亿美元,贷款总额为74亿美元。

很显然,硅谷银行是生物科技领域极为关键的支柱金融服务机构之一。也正是因为其地位过于显著,导致市场对受硅谷银行波及的biotech充满担忧。

一方面,SVB服务的众多对象为初创公司;另一方面,据Forbes报道,在SVB的1610亿的存款中,超过93%没有存款保险。

这意味着,不少初创公司或需要待接管清理工作完成后,按照比例进行赔付。对于这些初创企业来说,能否及时获得现金,将成为公司能否走下去的关键。

/ 02 /

逐步扩大的受害者名单

随着硅谷银行事件的发酵,生物科技行业“受害者”名单逐步浮出水面。

比如,在二级市场备受关注的Axsome Therapeutics。Axsome是一家专注于精神疾病创新药研发的biotech。

其核心管线包括用于戒烟和治疗阿尔兹海默症躁动症的AXS-05、治疗偏头痛的AXS-07等等。其中,AXS-07已经递交上市申请,AXS-05、AXS-12、AXS-14三条管线已进入3期临床阶段。

得益于颇具看点的管线,2022年Axsome股价涨幅超过1倍,目前最新市值高达25亿美金。

不过,在硅谷银行风波中,Axsome不幸中招了。3月10日,其发布公告表示,在硅谷银行中存有“实质影响的现金”。

受该消息影响,Axsome股价大跳水,最终收跌近6%。受到影响的不只是Axsome,3月10日,发布相关公告的上市biotech不在少数。

比如,Protagonist Therapeutics同样发布公告表示,其大约有1300万美金存放于硅谷银行。不过,Protagonist表示,公司还有另外2.18亿美金存放于其它机构。

相比于Protagonist ,部分biotech显得没有那么幸运。Eiger Biopharma公告表示,大约有830万美元现金存放于硅谷银行。

虽然总金额数值不大,但占比并不低,约占公司现金和现金等价物的6.9%。受该消息影响,Eiger股价下跌了11.11%。

不过,大部分公司受到的影响或许相对有限。已经有多位投行分析师在对上市公司进行调查后,发现大多数人对SVB的依赖很小。

硅谷银行冲击波对海外biotech的影响有多大,还有待时间给出答案。

/ 03 /

会影响国内Biotech吗?

那么,硅谷银行时间会对国内biotech造成冲击吗?答案或许是肯定的。

就目前来看,影响主要涉及两类企业。一类是在硅谷银行有直接存款的企业;另一类则是以客户主要为海外biotech的CXO企业。

当然,总体来说,硅谷银行对国内公司的影响更为有限。

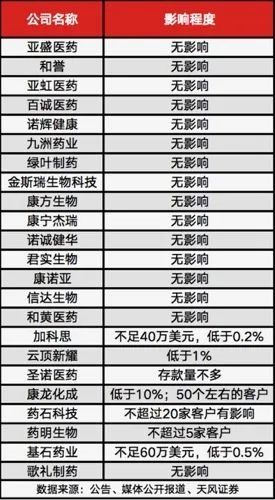

目前来看,包括亚盛医药、和誉、亚虹医药、百诚医药、诺辉健康、九洲药业、绿叶制药、康方生物、金斯瑞生物科技、康宁杰瑞、诺诚健华、康诺亚、君实生物、信达生物、和黄医药等诸多医药公司纷纷表示,和硅谷银行没有业务往来。

而存在业务往来的公司,涉及金额总的也并不多。比如云顶新耀表示,其在硅谷银行的存款远低于公司现金总量的1%。

圣诺医药也表示,硅谷银行只是来往银行,只是用来发工资及支付费用,所以存款量不多。对公司没有太大影响。

CXO方面,康龙化成表示,目前在硅谷银行的存款少于总现金的10%。并且,康龙化成表示,大约有50个左右客户使用硅谷银行账户。

药石科技则表示,目前并未在硅谷银行存款,影响的客户也不超过20家,总体影响可控。

或许,也真如这些企业所说,硅谷银行时间的冲击并不会太大。

根本上,此次事件是由于资产负债端期限错配问题带来的挤兑危机。

疫情大放水期间,硅谷银行采取了激进的投资策略。负债端,由于硅谷银行66%的存款均为活期存款,而资产新增规模的70%用于购买可供出售金融资产和持有至到期投资,仅24%用于发放贷款,导致了期限错配问题。

在美联储加息的政策下,进一步放大了资产负债端期限错配的问题,最终导致了这一次危机的出现。如果拥有足够的处理时间,硅谷银行事件相信依然能够得到化解,那么硅谷银行事件的影响相对可控。

接下来,事态会如何发展呢?让我们继续看下去。

编者按:本文转载自微信公众号:氨基观察(ID:anjiguancha),作者:黄恺

广告、内容合作请点这里:寻求合作

咨询·服务