森马、美邦、太平鸟等服饰品牌陷入“新一轮”危机

作者|三轮 来源|鲸商(ID:bizwhale)

老牌服饰艰难“自救”的同时,也在翘首期盼新一轮大潮。

近日,杉杉控股有限公司董事局主席郑永刚病逝的消息,在企业家圈、服饰行业,引起了一波“地震”。

这位年仅65岁的传奇服饰品牌创始大佬“陨落”,难免让人唏嘘。另一个服饰行业“分水岭”的事件,就是曾经的街边服饰巨头,森马、美特斯邦威、太平鸟,如今都走在“下坡路”了。

此前,美国快时尚品牌Forever21“三战”中国市场,西班牙快时尚品牌Zara关闭中国首店,Bershka、Pull&Bear和Stradivarius等Zara姊妹品牌相继关闭了天猫旗舰店...随着海外快时尚品牌品牌“退潮”,国内的服饰品牌并没有好过。

曾开出万店的拉夏贝尔破产重组,曾打败优衣库的班尼路服饰已不见踪影。

在转型的阵痛,与难以下降的库存积压,甚至关店、欠薪的负面新闻频发之下,森马、美邦、太平鸟都面临营收大幅下降、净利润大额亏损的局面。

留给美邦、森马、太平鸟的自救时间不多了。

一

服饰品牌集体陷入新危机

近期,很多上市公司开始发布关于自己2022年的财报了。森马服饰就是其中一员。在森马发布的2022年年度业绩预告中,2022年公司预计归母净利润为6亿—7亿,同比下降52.91%至59.64%。

对于业绩的下滑,森马服饰表示,因受到去年疫情影响,公司营收下滑,库存增加,存货跌价损失相应增加;尤其是受到去年原材料全面上涨导致公司的采购成本不断提升,毛利率也全面下降。

其实,森马在2022年前三季度就有下滑趋势。其在2022年前三季度共实现营业总收入89.43亿元,同比下降10.76%;归母净利润2.71亿元,同比下降71.21%。较年中报营业收入同比下降13.43%,归母净利润下降84.31%的情况而言,略有缓和。

森马旗下童装品牌巴拉巴拉也不好过。根据魔镜市场情报提供的数据,就销量而言,童装品牌巴拉巴拉的销量降低了超43%;就销售额而言,巴拉巴拉的销量降低了近45%。

在2022年,并不是森马一家出现下滑趋势,而是中国服饰企业都不好过。去年纺织服装(中信)行业指数都下跌了8.55%,其中品牌服饰子行业下跌更甚,达到了11.3%,纺织制造子行业下跌5.53%。

大环境的低迷,行业的紧缩,传递到各个品牌之上,更让品牌们感到“压力山大”。

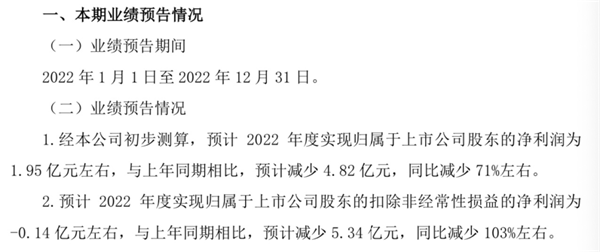

与森马一起下滑的,还有太平鸟,其近日发布2022年业绩预告,预计全年归母净利润下跌71%至1.95亿元左右,较上年同期相比减少4.82亿元。

这是太平鸟2017年上市以来最差的业绩表现。在2021年上半年,太平鸟还保持着高增长,营业收入录得50.15亿元,同比增长55.88%;归母净利润涨幅达到240.5%。

但到2021年第三季度,太平鸟就开始出现增速放缓,以及“增收不增利”的现象。这一现象延续到2022年第三季度业绩报告中,太平鸟收入下跌15.4%至20.3亿元,归母净利润下跌86.5%。对于下降的原因,太平鸟的解释与森马大相径庭。

不过,比起前些年还有崛起之势的森马和太平鸟,更焦虑的或许是“不走寻常路”的美特斯邦威。

早在2011年,美邦服饰旗下拥有门店超5000家,公司营收接近百亿。谁曾想这竟是其近12年的“顶峰”时刻。

此后的美邦开始走下坡路。2019年年底的疫情爆发后,美特斯邦威营收不断下降,亏损却在扩大。

到了2022年上半年,美邦仍处于营业收入大幅下降、净利润大额亏损的困境。与此同时,美特斯邦威就被爆出关店、欠薪消息。2022年8月,多名自称是美邦的员工在社交平台爆料称,公司自4月起拖欠薪资,到8月仍未发放。很快,“美特斯邦威被曝大量拖欠工资”迅速冲上热搜。

眼前这三家服饰品牌皆处于水深火热。而近年来服饰品牌普遍状态:多年库存积压、线下渠道受创、原材料增长,又是各大服饰品牌不得不重视的。再往深追究原因,近几年来服饰消费端的市场萎缩首当其冲,据国家统计数据显示,2022年服饰鞋帽等类目的社会零售总额约1.3万亿,同比下降了6.5%。

二

库存与线下渠道压力倍增

除了服饰品牌本身就是红海领域,年轻人日新月异的审美趋向,也让服饰品牌们感到焦虑。在不少“Z世代”眼中,服饰要能代表个性,同时又要具备舒适性,甚至功能性。因此,服饰产品设计、剪裁、面料都会成为他们选择品牌的新考核。森马等品牌提到的库存压力,则更加成为“老大难”。

截至2022年9月30日,森马服饰的存货达到46.70亿元,较上年末的40.24亿元增加6.47亿元,较2022上半年末的39.90亿元增加6.80亿元。

高库存成了森马的心头大患,森马服饰曾回应称,高库存形成主要包含2021年秋冬季的一部分库存以及2022年上半年疫情影响下滞留的春夏季库存。这意味着森马一年内的销售状况并不乐观。

库存的压力导致森马服饰的存货周转天数的增加。2022年第三季度财报显示,森马服饰的存货周转天数为220天,同比增加66天。但根据国盛证券研报,服饰企业加盟/直营模式的报表存货周转天数理想状况下为60-90天/120-150天,森马的存货周转天数近乎为这一标准的3倍,其不得不通过打折、搞活动等形式促进卖货,只是效果不尽人意。

另一方面,森马服饰的线下渠道也在缩水。截至2022年9月30日,森马服饰的店铺总数8285家,其中直营门店755家,加盟门店7530家,较2021年分别减少12家、71家。线下加盟门店收入为37.49亿元,分别占据总营收的9%、42%,较2021年同期下降了11%、21%左右。但森马线上渠道可观,销售额同比录得约4%的增长,达到39.89亿元,约占比45%。

同样命运的太平鸟,比较依赖爆款策略,以多种联名合作不断推出新款,博得不同喜好消费者的青睐。然而,无法成为爆款的产品会加速库存挤压。从2018年到2021年,其存货周转天数虽从184天下降到168天,但期末存货价值从18.4亿元增长到了25.4亿元。

而大量联名带来了营销开支的水涨船高。在对2021年第三季度业绩进行总结时,太平鸟意识到整体收入增长态势出现放缓,指出营销投入增长在一定程度上导致了利润的下跌。在整个2021年,太平鸟销售费用增长20.7%至39.38亿元。

最后,是逐渐褪去光环的美邦。美邦在2021年年底有13亿元的库存,三年以上的存货占到3.84%。到了2022年第三季度,苦笋缩减到8.57亿元。

库存压力有所缓解,但美邦仍面临品牌老化的诟病,还被消费者视为“土”牌。与此同时,美邦的门店也一直在减少,其希望通过闭店缓解资金压力。

回顾2012年,美邦的黄金时刻,在全国拥有直营店和加盟店共计5220家,其中加盟店3914家,直营店1306家。

此后,美邦服饰的门店数量便开始下滑。至2021年年末,美邦报告期内关闭718家门店,直营店和加盟店的总数量已降至1600多家。美邦的股价,也从高位跌落,截至发稿前,美邦股价已跌至1.96元。

随着2023年疫情缓和、经济形势逐步缓和的趋势,森马、太平鸟、美邦等本土服饰品牌,或许有机会缓解库存积压、原材料价格上涨等问题对营收的影响。而止血的同时,转型与创新也在继续。

三

艰难自救,“出海”看到一丝曙光

森马、太平鸟、美邦近年来一直都在进行转型,希望重获年轻用户喜爱。

起伏最大的美邦已进行多年转型尝试,其曾在2014年推出了电商邦购网,次年又推出“有范”APP。但根据美邦服饰 2021年年报显示,“邦购”累计注册用户 903.73万人,其中月活用户仅有35.81万人。可以看出,这些尝试不仅没帮美邦打开线上通路,反而增加了经营成本。

后来,美邦服饰围绕先锋潮酷男孩、甜酷女孩、新国潮品牌策略,当下已签约、开业25家加盟客户店铺,另有100多家加盟店铺待签约开业。

除风格改变外,美邦还采用产品自主设计、生产外包、直营与加盟销售相结合的经营模式,并对MECITYKIDS、Moomoo等旗下童装品牌进行品牌升级,线上商城和线下店铺也进行了全面焕新。

目前看来,美邦希望止血与创新共同推进,只是业绩表现仍不理想。

情况略好的太平鸟转型之路与美邦类似,太平鸟从2016年开始加速时尚化进程,不断向年轻人靠拢。乘着“国潮”这股风,太平鸟不仅常与众多品牌合作联名,邀请了包括易烊千玺、王一博等众多年轻的流量明星为其代言,还推出了太平鸟女装、太平鸟男装和童装Mini Peace等业务。

相比于美邦,太平鸟更快摆脱了土气、陈旧的标签。但在众多竞争对手中,太平鸟除了国潮、国货的称呼外,并没有形成核心竞争力,且多年深陷“抄袭”风波。

现在太平鸟和森马都尝试入局“运动圈”。2022年9月,太平鸟推出由AIR×PEACE与SPCN两条产品支线构成的全新运动系列。森马服饰则在2022年下半年成立上海森小喵运动服饰有限公司,转向运动品牌或成为其下一阶段的转型重点。

此外,出海也成为本土快时尚品牌的破局之路。根据弗若斯特沙利文数据,中国跨境出口B2C电商服饰及鞋履行业的市场规模由2017年的1609亿元增加至2021年的7503亿元,2017年至2021年的复合年增长率为38.4%,预计2022年规模达9321亿元。

美邦已尝试在跨境电商平台开展销售,并取得了初步成效。森马服饰海外业务中心也举办了首次海外招商发布会,发布森马与巴拉巴拉两个主力品牌海外业务发展机会与策略。自2016年启动出海计划以来,到2022年底,森马服饰旗下的森马和巴拉巴拉两个品牌已经在海外13个国家与地区开设60多家门店。

总体来说,在外资快时尚品牌、电商白牌等服饰产业冲击下,无论是产品款式还是研发速率,国产快时尚品牌都未占明显优势。以上的种种转型与改良,能否被资本与消费者看中,太平鸟、森马、美邦们的逆境“重生”之路注定不容易。

编者按:本文转载自微信公众号:鲸商(ID:bizwhale),作者:三轮

广告、内容合作请点这里:寻求合作

咨询·服务