猪企深陷死亡螺旋

(图片来源:摄图网)

作者|夏天 来源|巨潮WAVE(ID:tide-biz)

逃不过的猪周期,是猪企们的轮回宿命。

非洲猪瘟疫情爆发以来,猪价一路上涨之后引发了生猪养殖企业的扩产大潮。最终的结果却并不乐观:市场供给过大、产能过剩、猪肉价格连续20周下跌。一些个人养殖户和规模较小的养殖场承受不住压力被市场出清。

原以为这样一轮“洗牌”以后猪周期会有所变化,猪价会开始回暖,所以生猪养殖企业们都开始扩大产能。

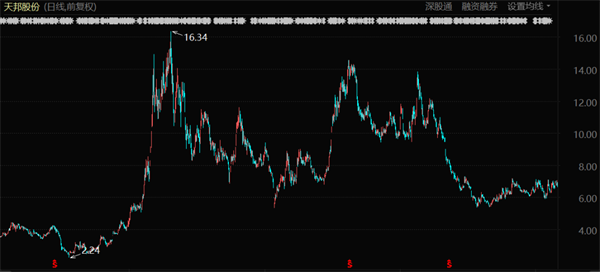

然而市场并不如预期,至今猪价也没有恢复到之前的水平。这一轮猪价下跌也让各猪企“亏到哭”。根据各企业2021年的业绩预告或业绩快报,正邦科技预亏182亿元至197亿元,温氏股份净亏损133.37亿元,新希望预亏86-96亿元,天邦股份预亏35-40亿元。只有牧原股份的情况略好。

天邦股份股价表现(2018年1月至今)

生猪养殖企业们的业绩报告将猪价下跌——也就是整个行业的周期向下视为亏损的核心原因。

亏损的局面谁都不愿看到,“熨平猪周期”成了整个行业都想做而做不到的事。从2018年开始,生猪养殖行业试图通过大数据、云计算等技术建立模型预测猪价走势,以尽可能降低行业的损失。然而却收效甚微,养殖企业们再次深陷猪周期之苦。

理论上来说,既然猪周期有一定的规律性,基于大数据建立的模型或者系统应该有效,那为什么还是不成功呢?数据的测量、预测和各种模型实际上都是对于产能增减结果的考量判断,但猪周期本身的形成,却更多关乎于人性:恐惧、贪婪,侥幸与绝望。

01

关键节点:2022年春节落空

猪肉价格并没有像预期的那样上涨。

根据农业农村部专家此前的预测,2021年猪价将会“先高后低,高点出现在春节前,下半年将会恢复到往年的正常水平。”

2020年年底到2021年初,猪价确实也出现高位点,不过当时的养殖企业并不认可专家的看法。一些机构判断猪肉供应仍然处于供不应求的阶段,认为猪价还能“再创新高”。

这样的判断,意味着此前价高就跌的猪周期将会失效,转向由高变得更高的新型猪周期。在当时这种判断有较强的说服力,行业的去散户和机构化是很重要的依据。

所以不少养殖户和企业都不顾相关部门的数据及建议,开始大量压栏,有的地方压栏量甚至高达一半以上,原本200多斤就该出栏的标猪结果压栏到400斤、500斤、600斤。按照2020年底的行情,如果把标猪压栏到400斤再卖,90头生猪可以多赚13万元。

但2021年春节过后,猪价就如农业部专家的预测开始持续下跌。根据农业农村部的定点检测,去年5月生猪养殖场的亏损面约为9.7%,而4月份这一数据仅为1.1%。

2021年6月11日,央视财经网报道,白条猪批发平均价为18.25元/公斤,比上月下降20%,比去年同期下降50%。

实际走势和市场预期相差巨大,猪价甚至跌破自产自繁的成本线。这意味着曾经令养殖企业恐惧的猪周期重新回来了。大企业也只能“降本增效”,尽量降低损失。

在重新回归的猪周期面前,机构和投资者们又免不了开始预测猪肉价格何时能够重新上涨,有不少业内人士和机构将时间点指定到2022年春节。

猪肉价格却并没有像预期的那样上涨。猪肉价格至今依然没有明显回升。

02

养殖企业困难加剧

猪价下跌,生猪出栏量、猪肉产量却在扩大,企业的亏损更多了。

1月以来,多家猪企披露了业绩预告。可以看到,2021年大家的日子都不好过。

1月28日正邦科技发布的2021年业绩预告显示,预计2021年营业收入为465亿元-495亿元;但算到净利润却亏损了182亿元至197亿元,上一年同期为盈利57亿元。其中四季度的亏损更是占了全年亏损额的5成以上,超100亿元。

正邦科技认为亏损是因为“公司产业单一,利润主要依赖生猪养殖业务。”实际上经过测算,仅因生猪售价下跌就导致正邦科技的收入减少了约246.74亿元。

同时为了优化种群、提高母猪的效能,正邦科技合计减少能繁母猪38万头,后备母猪22万头,这里大约要亏损62-68亿元。

行业龙头之一的正邦科技尚且如此,其他猪企也好不到哪里去。

温氏股份预亏130亿-138亿元,虽然亏损金额没有正邦科技高,但这却是温氏股份上市以来的首次亏损。

1月29日,根据新希望发布2021年业绩预告,其净利润亏损86-96亿,而2020年同期则盈利49.44亿元。

根据业务预告,新希望在报告期内出栏生猪997.81万头,较2020年同期增加了20%,但商品猪销售均价却同比下降约42%,再加上饲料价格上涨、外购猪苗育肥出栏等原因,最终大幅亏损。

天邦股份更惨,已经亏到要卖饲料等资产了。

根据天邦股份的业绩预告,其2021年归母净利润为亏损35-40亿元,2020年同期盈利32.4亿元,比2020年同期下降207.86%-223.27%;扣除非经常性损益后的净利润为亏损40-45亿元,2020年同期为盈利33.1亿元。

猪价的颓势延续到了2022年春节之后。根据农业农村部的消息,2022年1月第3周,全国仔猪平均价格为26.09元/公斤,比上一周下降了2.6%,同比下降71.0%。全国猪肉平均价为26.24元/公斤,比上一周下降了2.6%,同比下降51.6%。

从上面各大猪企的业绩预告或者业绩快报可以看到,去年生猪行情不佳,毛猪销售价格下降了接近一半,但仍有不少养殖主体提前预判猪周期即将上行,因而扩大产能。

国家统计局数据显示,2021年,我国生猪出栏量同比增长27.4%至67128万头(2020年为52704万头);猪肉产量同比增长28.8%至5296万吨,2020年为4113万吨。

猪价下跌,生猪出栏量、猪肉产量却在扩大,企业亏损变得更多。

另外,去年饲料价格也涨了不少。生意社数据显示,2021年国内饲料原料价格全面上涨,尤其是小麦,涨幅高达15.8%,玉米涨了5.48%,在战争环境下,养殖企业的这些成本未来还会继续提升。

03

最深的猪周期

对于目前生猪养殖行业里产能过剩的局面,大多数参与者仍手足无措。

一次错判就亏了几十上百亿,这对于猪企们而言无疑是重大打击。更严峻的局面是,这一轮猪周期似乎还没有反弹的迹象。

3月7日,新希望集团董事长刘永好在接受央视财经的采访时明确说,这一轮猪周期是“最深的猪周期”,原因是非洲猪瘟叠加了猪周期本身的波动。

2021年6月,国家发改委对外发布生猪价格过度下跌三级预警,提示养殖场(户)科学安排生产经营决策,将生猪产能保持在合理水平。意味着发改委向市场明确说明了产能和供给过剩的局面。

随后,从2021年7月开始国家发改委、财政部、商务部、农业农村部等有关部门先后开启了多次中央猪肉储备收储工作,以求“稳住”市场,确保生猪市场平稳运行。

一边是产能预警,一边是中央收储,但如前文所述,在市场这一轮长时间超高猪价的刺激下,很多养殖户都有投机心理。他们都押注猪周期变长,而没有选择降低产能。如果对于2021年6月发改委的警告更加重视,养殖企业们或许就不会亏得这么惨。

但猪周期在本质上就是生产者对于市场需求误判所造成的价格波动,作为猪肉消费大国,市场苦其久矣,却又很难真正掌握其规律。

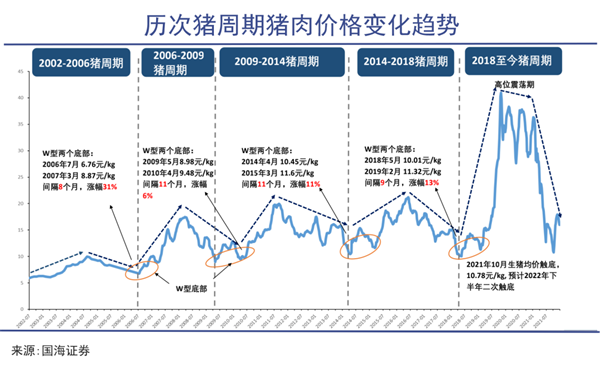

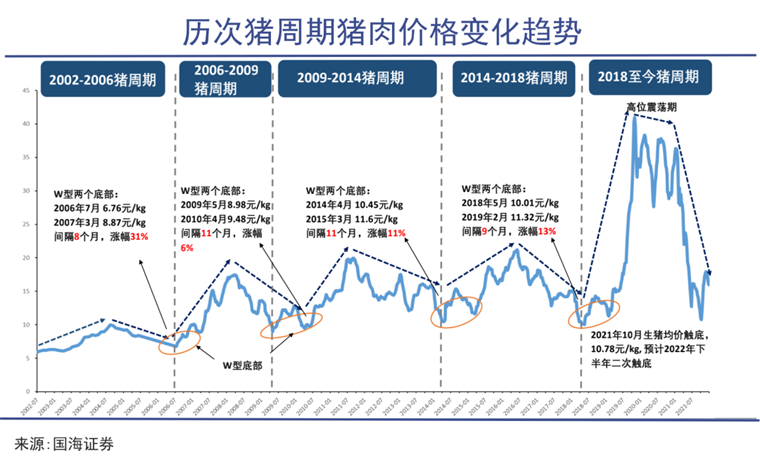

有统计数据显示,自2000年以来,我国已经经历了5轮猪周期,分别是2002年-2006年、2006年-2009年、2009年-2014年、2014年-2018年,以及2018年至今的新一轮周期,每个周期3-5年不等。

每一轮猪周期见底,通常都是伴随着大型生猪养殖企业破产的情况发生。有大型企业被迫退出市场,大规模减少向市场的供给,才能扭转供过于求的局面,进而扭转猪周期。在2018年之前的那一轮猪周期见底行情中倒下的是雏鹰农牧——当时出现了200万头猪被饿死的极端事件。

大企业破产退出,已经成为不少行业内人士都在关注的、促使猪周期转头的标志性事件。《证券市场红周刊》采访的一位大型养殖企业华南负责人就明确表示,“或许要等到有大型企业宣布退出,才能看到产能显著出清。”

也可以理解为,对于目前生猪养殖行业里产能过剩的局面,包括规模化养殖的企业在内的、大多数参与者仍手足无措。

实际上,还有一个非常关键的问题是刘永好所“避而不谈”的,就是政策在这一轮猪周期中所起到的作用。

非洲猪瘟肆虐之前,各级政府部门出于环保等原因对养殖业进行了严格的监管限制。但到了2019年,“叠加了非洲猪瘟和猪周期本身”的影响之后,猪肉供给严重短缺导致猪价大幅度上涨,政策面又取消了对于生猪养殖的限制,开始鼓励。

利益、政策的双重刺激之下,大量的养殖企业规模化扩张产能,中小型养殖户也开始恢复生产热情。但随之而来的就是,所有人再一次进入了猪周期的“死亡漩涡”。

04

写在最后

需要明确的是,不论是对养猪的限制还是鼓励,监管的出发点都是好的——让行业更加健康、周期波动更加平缓。

但最终的结果并不尽如人意。因为政策不能直接代替市场行为,而任何政策都可以被市场主体以不同的角度去解读。选择在市场中扩张或者退出的最终决策者,仍是大到牧原股份董事长秦英林,小到只养两只猪的普通农户。

在这个产业中,大企业的投入、政策的引导、中小养殖户的热情共同构建了整个生态。波动不断,且根深蒂固。可以预见的是在很久一段时间里,中国的生猪养殖行业仍将是一个难以解决周期波动的、不稳定的体系。

编者按:本文转载自微信公众号:巨潮WAVE(ID:tide-biz),作者:夏天

广告、内容合作请点这里:寻求合作

咨询·服务