毛利率可达50%,三星、高通和华为都看好这个市场

本文来源微信公众号:半导体行业观察(ID:icbank),作者:吴子鹏

2018年,“美国带头抵制华为”事件不仅让华为屡现报端,事件背后的5G技术也走进了大众视野。媒体们一边报道一边科普让人们对5G有了更深刻的认识:5G网络的背后有很多协议、频段、芯片之争。2019年是5G商用的“元年”,这两天OPPO、华为和小米都相继发布了自家的5G智能手机,5G商用时代正式拉开帷幕。

(图片来源:摄图网)

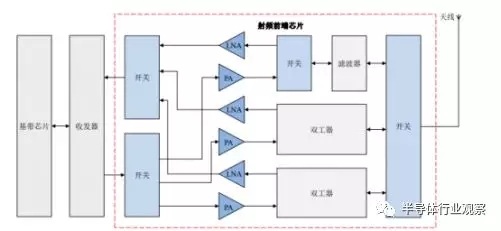

在5G芯片领域,搞定基带芯片其实只是完成了5G连接的一部分,还需要射频芯片、存储芯片、核心处理器等一系列芯片配套。5G比4G快10-100倍,是通信产业的整体提升。想要实现高速度、高带宽的5G信号通信,不仅需要基带芯片完成信号处理和协议处理,也需要射频芯片做好射频收发、频率合成、功率放大的工作。因此,作为无线通讯不可缺少的基础一环,射频芯片的技术革新是推动无线连接向前发展的核心引擎之一。

射频芯片包括功率放大器(PA:Power Amplifier)、天线开关(Switch)、滤波器(Filter)、双工器(Duplexer和Diplexer)和低噪声放大器(LNA:Low Noise Amplifier)等。

技术升级

射频领域机会和挑战并存

5G通信特征明显,主要是高带宽、高速率、多频谱、低时延和低功耗。这些特点给射频器件设计带来了诸多挑战。

首先是多模多频。5G时代引入了新的波形CF-OFDM,拓宽了带宽和子载波的间隔,这些都需要全新的射频芯片设计。在由4G到5G的演进过程中,射频模块需要处理的频段数量大幅增加,根据射频器件巨头skyworks预测,到2020年,5G应用支持的频段数量将新增50个以上,全球2G/3G/4G/5G网络合计支持的频段将超过90。再加上高频段信号处理难度的增加,射频器件设计的复杂度可想而知。

其次是信号干扰。当4G和5G共存时,射频芯片需要完美应对互干扰问题,实现更快的切换速度。

第三是成本和芯片面积。5G前期会加入Sub-6GHz频段,后期还会加入26GHz以上的毫米波频段。采用波束成形+MIMO的设计方案需要射频前端来进行射频传输,这对射频芯片体积提出很高的要求。另外,使用更多的射频前端器件,成本也会正比例增长。据统计,4G全网通手机前端射频模块的成本已达到8-15美元,含有10颗以上射频芯片,5G手机的射频芯片数量将倍增,成本控制对参与厂商提出了巨大挑战。

当然,机会总是和挑战并存的。5G时代将有更多的频段资源被投入使用,多模多频使得射频前端的芯片需求增加,同时Massive MIMO、波束成形、载波聚合、毫米波等关键技术也将促进射频前端芯片需求增加,推动射频前端芯片市场成长。以PA模组为例,4G多模多频手机所需的PA芯片为5-7颗,预测5G手机内的PA芯片将达到16颗之多;同时,MIMO技术的应用普及为天线行业带来巨大增量市场,基站及终端天线迎来快速增长的行业性机会;此外,随着载波聚合的逐步普及,射频MEMS开关行业将迎来快速增长。

总体来看,根据Navian的预测,2019年仅用于移动通信终端的射频前端模块总市场规模就将达到212.1亿美元,年增长率约为15.4%。

巨头入场

现有射频厂商受冲击

从当前的市场格局来看,目前全球射频前端芯片产业拥有较为成熟的产业链,欧美IDM大厂技术领先,规模优势明显,台湾企业则在晶圆制造、封装测试等产业链中下游占据重要地位。

在传统的SAW(声表面波)滤波器市场,Murata、TDK和Taiyo Yuden占据了全球市场份额的80%以上。

5G时代,BAW(体声波)滤波器更具潜力。BAW的性能比SAW更好,同时也更省电,可以让PA工作在更高的电压。根据市场分析机构IHS Supply的调研结果,Qorvo和博通(Broadcom)瓜分了大部分BAW市场。

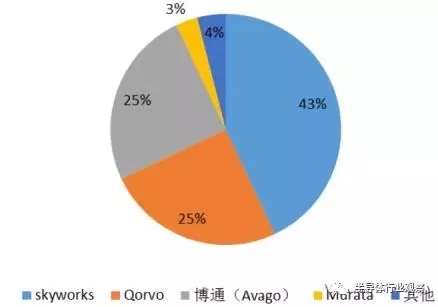

在终端功率放大器市场,形成了Qorvo、Skyworks和博通三足鼎立的局面,三家厂商合计占据了90%以上的市场份额。

并且,Qorvo、Skyworks和博通都完成了PA、Switch、Duplexer、Filter全产品线布局,拥有专用的制造厂和封装厂。从三家厂商的财报数据来看,它们在移动通信射频前端市场的毛利率均高于40%,最高可以达到50%,净利率约30%,具有极强的盈利能力。同时,专利技术储备也让三大厂商有了更坚固的“防御城墙”。以Qorvo为例,Qorvo 在 5G领域积累了许多核心技术,从 LowDrift 和 NoDrift 滤波技术、天线调谐技术到 RF Fusion 和 RF Flex 射频前端解决方案,再到更加基础的 GaN 技术,Qorvo 提供了核心架构、滤波器和开关产品。这是后来者短时间内难以绕开的。

不过,看似稳定的射频器件市场近来却暗流涌动,华为、高通、三星、英特尔和联发科都开始在这个市场发力,试图继续扩大各自在终端市场的影响力。

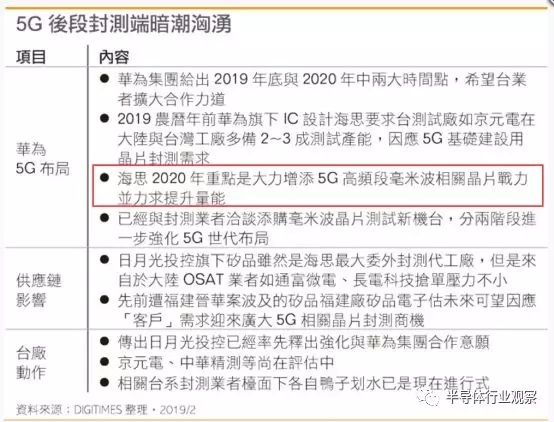

目前,华为在5G芯片方面进展很快。华为首款商用芯片巴龙5G01支持包括6GHz以下和毫米波在内的所有频段的5G;巴龙765支持8×8 MIMO技术的调制解调器芯片组,具有业界领先的网络速度和信号强度性能。这两款芯片都具有先进水平的射频处理能力,不过华为并未对外说明射频芯片是否自研。

从上图我们可以看出,华为将在近两年进一步加强在5G高频段毫米波的研发和投资,意图扩充产能和市占比,并要求台厂进行相应的配合。

从招聘市场反馈来看,华为正在大力招聘射频工程师。总来来看,华为想要加强射频芯片业务竞争力的意图非常明显。

高通方面,其与TDK合资的RF360控股公司目前已经拥有超过4000名员工,产品包括SAW、温度补偿表面声波(TC-SAW)和 BAW解决方案。RF360这个名字和高通在2013年发布的RF360射频芯片名字一致。经过长期的战略布局,高通在5G领域拥有一套完整的射频前端产品线,可以覆盖从基带芯片到天线之间所有的模块和芯片。

在2018年7月23日,高通就宣布推出了全球首款面向智能手机和其他移动终端的5G NR毫米波及6GHz以下射频模组,分别为QTM052毫米波天线模组和QPM 56xx 6Hz以下射频模组。业内人士称,高通射频模组的发布让5G手机发布成为现实,最先发布的OPPO 5G手机正是采用了高通的芯片。高通工作人员表示,为了对今后比较新的技术提前进行测试和验证,获取新的测试结果,高通正在推动OTA测试的发展,当中包括了5G NR 6GHz以下的独立组网测试、5G NR户外毫米波场景测试、5G NR室内毫米波测试和5G NR的协作多点(CoMP)测试。

三星于近日宣布将推出最新的RFIC和DAFE ASIC射频芯片组用于5G网络。三星表示,这些芯片将使5G基站的尺寸、重量和功耗降低25%,从而提高了效率和发射能力,使得基站支持28Ghz和39GHz频谱带。三星在公告中指出,到2020年会将无线网络设备的市场份额扩大到20%。

联发科在5G时代之前就推出了众多射频解决方案,包括MT6167、MT6168和MT6177等。2017年2月份,联发科宣布旗下旭思投资以每股110元新台币公开收购转投资功率放大器厂络达15%至40%股权,解决了联发科在射频芯片方面的人才荒。5G方面,联发科5G基带芯片Helio M70将于2019年出货。Helio M70依照3GPP Rel-15 5G NR标准设计,包括支持独立(SA)和非独立(NSA)网络架构,支持Sub-6GHz频段、毫米波频段、高功率终端(HPUE)及其他5G关键技术,满足不同运营商的需求。可见,联发科5G射频技术研发也完成了突破。

英特尔目前在手机端进行5G毫米波的测试。市场研究公司Yole工作人员表示:“尽管许多公司如高通、英特尔、联发科和三星都在使用手机原型作为5G毫米波的演示平台,但我们不相信目前手机将成为5G毫米波的首选应用终端形态。相比之下,5G毫米波将更加可能成为桌面或者桌面上的固定式数据调制解调器的选择,以便消费者可以下载或者传输大规模流式宽带应用。”这样的趋势对于英特尔而言无疑是一大利好消息。

当前,作为智能终端芯片的巨头,华为、高通、三星、英特尔和联发科都在切入射频芯片市场,主要原因在于这些公司原本的业务领域都开始增速放缓或者同比下降。根据Gartner的最新数据,2018年全球PC总出货量超过2.594亿台,同比下降1.3%。而根据研究公司IDC的最新数据显示,2018年全球智能手机销量为14亿部,同比下降4.1%。恶劣的市场环境让手机处理器厂商和PC处理器厂商开始寻找全新的利润增长点,高利润率的射频芯片领域无疑有着巨大的吸引力。高通等厂商在拥有成熟芯片销售体系之后,必将鼓励平台方案客户使用自家射频产品。长期来看,这一趋势会对Qorvo、博通和Skyworks等独立射频供应商将产生较为不利的影响。

未来已来

PA和Filter国产替代空间大

即将到来的 5G 不仅是移动通信技术的升级,更是面向全新业务、智能生活、智能生产的网络变革。中国已经形成了全球规模最大、最有活力的消费电子市场,在5G变革中必将起到排头兵的作用,抢先全球释放的市场红利对于国产厂商来说是一大利好,但也需要国产射频芯片厂商尽快突破技术壁垒,冲击高端产品市场。

目前,射频前端国产替代需求强烈,政策支持意志坚定。具备射频芯片设计的公司有紫光展锐、唯捷创芯、中普微、中兴通讯、雷柏科技、华虹设计、江苏钜芯、爱斯泰克等。

紫光展锐具有代表性的产品是RPM6743-31、 RPM6442 - B42/B43和RPM5401等,前两者是射频前端功率放大器,后者是RFEE芯片。紫光展锐的机会在于其是三大智能手机芯片销售平台(另外两个是高通和联发科)之一,在低端芯片市场能够实现捆绑销售。此前锐迪科的业务覆盖射频收发器、功率放大器、射频开关、蓝牙、无线、调频收音等全系列数字及射频产品,展讯则在基带上面有布局,将展讯和锐迪科合并以后,能够迅速产生协同作用。不过,5G前期的智能手机产品和其他终端产品将更趋向于高端,紫光展锐需要加大研发力量,争取更多的先期红利。

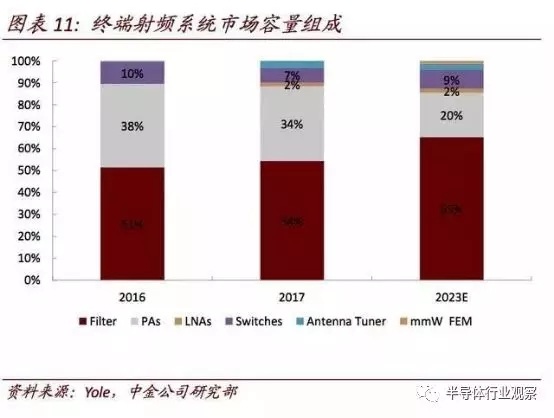

射频器件在消费电子及军工产业都有着至关重要的应用,产业资本及国家大基金的重视程度将与日俱增。在各方资本的助力下,国内射频器件行业将迎来新一轮行业大发展机遇。根据YOLE的预计,射频系统市场未来五年市场规模将迅速增长,其中滤波器市场的规模则占比市场的50%以上,滤波器产品和功放产品市场规模总和达到整体市场容量的80%-90%。

根据国信证券的报告显示,传统SAW器件制造成本以及难度很高。因此该行业存在着较高进入门槛。目前国内大部分 SAW 滤波器厂商仍停留在公频波段(较低频率,低于 1GHz)的产品生产中。在更高的射频工作频率,国内厂商基本还是空白。在更具有性能优势的BAW领域,由于工艺壁垒更高,国内只有诺思理论上可以供货。

在PA领域,PA芯片行业迎来接口标准化及砷化镓晶圆代工向国内转移两大红利。国内有三大射频PA公司,分别是中科汉天下、唯捷创新、国民飞骧。目前,三家公司的水平是在2G市场有一定的优势,3G市场份额有限,4G市场基本混迹于低端市场略有盈利。未来的5G市场,目前各家的研发都不明朗,大红局势可能出现利空。

结语

由于PC和智能手机业务出现同比下降,相关厂商换道需求迫切,对于它们而言,行业跨度小且净利率高的射频器件领域无疑是一个好选择,有利于发挥自身的平台优势。在未来一段时间,三星、高通、华为、英特尔和联发科将在这个领域持续加码,这对现有的射频器件厂商的业务将造成一定的影响。

不过,5G市场足够大,伴随而来的物联网高爆发使得射频市场有足够的增量来容纳这些“跨界者”,整体市场经过调整后将出现更多巨头公司享受这一行业的高利润率。

广告、内容合作请点这里:寻求合作

咨询·服务