下半年经济能触底反弹?仅靠降准是不够的

本文来源微信公众号: 李迅雷金融与投资(ID: lixunlei0722),作者:李迅雷

2018年随经济下行压力增大,货币政策转向了宽松。尽管从去年8月以来央行连续降准,但银行间市场的利率水平却不再下降,实体融资增速继续回落。降准的“宽松”效应为何下降,本轮松货币如何走向宽信用,经济何时触底?本文从金融视角来探讨这些问题。

摘要

1、央行五次降准,“宽松”并不明显。从去年年初至今,央行已连续5次下调法定存款准备金率。但从实际效果看,银行间市场利率从去年8月后不再下降,最新口径的社融增速也从13.4%下降到9.8%,近期信托产品发行收益率仍在上升,企业部门流动性大幅缩减。

2、降准效果渐弱,亟待公开市场降息。2014年后我国应有10%以上的降准空间,但2018年之前只降准了3个百分点,更多依赖逆回购、MLF、PSL等工具来弥补基础货币的缺口。2018年后频繁降准更多是对之前扭曲的一种修正,“兼职”放宽货币。预计今年央行仍有可能继续降准2-3个百分点,但在价格型调控主导的货币政策框架下,仅关注流动性变化意义不大,更应该关注资金价格的变化。短期内央行进一步降低银行间利率的动机并不强,银行间利率的进一步下行,既需要等待货币政策传导机制的疏通,也需要等待公开市场的“降息”信号。

3、宽信用如何实现?最直接是政府加杠杆。去年以来,随着各类金融监管政策的落地实施,银行通过非银机构创造信用和货币的渠道被堵,整个信用货币创造的循环就被打破。所以本轮“宽信用”的关键,涉及要不要给非标融资再开新的“口子”的问题。当前房地产泡沫和地方政府隐性债务问题突显,居民和企业部门的杠杆率也都处于高位,开新的“口子”意味着重走老路,将问题进一步转移和延后。尽管去年以来政策偏向稳增长,但对金融业的监管、对资产泡沫的抑制依旧,并未转向强刺激老路。近期基建项目频繁批复,地方政府发债进度也大幅提前,政府加杠杆、尤其是中央政府加杠杆或是今年最有效的路径,也是信用创造的重要渠道。

4、经济下半年触底?历史不会简单重复。2014年面对经济下行压力,货币从下半年开始放松,房地产政策也在“930”时明显放松,地产销售、融资增速在14年底反弹,经济从16年初开始回升。当前面临的情况是,货币已经放松,但信用的口子还没有完全打开,地方政府债务“终身问责”,房地产形势也不同以往。当前普遍预期下半年经济触底反弹,但历史不会简单重复。

1

央行五次降准,“宽松”没有那么明显

从去年年初至今,我国央行已经连续5次下调了法定存款准备金率:第一次是2017年9月宣布、于18年年初开始实施的普惠金融领域定向降准;之后分别于18年4月、6月、10月和今年1月宣布降准。法定存款准备金率累计降幅已经超过4个百分点,创下2000年以来之最,下降的频率也基本可以与08年相比。

但从实际效果来看,宽松程度并没有那么明显。一方面,最近几个月以来,银行间的流动性边际上并没有进一步的宽松。2018年初以来,银行间利率水平确实相比之前大幅下降,标志性的DR007利率从接近2.9%的高位回落到去年8月份最低时2.5%的水平。而从去年8月以来,尽管央行也进行了两次大幅降准操作,但DR007利率水平不但没有继续下降,反而有所上升,连续四个多月稳定在2.6%附近。

另一方面,从实体经济的角度看,更是没有感到明显“宽松”。2018年以来,受到金融监管收紧的影响,非标融资大幅萎缩,全年委托、信托、表外票据融资规模减少了接近3万亿,与2017年的增长3.6万亿形成鲜明对比。非标融资萎缩导致社会融资规模增速大幅下滑,老口径的社融存量增速从2017年的12%下降到2018年末的8.3%,即使是央行公布的最新口径的社融增速,也从13.4%下降到9.8%。

实体融资成本也明显抬升。截至2018年9月末,金融机构一般贷款利率已经达到6.2%。而根据用益信托网的最新数据,截至今年1月份,信托产品发行收益率仍在上升,并没有调头向下。

信用环境偏紧带来的影响是,企业部门流动性大幅缩减。2018年我国企业部门存款只增长2万亿,只有2017年增量的一半。其中,企业活期存款还减少了1700亿,与2017年的增长2.3万亿不可同日而语。

2

当降准效果渐弱:需待公开市场降息

为何连续降准后,实际的宽松程度没有那么大呢?我们将宽松货币政策分为两个层面,第一个是从央行到银行间,第二个是从银行间到实体经济。从第一层面来看,降准不再简单的意味着央行向银行间投放的流动性大幅增加,与“宽松”不再完全等价。

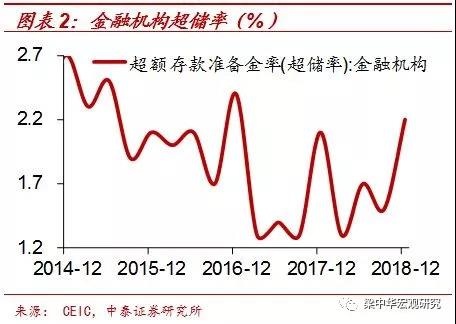

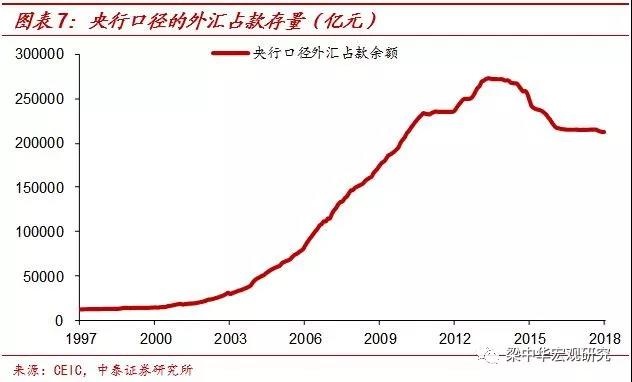

回顾历史,在2014年之前,我国法定存款准备金率整体趋势是大幅提高的,这主要是为了回收外汇占款持续高增带来的被动货币投放,避免发生流动性过剩的局面。所以从理论上来说,当外汇占款下降时,就应该通过降准来对冲基础货币的减少。2014年以来,我国外汇占款减少了6万亿以上,再考虑到货币需求的增加,理论上我们其实有10%以上的降准空间。

但从现实操作来看,在2018年之前,我国的法定存款准备金率实际上只降了3个百分点,而央行更多依赖逆回购、MLF、PSL等工具来弥补基础货币的缺口。但这就造成一种扭曲现象:央行一方面以存款准备金的形式借着银行的钱,支付1.62%的年化利率;另一方面又以2.55%(7天期逆回购)、甚至3.3%(一年期MLF)的高利率借给银行钱。这实际上对于银行盈利是不利的。

所以,2018年以来的频繁降准更多是改变了流动性的投放结构,是对之前扭曲的一种修正,“兼职”进行了宽松。例如去年4月、10月和今年1月的三次降准,都明确是为了置换MLF。这样操作的同时也减轻了银行的成本,有助于激励银行支持实体经济,间接进行宽松。

往前看,预计今年央行仍有可能继续降准2-3个百分点。但这是否就意味着央行边际上继续宽松了呢?也不是这样的。央行货币政策调控的机制已经发生了变化,从数量型转向了价格型。

在价格型调控的框架下,价格是目标,数量只是手段而已。例如2018年以来尽管央行降准投放了流动性,但同时通过逆回购、MLF、国库现金定存等方式投放的货币量大幅减少,从总量上来看,流动性并没有大幅增加。尤其是去年10月以来,MLF存量大幅减少,逆回购操作投放的货币量一度降至0值,以避免流动性投放过多。而今年1月尽管进行了降准,但1月15号投放资金后,央行发现资金依然存在缺口,于是又通过公开市场投放流动性,以维持利率的稳定。

所以,在价格型调控主导的货币政策框架下,仅仅关注某一种流动性投放方式的数量变化,已经意义不大,而更应该关注资金价格的变化。

而就资金价格而言,短期内央行进一步降低银行间利率的动机并不强。首先,当前实体融资面临困难的主要原因,并不在于央行操作层面不够宽松,而在于资金从金融机构向实体经济的传导存在问题,仅仅降低银行间利率对于改善实体融资的作用相对有限。其次,当前DR007利率水平已经降至公开市场操作利率附近,在不降低公开市场操作利率的情况下,引导银行间利率进一步下行会带来新的扭曲。再次,央行也曾多次强调当前银行体系流动性处于“合理充裕”状态,也表明当前银行间利率属于央行合意的区间。

我们认为,银行间利率的进一步下行,既需要等待货币政策传导机制的疏通,也需要等待逆回购、MLF利率下调的信号,即公开市场的“降息”。

3

“水管子”如何打开?最确定是政府加杠杆

而从银行间到实体经济的传导,才是宽松货币政策的重点,而这个环节也是最困难的。

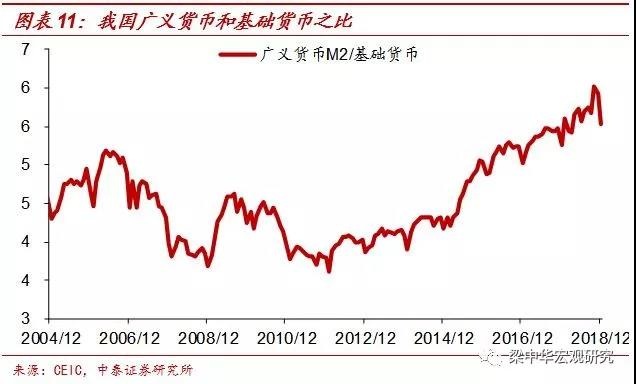

在整个货币体系中,央行直接投放的流动性仅仅是非常小的一部分,例如截至去年底央行投放的基础货币存量只有33万亿,而广义货币M2的存量却高达183万亿,绝大部分的货币都是商业银行通过信用渠道创造出来的:向实体投放信用,通过存款-贷款的循环,创造信用货币。在这一过程中,央行仅仅是提供了货币创造的“种子”和宽松的环境而已。

但是从去年以来,随着各类金融监管政策的落地实施,非标、通道业务均被限制,银行通过非银机构创造信用和货币的渠道被堵了,整个货币创造的循环就被打破,银行创造不了那么多信用,就无法吸收那么多存款,最终是一个恶性循环。这是非标融资持续萎缩、社融和货币持续低增长最主要的原因。

其实在2013-2014年的时候,也同时收紧了货币政策和金融监管,比较典型的是2013年的8号文和2014年的127号文,但当经济面临下行压力后,货币政策放松的同时,信用创造的渠道也打开了,即打开“水龙头”的同时,“水管子”也都打开。比如2015年初就公布意见稿的《商业银行委托贷款管理办法》,直到三年后的2018年初才落地实施。而2015-2017年间的非标通道业务也由之前的信托公司,转向了券商资管和基金子公司。

但是本轮去杠杆政策过后,金融机构都规范了起来,当经济面临下行压力时,货币容易放松,而信用创造的渠道却没那么容易打开了。一方面,银行对房地产、地方融资平台等企业贷款有诸多限制,难以承接非标融资需求的转移;另一方面,按照市场化的规律,金融机构发放贷款给资质较差的中小企业的动机也不强。

所以本轮“宽信用”的关键,还是要不要给非标融资再开新的“口子”的问题。房地产泡沫和地方政府隐性债务问题突显,居民和企业部门的杠杆率也都处于高位,开新的“口子”意味着重走老路,将问题进一步转移和延后。

从当前情况来看,尽管去年以来政策对稳增长更加重视,但对金融业的规范监管、对资产泡沫的抑制并没有大幅转向强刺激老路,已经出台的措施更多属于“弱刺激”的范畴。

而在经济下行压力下,居民和企业加杠杆空间又相对有限,近期基建项目频繁批复,地方政府发债进度大幅提前,政府加杠杆、尤其是中央政府加杠杆将是今年最确定的主线,也将是信用货币创造的重要渠道。

4

经济下半年触底?“老经验”未必成立

就时间节点而言,2014年面对经济的下行压力,货币从14年下半年开始放松,房地产政策也在“930”时明显放松,地产销售、融资增速在14年底反弹。在融资供需都放开的情况下,经济增速从16年初开始回升。

当前面临的情况是,货币已经放松了,但信用的口子还没有完全打开。去年以来理财子公司逐渐获批成立,会否在期限匹配、打破刚兑的情况下,成为非标融资的新“口子”,还有待观察。

而且这一次,地方隐性负债依然处于监管状态。地方政府债务“终身问责”,在规范地方政府融资、防范债务风险的同时,也会对整体融资需求构成压力。去年以来基建投资增速的大幅下滑,很大程度上与地方隐性负债的扩张放缓有关。

最重要的是,这一波面临的房地产市场形势和以往都不同。过去三年时间里,中小城市房地产市场在政策的刺激下,从供给过量、价格大跌到供不应求、价格暴涨,可谓实现了大逆转。但现在全国各线城市房价都出现了偏高的局面,一旦刺激政策减弱的话,就会存在回调压力。而去年以来棚改货币化政策就在边际收紧,预计今年会对高企的房地产价格和销售构成压力。

而从历史情况来看,我国货币和融资指标均与房地产销售情况高度相关,融资领先经济半年的金融周期,本质上是房地产周期。所以,房地产周期的下行也会对融资和经济构成较大压力。

当前普遍预期的下半年经济触底反弹,更多是根据过去经验的推演,而事实上当前很多条件并不具备,“老经验”未必就成立,经济依然面临持续的下行压力。在这种情况下,去年是监管收紧后融资被动收缩,今年将是需求回落带来融资主动收缩的压力。无论降不降息,市场利率都会趋于回落,近期部分城市房贷利率的下调,也反映了这一趋势。

风险提示:贸易摩擦;经济下行;汇率风险

广告、内容合作请点这里:寻求合作

咨询·服务