从花卷商城获千万美金融资看百亿彩妆市场的机会

本文来源微信公众号:清流资本(ID: CrystalstreamCapital),前瞻网经授权转载

作者刘博,清流资本执行董事

花卷商城成立1年多时间,目前注册用户量超过百万,从注册到购买的转化率达到70%,全站(六个月之内的)复购率65%,美妆品类复购率35-38%。花卷商城项目的投资人、清流资本执行董事刘博早前也研究了整个彩妆市场的发展趋势和投资机会:美妆作为一个增量市场具有增速高,复购高,品牌化弱的特点,伴随着国货彩妆的崛起和更多国外品牌的引入,有强推新能力,推非标能力的渠道在整个彩妆产业链上有助力产业发展的能力。

一、彩妆蛋糕达百亿,既有增速超过10%,未来成长性超过护肤品

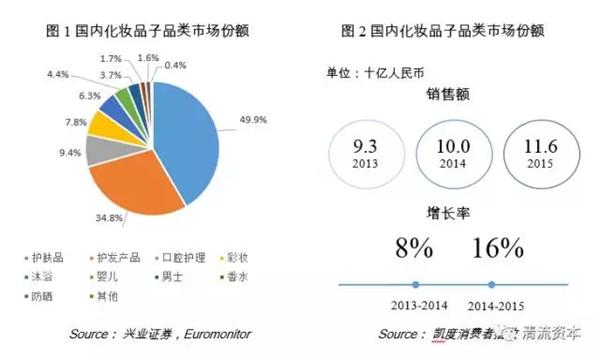

自2013年以来,中国彩妆市场稳定在化妆品市场份额的8%左右 ,2016年彩妆市场规模达到了278亿元。从2012-2015年11.44%的彩妆年复合增长率来看,未来5年彩妆市场将继续维持10.85%的增速,在2020年成长为420.16亿元的大蛋糕。

和护肤品市场相比,彩妆市场规模仅占护肤品的四分之一,零售额比例为18:82。但是,从市场规模增长率来看,未来彩妆市场(一个波澜不惊的直线)规模的成长性远胜过护肤品(一个消极的滑坡线),预计到19年能达到30:70。

在这样惊人的增速下,彩妆市场的增量蛋糕便显得很可口了。毕竟彩妆业是个集中度很低的游戏,越来越多的新玩家像萝卜一样迅速占领它们的坑:2013年只有大约70个新彩妆品牌进入市场,到了2014年就攀升至253个。

能够切下增量蛋糕的刀是销售渠道,而彩妆市场销售渠道格局也在发生着变化。对新老玩家而言,能否像庖丁一样磨一把好刀,再而切好这块蛋糕,直至探求技巧之上的内在规律,实现“近乎技矣”的终极目的至关重要。

二、未来新增流量是电商(导购),渠道创新的方向看好网红推荐

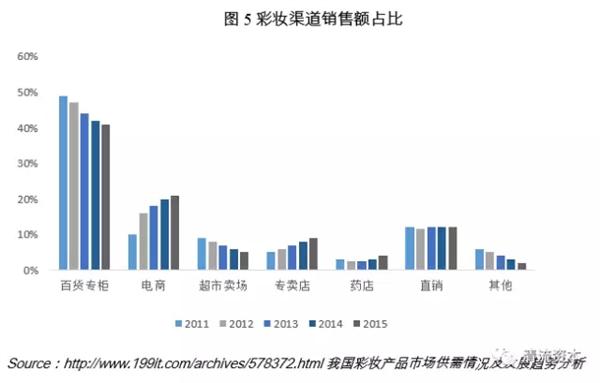

在过去,既有的销售渠道形成了货架式渠道为王的格局。百货占据了彩妆销量最大的渠道,2015年达到了总渠道销售额的40%。伴随这种渠道格局的,是以被动的、随机的接受式流量为主的流量来源。举个栗子,你应该有过在逛商场的时候经不起柜姐蜜一样的违心的夸奖,心血来潮买了之后一直锁在抽屉里的口红的故事吧?

可是现在大家已经不爱这么玩了。彩妆线下渠道的销售份额正在逐渐让渡给线上渠道。2016年线上彩妆占整个线上化妆品市场交易规模额22.8%,约160亿元。虽然在体量上不如护肤类(40.9%)和身体洗护类产品(36.3%),但却是线上化妆品中增长最快的品类。2009年彩妆电商渠道销量增速为1%,到了2014年达到19.4%,在2016年更是达到了40%。

在线上渠道中,主流电商占据了销售份额的大头。天猫、京东、1号店位列前三。其中天猫京东占据7成份额,1号店在彩妆品类上增长迅速,从过去的6-7%增长到2015年的10.3%。

从需求端来看, 渠道流量越来越多来源于主动的、有目的性的检索式流量。从2015-2016的百度搜索关键词来看,超过70%美妆关键词都是不涉及品牌的通用词,只有近3成的人搜索品牌信息。彩妆用户消费喜好变化太快,导致品牌忠诚度一再降低。通用关键词里面,过半的关键词都于化妆技巧有关,比如“化妆的正确步骤”、“眉毛的画法”,“美甲教程”。 另外42%的关键词为“BB霜”、“双眼皮贴”一类的通用产品。由此可见彩妆教育蕴藏巨大的机会。

此外,品牌广告这种传统营销方式对年轻人的抓手越来越弱。和整个女性彩妆消费群体相比,大学生们更买账彩妆达人的教育营销。微博、微信公众号、时尚app的美妆博主们通过她们的试妆体验和彩妆教学分享刺激了小仙女们的购买欲。

供给端有两个要点。第一,网红经济不容小觑。一方面,网红是彩妆线上传播的主力军。一般来说,消费者平均会受到3.6种媒介的影响,而网红(包括美妆博主在内)就占影响消费者决策媒介的66%,高于身边人的口耳相传(64%)和柜姐的推荐(41%)。另一方面,越来越多的网红开始创立自己的彩妆品牌。大家都很熟悉的网红卡戴珊家族的小妹Kylie Jenner ,去年在她20岁之际(别人家的20岁…)推出的个人彩妆品牌Kylie Cosmetic,创立18个月便怒卖4.2亿美元(约人民币28亿元)。相比之下,贵妇们都很爱的Tom Ford 彩妆成立了10年销售额才突破5亿美元。她的Instagram粉丝数达到了9860万——嗯,这就是网红的战斗力!韩国的Pony( 2015年创立Pony Effect),越南裔的Michelle Phan (传言今年要离开Ipsy重启Em Cosmetics )都是有名的网红创立彩妆品牌的例子,甚至咱们的国产网红张大奕都开始试水口红生意了。在可预见的未来,彩妆网红的传播和创新能带动以网红推荐为代表的彩妆销售渠道新方向。

第二,彩妆独特的品类特性也是一个有趣的观察点。

首先,彩妆的消费靠B端的创新驱动而非品质驱动。从底妆产品的变迁就可以看出,前几年BB霜(Blemish Balm)刚出的时候火的一塌糊涂(科普:BB霜的原始用途是给整容手术病人的术后修复),后面市场上又出来了CC霜(Correct cover),销量马上又有巨大的飞跃。眼红的商家一看有戏,顺势出了DD霜(Disguise Diminish),现在又有了EE霜(Extra Exfoliation),也许以后会集齐字母表,出到XX霜,YY霜,ZZ霜呢。男童鞋务必要做好这些区分,以便孝敬女朋友最新款。别忘了,除了液体版本的BB霜/CC霜,还有气垫BB/CC呢。

不可否认,明星产品依然有亮眼的销售表现,但是,即便它们一直有好口碑和过硬的质量,却没办法抗衡消费者对新鲜产品的追求,在增量蛋糕上获得一席之地。用一个古老的寓言来解释的话,彩妆消费者演绎的就是典型的小猴子下山的故事。玉米、桃子、西瓜是彩妆市场上层出不穷的新产品,配合小猴子变幻莫测的消费喜好。

其次,创新的产品拉动彩妆消费的马车,马车发动的频率还很高。 在写这份剖析之前我们简单调查了一下彩妆的消费行为偏好,发现有如下共性:

不受制于非空瓶状态,无论有没有用完都会剁手买买买

存在囤货现象,商家做活动搞促销/被安利的时候忍不住买买买

彩妆购买频率高过护肤品

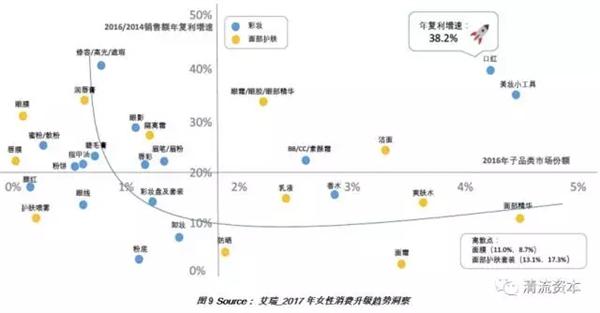

让我们用口红举个栗子。在2016年细分品类的线上销售份额里,口红的购买频次不出意外地甩了眼影、眉笔、腮红等其他品类好几条街,不仅在子品类的市场份额竞赛中位列前茅,还依然有强劲的增长表现,2014-2016两年复利增速达到了38.2%的火箭速度,增速大幅高于品类均值。原因倒是不难解释,作为入门级的彩妆产品,口红的剁手门槛并不高,加上颜色和质地不断地创新,令口红成为小仙女们的宠儿。掐指一算,这几年流行的口红颜色演变史不知道让大家吃了多少土:从14年的“星你色”到15年的“姨妈色”,再到去年的“豆沙色”、“人鱼色”,今年又冒出了“南瓜色”,质地也上演水润-哑光轮流转的戏码。

如果要宏观地分析整个彩妆细分品类的特性光谱,可以参考图10。下面的矩阵基于销售额年复利增速(纵轴)和市场份额(横轴),将彩妆的细分品类分为四个象限。纵轴数值越大,品类的增速越快;横轴数值越大,市场份额越大。图中的下凹曲线的右边为彩妆子品类甜区,品类数量少,彩妆和护肤品进来的数量不相上下,口红就位于这个区域内。象限2的品类现有规模小但增长快,大多数彩妆子品类集中在这个区域;象限3的小品类增长速度慢;象限4的品类数量不多,但集中了许多护肤品品类。一个有意思的小规律是,彩妆品类整体上跑得快,体量小,我们不妨称之为老鼠品类;护肤品品类属于大象级别,体积庞大,但步伐缓慢。

总的来说,创新驱动型的彩妆市场驱使彩妆网红们迅速尝鲜,将用户体验分享给更大的消费群,进一步促进了消费。彩妆消费的高频特性为电商渠道提供了崛起的机会。各种线上购物节和促销活动,加上便利的线上购买平台,强化了消费者的彩妆高频消费行为。

广告、内容合作请点这里:寻求合作

咨询·服务