预见2024:《2024年中国医用直线加速器行业全景图谱》(附市场规模、竞争格局和发展趋势等)

行业主要上市公司:新华医疗(600587.SH) ;联影医疗(688271.SH)等

本文核心数据:医用电子直线加速器;产业链;市场规模;竞争格局

行业概况

1、定义

医用直线加速器(或称医用电子直线加速器/医用加速器)是生物医学上的一种用来对肿瘤进行放射治疗的粒子加速器装置。

粒子加速器装置依据加速粒子种类、电场形态、加速过程所遵循轨道不同被分为各种类型加速器。国际上,在放射治疗中使用最多的就是电子直线加速器。

医用直线加速器的工作原理主要基于微波电场对电子的加速作用。电子在加速管中被加速到接近光速,随后直接引出作为电子线治疗,或打击重金属靶产生X射线进行X线治疗。其具有剂量率高,照射时间短,照射野大,剂量均匀性及稳定性好等特点。广泛应用于各种肿瘤的治疗,特别是深部肿瘤的治疗。

一个最简单的电子直线加速器至少包括:一个加速场所(加速管),一个大功率微波源和波导系统,控制系统,射线均整和防护系统。市场上作为商品的设备结构更复杂,但这些基本部件必不可少。

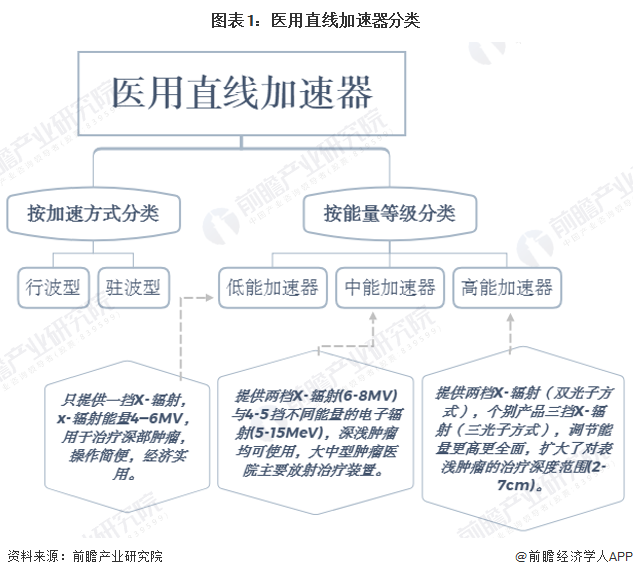

医用直线加速器根据微波加速方式和能量等级,可分为行波加速方式和驻波加速方式,以及低能机、中能机和高能机等不同类型。

2、产业链剖析

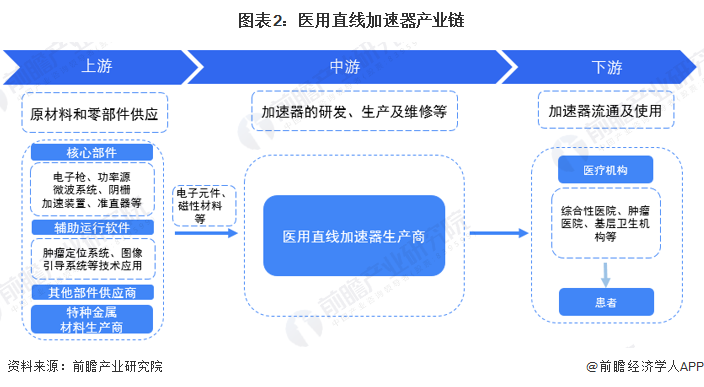

中国医用直线加速器行业产业链可以分为三个环节,产业链上游参与主体为原材料和零部件供应商,可以分为核心部件、辅助运行软件及其他部件供应商;产业链中游参与主体是医用直线加速器生产商,提供产品设计研发、生产制造、销售及维修等服务;产业链下游为医用直线加速器的应用场所及终端患者。

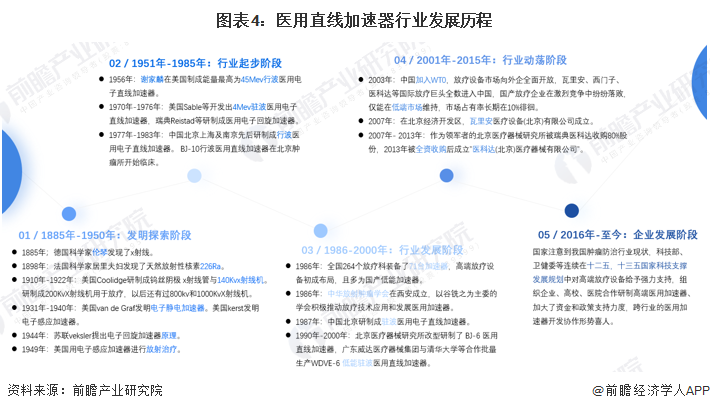

行业发展历程:企业发展的初级阶段

中国医用直线加速器行业的发展经历了几个重要阶段,从早期对医用直线加速器的发明探索,到中国医用直线加速器的自主研发,从研制攻破技术难关到行业整体格局动荡再到国产企业发展的初级阶段,中国医用直线加速器行业在政府政策支持和技术进步的推动下,正逐步从进口为主转向自主研发为主,市场规模和研发能力均有提升。

行业政策背景:政策加持,医用直线加速器行业发展前景向好

医用直线加速器行业是我国医疗设备/医疗器械体系的重要分支,也是核技术应用领域的重要组成部分。根据我国国民经济“八五”计划至“十四五”规划,国家对医用直线加速器行业的支持政策经历了从“提高医疗器械性能”到“扩大先进技术进口”再到“发展高端医疗设备”的变化。

自1996年以来,国务院、国家卫生部、国家药监局医疗器械技术审评中心、国家卫健委等多部门都陆续印发了支持、规范医用直线加速器行业相关的发展政策,内容涉及医疗装备产业发展规划、医疗器械产品注册管理条例、大型医用设备配置规划、高端医疗装备推广应用申报等内容:

行业发展现状

1、医用直线加速器市场规模整体呈波动增长趋势

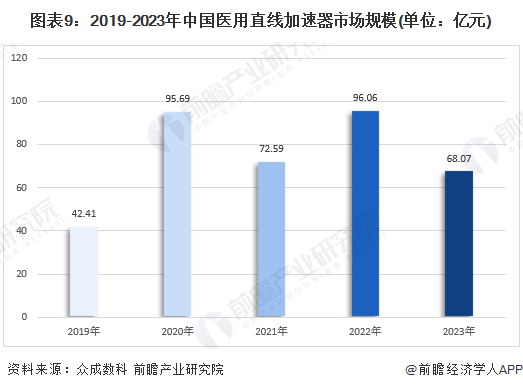

据众成数科数据分析,2019年我国医用直线加速器市场规模达到42.41亿元,2020年增长较快,达到95.69亿元,2020年至2023年三年间,受疫情及核技术发展影响,市场规模略有浮动,2023年达到68.07亿元,但根据技术发展趋势及国家政策扶持影响而判断,我国医用直线加速器市场规模整体呈波动增长趋势。

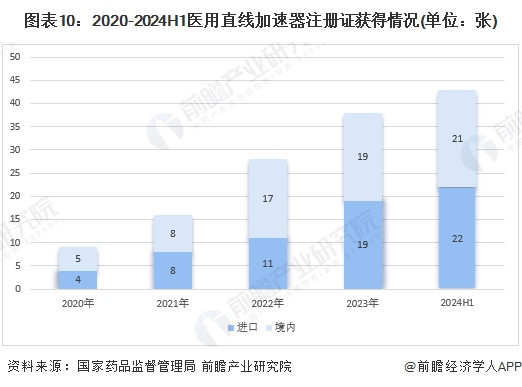

2、医用直线加速器注册证获得情况

近年来,我国医用直线加速器累计注册数量稳步上升。截至2024年6月,我国医用直线加速器有效产品注册43个,其中包含境内产品22个,进口产品21个,国产数量占比达到51.16%。

从产品注册人的获批数量来看,2020年至2024年上半年,有效产品注册共43个,进口品牌医科达、国产品牌安科锐和山东新华医疗的注册数量高于其他企业,三家品牌合计获批数量占整体数量的47.7%。其中,医科达共持有6张医用直线加速器注册证,排名第一。

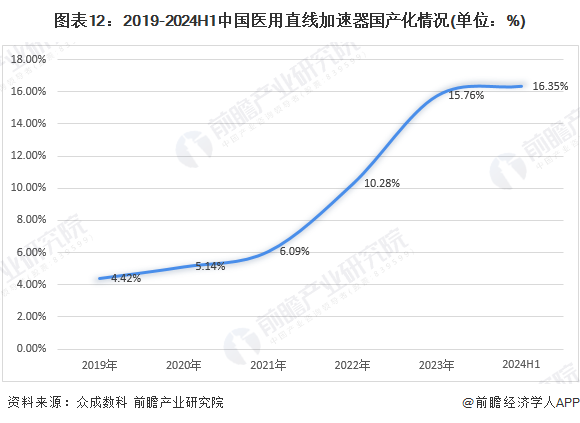

3、医用直线加速器市场国产化情况

对于医用直线加速器设备来讲,国外公司起步较早,发展较快,以医科达、瓦里安为代表的放射性治疗设备(放疗设备)厂商的技术开发、行业产品应用时间相较于国内厂商更长,进口厂商的技术积累和行业市场份额均处于领先地位。虽然目前国内医用直线加速器市场仍主要由进口品牌所把控,但近年来中国企业后起之秀崭露头角,行业国产化率呈现明显的上升趋势,从2019年的4.42%增长至2024年上半年的16.35%,国产医用直线加速器在国内的市场接受度与竞争力日益增强。

行业竞争格局

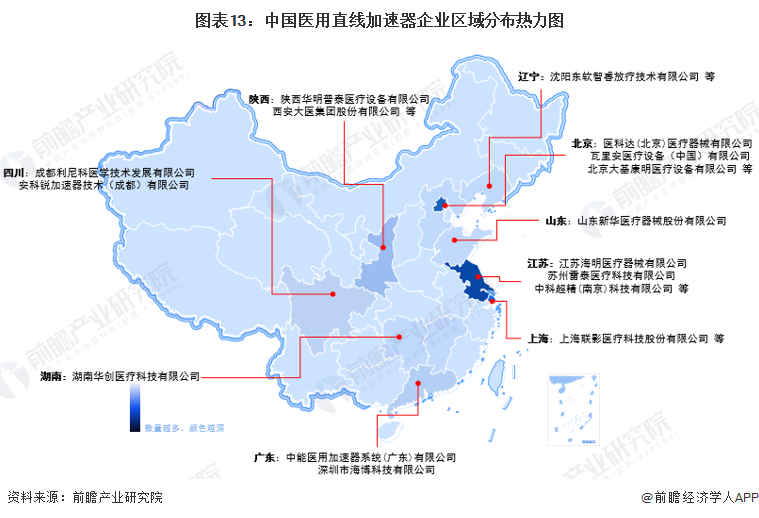

1、区域竞争:东部与南部沿海分布集中

医用直线加速器行业依据代表性企业在各地区的分布,可以看出,东部及南部沿海地区医用直线加速器行业相关企业分布较多,其次便是依托于当地医疗健康产业园或者核技术相关产业园区发展的企业较多。

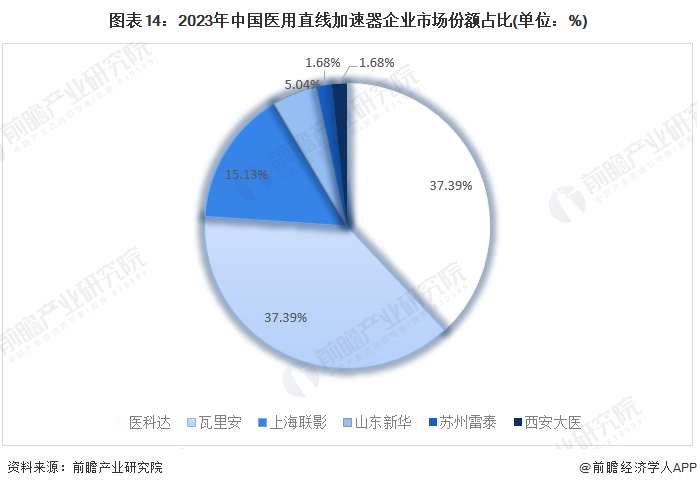

2、企业竞争:中国企业后起之秀崭露头角

从2023年医用直线加速器行业各企业中标情况来看,瓦里安和医科达两大进口品牌依旧占据大量市场份额,2023年二者都达到了37.39%的市场占比,其次是中国企业中的后起之秀,上海联影医疗达到15.13%的市场占比,山东新华医疗占比5.04%,苏州雷泰和西安大医都达到1.68%的市场占比。

行业发展趋势及前景预测

1、发展趋势:突破高端市场桎梏,前景广阔

我国在高技术医疗设备领域加大了资金和政策支持力度,在政府的有力支持下,促进组织企业、高校、医院合作研制高端医用加速器,跨行业的医用直线加速器开发协作形势向好。随着医疗技术的持续演进,医用直线加速器相关国内企业在突破高技术壁垒的前景下,将打破高端市场的桎梏,更多的国产医用直线加速器产品将占有更大的市场。未来几年,医用直线加速器市场在数字化医疗技术进步、国家政策支持与人口老龄化带来的肿瘤治疗需求扩张升级的共同推动下,将步入加速发展阶段,展现出广阔前景。

2、发展前景:2030年预计达到190亿元

在数字化医疗技术的持续演进、国家政策的有力支持以及对肿瘤治疗精准度和效率提升的迫切需求推动下,医用直线加速器市场将迎来发展期。根据国家发布的《国家卫生健康委关于发布“十四五”大型医用设备配置规划的通知》中提到,常规放射治疗类设备共规划5333台,其中十四五共规划了1968台,放疗设备潜在市场规模庞大。据众成数科数据分析,2019年我国医用直线加速器市场规模达到42.41亿元,2023年达到68.07亿元,年复合增速12.56%。前瞻预计2025年中国医用直线加速器市场规模将达到86亿元,2030年将达到190亿元。

更多本行业研究分析详见前瞻产业研究院《中国医用直线加速器(放疗设备)行业市场前瞻与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务