【行业深度】洞察2024:中国塑料制品行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:金发科技(600143.SH);国恩股份(002768.SZ);普利特(002324.SZ);家联科技(301193.SZ);银禧科技(300221.SZ)等

本文核心数据:行业竞争格局;市场集中度;企业竞争力评价

1、中国塑料制品行业竞争梯队

中国塑料制品行业在中低产能端上有大量的中小企业,但上游原材料是石化工业,石化行业有天然垄断的特征,同时下游塑料制品应用广泛,需求巨大,因此也有规模较大企业进行塑料制品生产。按注册资本区分,100亿规模以上的有中国石化上海石油化工股份有限公司和福建古雷石化有限公司,作为大型石化公司同样经营着塑料制品制造业务;注册资本在50亿到100亿之间的企业有天池能源、长芦海晶、领益智造和盐湖股份等企业,注册资本在10亿到50亿之间的有神东煤炭、金发科技、惠科股份和华塑股份等企业,其中金发科技是我国唯一一家改性塑料年产百万吨以上的大型企业;大多数塑料制品相关企业注册资本普遍在10亿元以下。

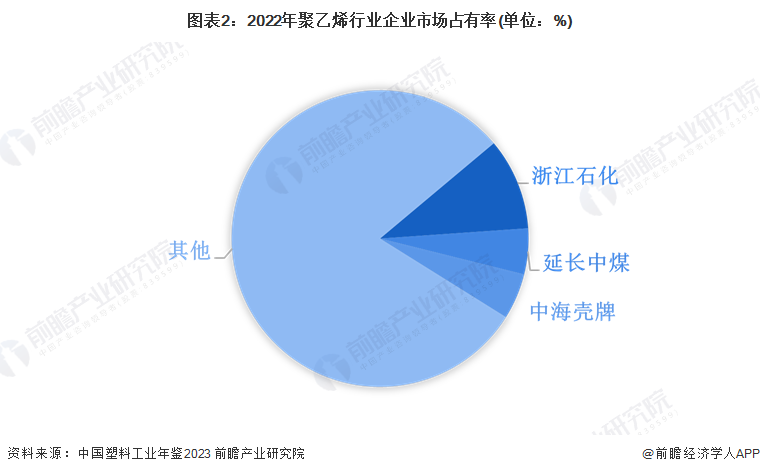

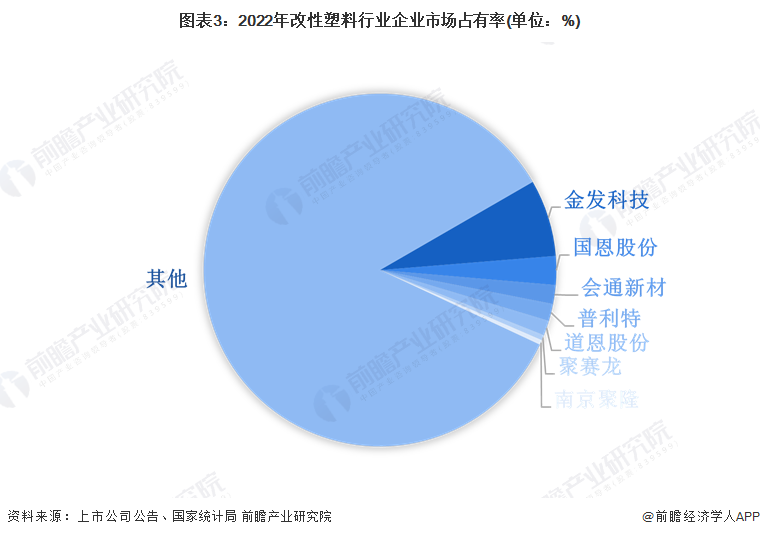

中国塑料行业门类齐全,涵盖九大主要产品分类,并且每个大类下还包括多个子分类,同时中国塑料制品行业企业数量众多,各细分行业企业定位差异较大。由于产品种类繁多且应用领域广泛,不同细分行业在竞争态势、产业定位、发展阶段、技术水平及供求关系上存在显著差异,因此不具备直接可比性。以塑料制品的重要原料聚乙烯和改性塑料为例,2022年我国聚乙烯行业浙江石化所占市场份额最高,占比约10%,延长中煤和中海壳牌排在第二、三位,均占比5%。国内改性塑料的最大生产厂家是金发科技,2022年产量176.22万吨,全国占比7%,2023年产量达到突破200万吨,同比增长19.88%,此外国恩股份、会通新材、普利特等也占有较高份额。

3、中国塑料制品行业市场集中度

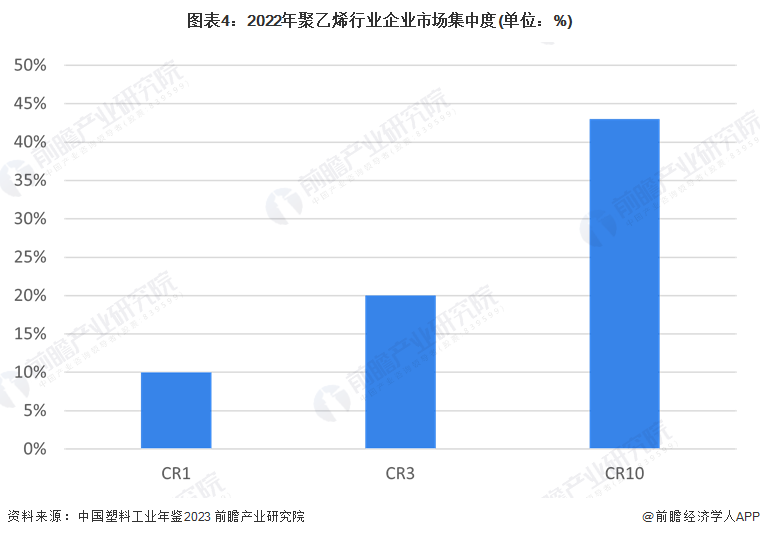

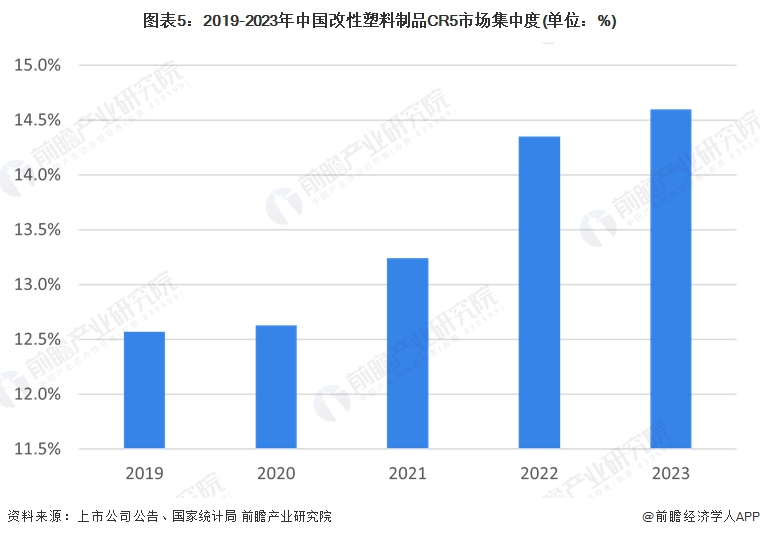

中国塑料制品行业品类繁多,竞争激烈,整体市场集中度较低。由于行业进入门槛较低、技术要求相对不高,大量企业参与市场竞争,导致行业内企业分散,难以提升市场集中度。中国加工塑料工业协会数据显示,2019年我国塑料制品行业规模以上企业达15835家,其中塑料零件及其他塑料制品企业4718家,前十强企业的市场份额仅占行业的5%,众多中小企业参与其中,市场高度分散,行业竞争激烈。同样以聚乙烯和改性塑料为例,聚乙烯行业前十企业市占率约为43%,前三企业市占率约为20%;改性塑料的市场集中度同样不高,但随着龙头企业逐渐建立起规模优势,扩大产能,近年来呈现出集中化的趋势。

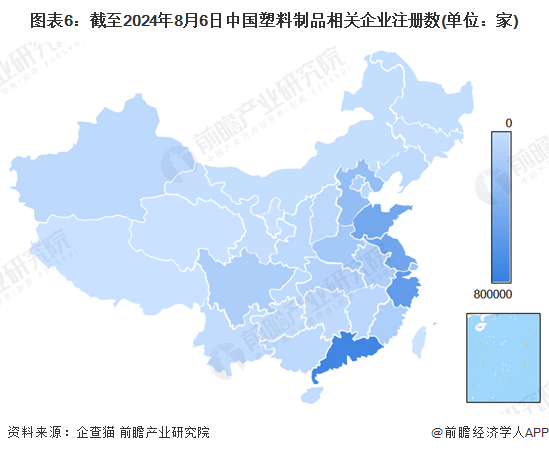

从区域集中度上看,如下图所示,根据企查猫数据查询结果可知,截止2024年8月6日,我国有约500万家塑料制品相关企业,广东、浙江和江苏分别现存77万、60万和50万家,位居全国省份前三名,这三个省份累计占比全国37.3%,而分布最少的3个省份,宁夏侵、青海和西藏的相关企业数量合计占比不足全国1%,可见塑料制品行业区域分布不均衡。

4、中国塑料制品行业竞争格局竞争力评价

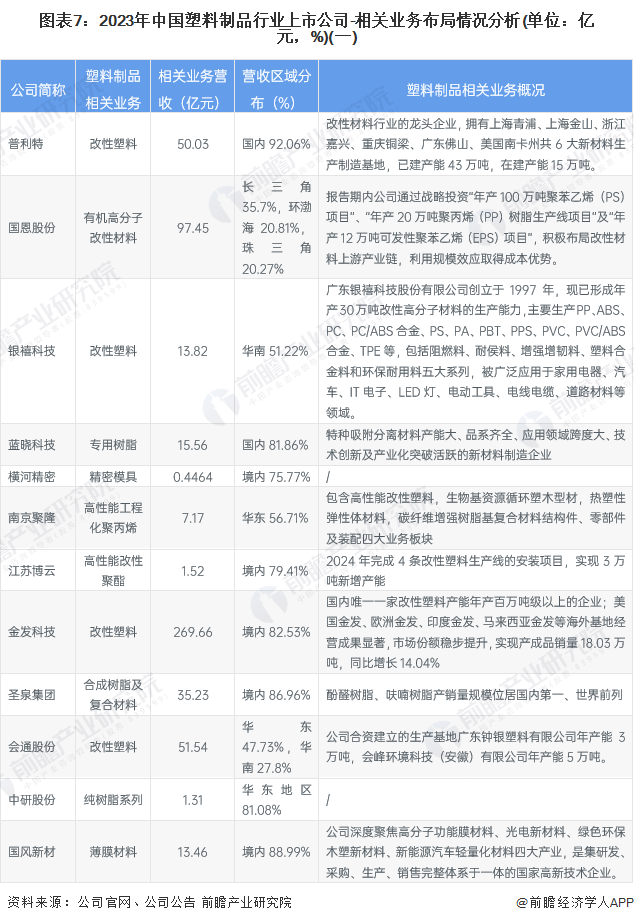

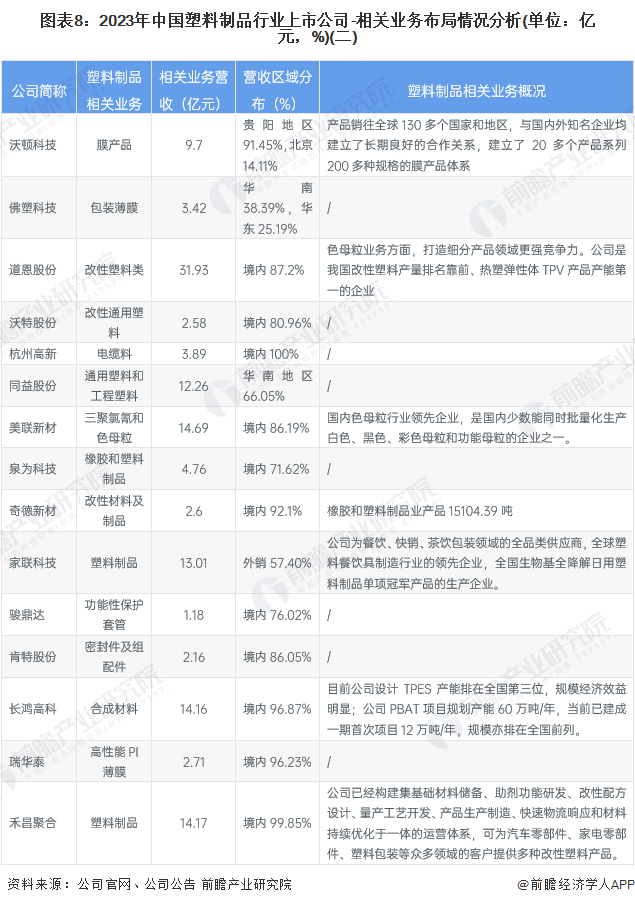

在中国塑料制品行业中,上市公司业务主要集中在改性塑料、专用树脂和包装薄膜等细分领域。金发科技、普利特、国恩股份等龙头企业在改性塑料领域占据优势,凭借广泛的生产基地和技术创新能力,巩固了市场地位。然而,表中其他企业如江苏博云、佛塑科技、奇德新材等,其相关业务规模虽相对较小,但在特定领域具有独特的竞争优势,如高性能材料和特种树脂等。这种多样化的业务布局导致行业内企业竞争激烈,市场集中度较低。未来,企业的技术创新和国际化扩展将是提高竞争力的关键。

5、中国塑料制品行业竞争状态总结

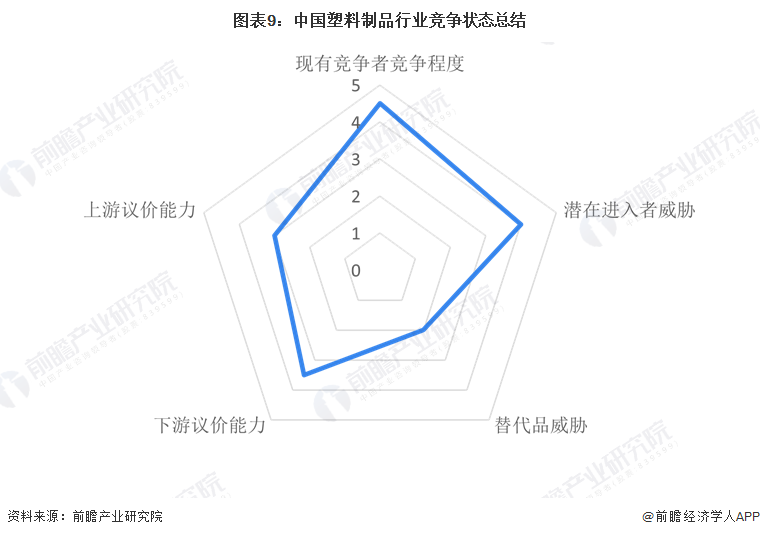

从五力竞争模型角度分析,当下塑料制品市场有大量的企业,形成激烈竞争格局,尤其在中低端领域,产能相对过剩下竞争尤为激烈,龙头企业间也未有显著的差异优势;同时由于塑料制品市场制造技术壁垒相对不高,塑料制品需求始终庞大,因此潜在进入者威胁较高;但在塑料制品应用上,因其独特的化学特性,被替代可能性较小。从生产上下游看,上游化工原料是塑料制品十分重要的供给,但塑料制品厂商自身也具备一定的生产能力,因此威胁相对不大;而下游消费者用户或其他制造企业可选择众多,因此议价能力相对较高。

更多本行业研究分析详见前瞻产业研究院《中国塑料制品行业产销需求与投资预测分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务