预见2024:《2024年中国诊断试剂行业全景图谱》(附市场供需情况、竞争格局和发展前景等)

诊断试剂行业主要上市公司:迈瑞医疗(300760);东方生物(688298);圣湘生物(688289);安图生物(603658);万孚生物(300482);科华生物(002022);新产业(300832);明德生物(002932);万泰生物(603392);迈克生物(300463);奥泰生物(688606);亚辉龙(688575);凯普生物(300639);利德曼(300289)等

本文核心数据:中国诊断试剂注册/备案数量;中国体外诊断试剂注册及备案产品;中国诊断试剂竞争格局

行业概况

1、定义

诊断试剂是指采用免疫学、微生物学、分子生物学等原理或方法制备的、在体外用于对人类疾病的诊断、检测及流行病学调查等的诊断试剂。

诊断试剂根据用途分,可分为体内诊断试剂和体外诊断试剂两大类。除旧结核菌素、布氏菌素、锡克氏毒素等少量体内诊断试剂外,大部分为体外诊断试剂。体外诊断试剂是指按医疗器械管理的体外诊断试剂,包括在疾病的预测、预防、诊断、治疗监测、预后观察和健康状态评价的过程中,用于人体样本体外检测的试剂、试剂盒、校准品、质控品等产品,可以单独使用,也可以与仪器、器具、设备或者系统组合使用。

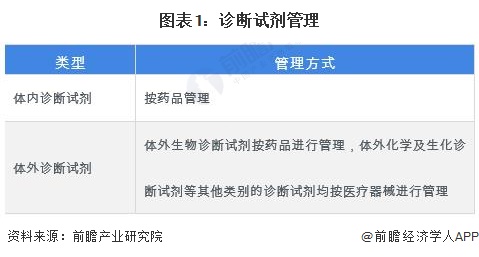

国家食品药品监督管理局对诊断试剂实行分类管理,将体外生物诊断试剂按药品进行管理,体外化学及生化诊断试剂等其他类别的诊断试剂均按医疗器械进行管理,体内诊断试剂一律按药品管理。

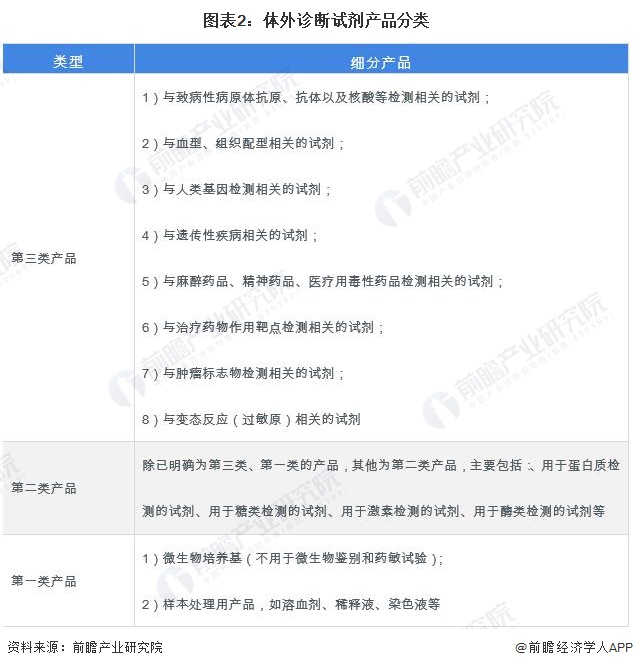

根据产品风险程度的高低,体外诊断试剂依次分为三类、二类、一类产品。

2、产业链剖析:下游以医疗机构为主

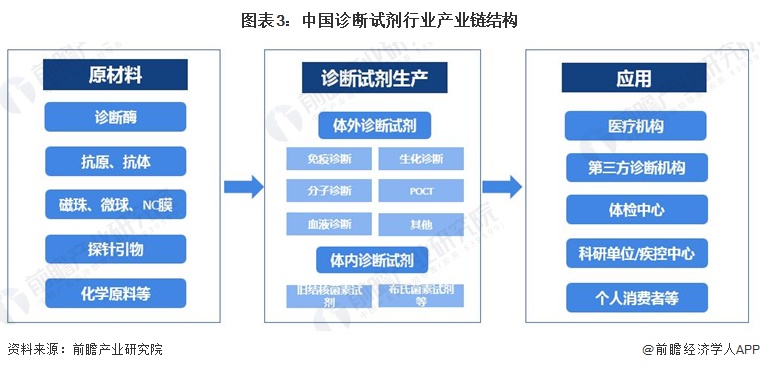

诊断试剂行业上游主要为医药化工原料(包括酶制剂、抗原、抗体、精细化学品等)和医用包装材料;中游为诊断试剂研发生产企业;下游为医疗机构、第三方诊断机构等应用市场。

上游原材料供应商主要包括罗氏、旭化成、诺唯赞等诊断酶生产企业,Hytest、Medix、Meridian等抗原、抗体生产企业,Merck、GE、ThermoFisher、JSR等磁珠、微球、NC膜生产企业;中游诊断试剂生产企业包括迈瑞医疗、安图生物、新产业、万孚生物等;下游应用领域包括北京协和医院、上海瑞金医院、迪安诊断、瑞慈体检中心等。

行业发展历程:进入快速发展期

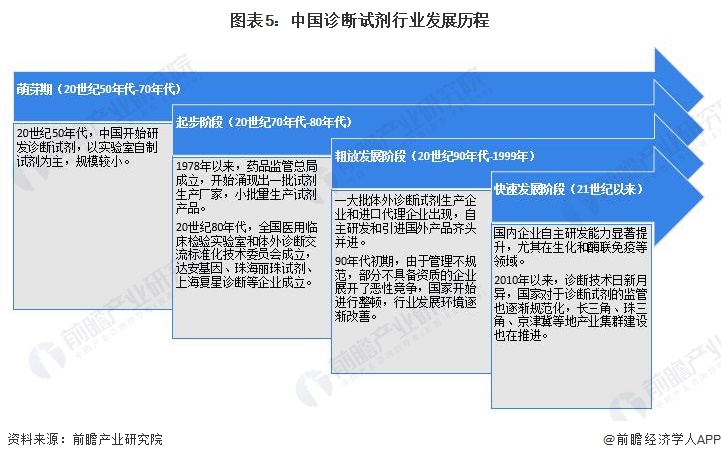

中国诊断试剂行业发展主要进了四个发展阶段,包括萌芽期、起步阶段、粗放发展阶段、快速发展阶段。自20世纪50年代起,中国开始自主研发诊断试剂,早期以实验室自制为主,规模较小。随着达安基因、珠海丽珠试剂、上海复星诊断企业成立,试剂产品进入规模化生产阶段,随后,大量国外诊断试剂企业进入中国,中国诊断试剂企业也不断涌现,行业规模逐渐发展壮大。近年来,国产试剂生产企业技术提升加快,同时国家制定大量规范性和支持性政策,创造了良好的发展环境,中国诊断试剂行业进入快速发展期。

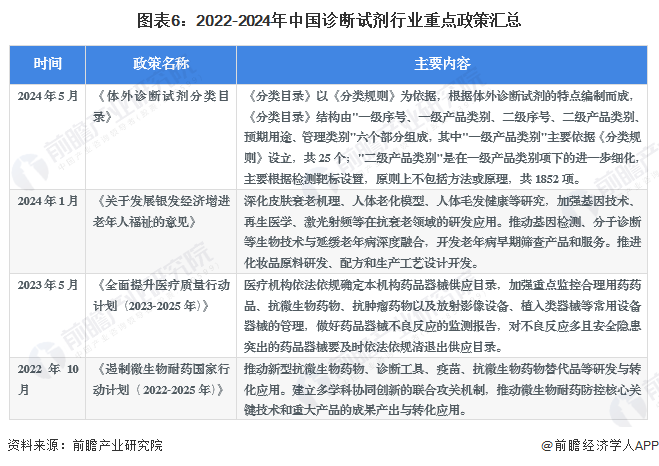

行业政策背景:完善疫苗行业监管

2022年以来,国家陆续发布《体外诊断试剂分类目录》《关于发展银发经济增进老年人福祉的意见》等政策,一方面,完善行业监管,另一方面,支持基因检测、分子诊断等诊断技术的研发和应用。2022-2024年中国诊断试剂行业重点政策汇总解读如下:

行业供需现状

1、中国体外诊断试剂首次注册/备案情况:2023年超过1万件

2020-2022年,中国体外诊断试剂首次注册/备案数量呈上升趋势,2020年和2021年每年不足5000件,2022年超过2万件,同比增长351.77%,2023年超过1万件,同比下降39.56%。

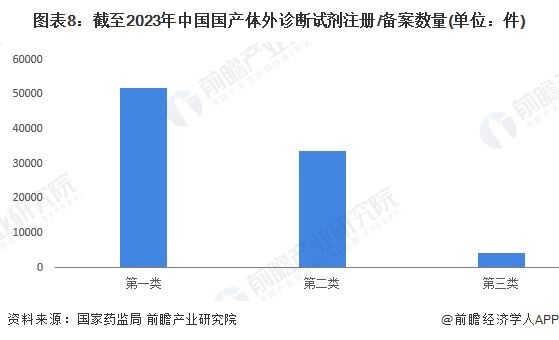

2、中国诊断试剂注册及备案产品数量:截至2023年底国产体外诊断试剂注册/备案数量已超8.9万件

国产体外诊断试剂方面,截至2023年底,第一类体外诊断试剂总计51811件,第二类有33746件,第三类有4205件,合计超过8.9万件。

注:根据产品风险程度的高低,体外诊断试剂依次分为三类、二类、一类产品。第一类主要为微生物培养基和样本处理用产品;第三类为与致病性病原体抗原、抗体以及核酸等检测相关的试剂、与血型、组织配型相关的试剂等产品;除已明确为第三类、第一类的产品,其他为第二类产品,主要包括:、用于蛋白质检测的试剂、用于糖类检测的试剂、用于激素检测的试剂、用于酶类检测的试剂等。

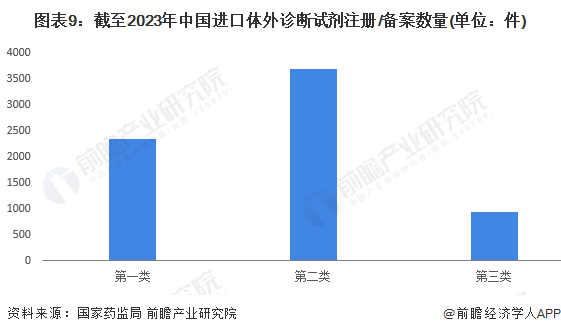

进口体外诊断试剂方面,截至2023年底,第一类体外诊断试剂总计2333件,第二类有3694件,第三类有934件。

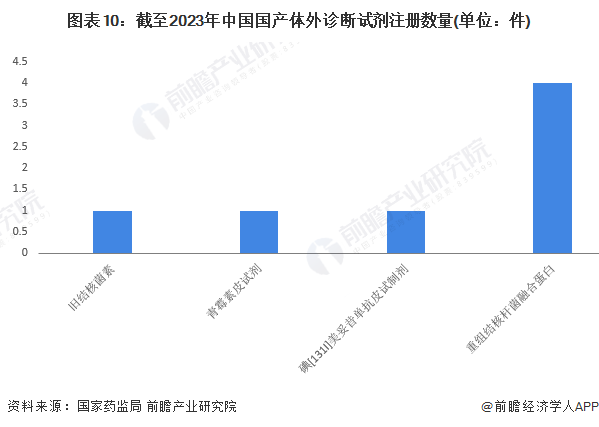

体内诊断试剂方面,国家药监局数据显示,截至2024年7月19日,旧结核菌素、青霉素皮试剂和碘[131I]美妥昔单抗皮试制剂均有1件,重组结核杆菌融合蛋白有4件。整体来看,目前体内诊断试剂产品数量较少。

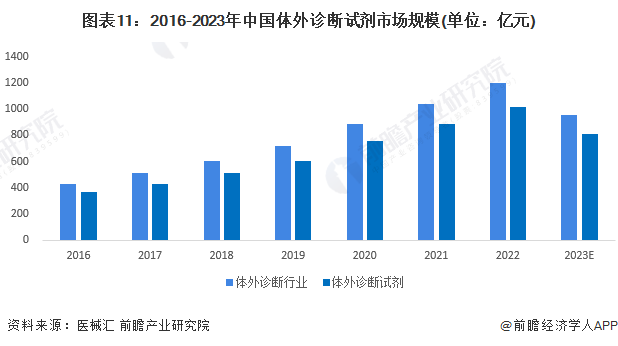

3、中国诊断试剂行业市场规模:2023年中国体外诊断试剂市场规模在814亿元左右

目前,国内诊断试剂市场以体外诊断为主,体内诊断试剂市场较小。2016年以来中国体外诊断行业市场规模(以体外诊断试剂为主,含诊断仪器)呈现上升趋势,2022年达到1197亿元,同比增长14.88%。初步统计,2023年受到新冠肺炎诊断试剂缩量的影响,中国体外诊断行业市场规模下降至1000亿元左右。

参考热景生物、圣湘生物、安图生物等上市公司诊断试剂和诊断仪器的产品营收规模,诊断试剂占比在73%-96%之间,以85%的比例测算,2023年中国体外诊断试剂市场规模在814亿元左右。

行业竞争格局

1、企业竞争格局分析

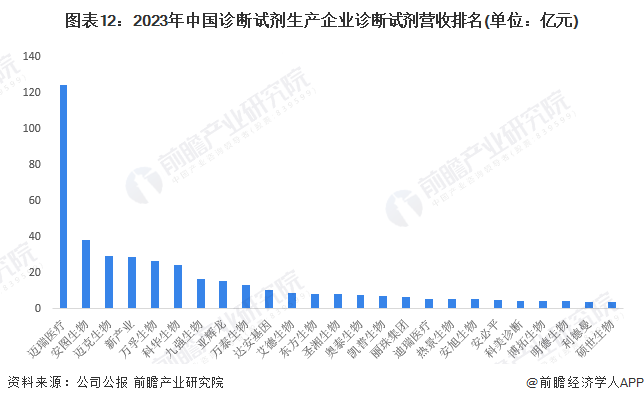

不完全统计,2023年,中国诊断试剂生产企业中,迈瑞医疗体外诊断(主要为试剂)总收入超过120亿元,安图生物诊断试剂营收规模达到38亿元,领先于其他企业。

注:上述统计数据仅包含披露了诊断试剂营收或体外诊断业务的企业,其中达安基因为生物制品(主要为诊断试剂)销售收入,迈瑞医疗、科华生物、明德生物、迈克生物和丽珠集团为体外诊断业务收入(包括体外诊断试剂和含配套设备收入)。

2、区域竞争格局分析

从区域分布看,中国诊断试剂上市公司主要分布在广东、浙江、北京等省市,其中广东的诊断试剂上市公司数量较多,包括达安基因、万孚生物、新产业、亚辉龙、凯普生物、安必平、华大基因、迈瑞医疗、丽珠集团等。

行业发展前景及趋势预测

1、发展趋势:国产替代仍是主旋律,集采成为主要采购方式

国产替代方面,经过多年发展,国内体外诊断公司已实现内生式增长和部分细分领域技术突破,国产化替代将成未来发展主旋律。同国际市场相比,肿瘤诊断和基因芯片试剂等新产品在国内市场还远没有得到开发,具有巨大的市场潜力。

自2021年安徽省采购化学发光试剂以来,国内体外诊断产品的集采进程加快,南京、宁德、南平、江西等省市加强集采,产品类型也逐渐丰富。政策明确规定,2024年继续探索体外诊断试剂集采,未来,我国体外诊断的采购方式将以集采为主。

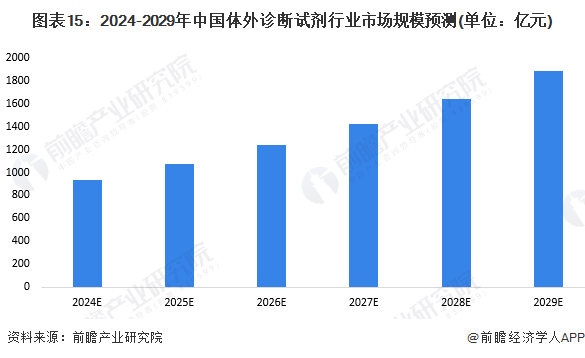

2、发展前景:2029年中国体外诊断试剂市场规模将达到1800亿元左右

中国体内诊断的需求较小,预计未来仍将保持较小规模。2024年我国体外诊断的国产替代趋势加强,同时随着体外诊断与AI等技术逐渐结合,行业仍将保持发展趋势,预计到2029年中国体外诊断试剂市场规模将达到1800亿元左右。

更多本行业研究分析详见前瞻产业研究院《中国诊断试剂行业深度调研与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务