【全网最全】2024年中国塑料制品行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

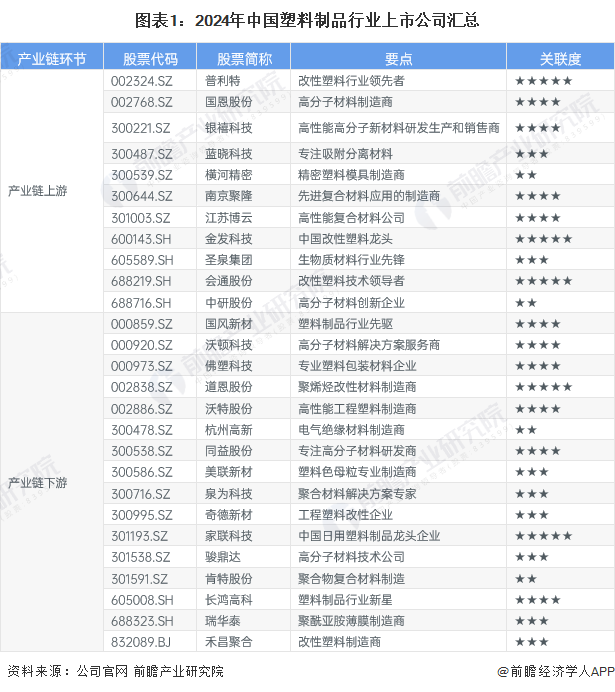

行业主要上市公司:金发科技(600143.SH);国恩股份(002768.SZ);普利特(002324.SZ);家联科技(301193.SZ);银禧科技(300221.SZ)等

本文核心数据:塑料制品行业上市公司汇总;业绩比较;发展规划等

1、塑料制品行业上市公司汇总

中国塑料制品行业的上市公司展现出强大的产业链整合能力与市场影响力。上游改性塑料和高分子材料生产的上市公司方面处于领先地位,如普利特、金发科技和会通股份等公司,以其先进的技术和大规模的产能,推动了行业的技术进步和产能提升。银禧科技、国恩股份和南京聚隆则专注于高性能材料和复合材料的研发与生产,进一步丰富了市场产品的多样性。

中下游企业则覆盖了从塑料包装到工程塑料的广泛应用领域,如道恩股份和家联科技在塑料制品制造中占据了重要位置。国风新材和沃顿科技等公司则在高分子材料解决方案和塑料包装领域展现了强劲的市场竞争力。整体来看,这些上市公司通过不断优化生产工艺、提升产品质量及拓展市场渠道,有效推动了塑料制品行业的持续发展和技术革新。

2024年一季度,中国塑料制品行业呈现出上下游各环节的多元化发展态势。上游企业主要涉及改性塑料、专用树脂、高性能工程塑料等领域,其中金发科技以105.1亿元的营收领跑行业,国恩股份和圣泉集团紧随其后,营收分别为44.22亿元和21.35亿元;中游企业则聚焦薄膜材料、包装薄膜和改性塑料类产品,市场竞争激烈。整体来看,行业内企业营收差距较大,显示出产业链各环节的不同发展水平和市场集中度。

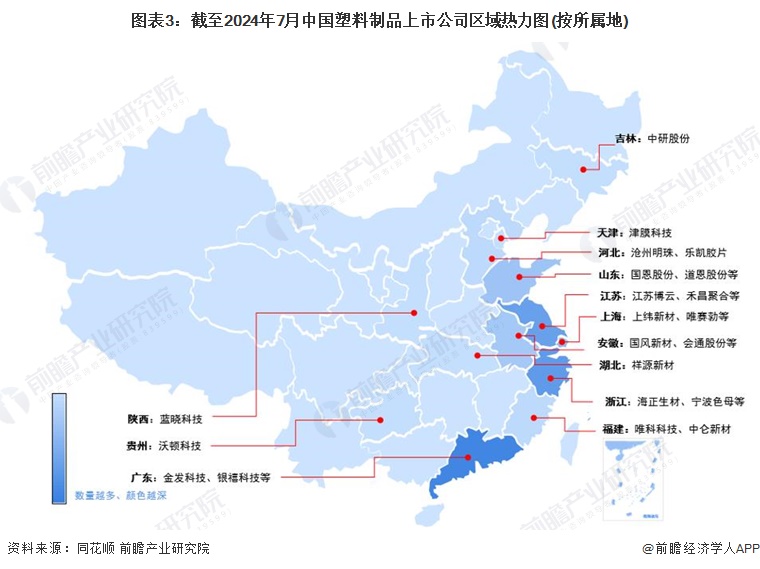

分析国内上市的塑料制品企业地区分布情况,我们根据同花顺塑料制品概念指数(881265.TI)的73只股票公司注册所在地,判断中国塑料制品产业的上市公司区域分布。其中,有64家上市公司都在沿海省份,可见我国塑料制品上市企业分布区域差异明显。其中,广东占有18家,浙江和江苏分别占有14和13家,三个省份合计占全国塑料制品上市公司的61.6%,表明区域集中度较高。

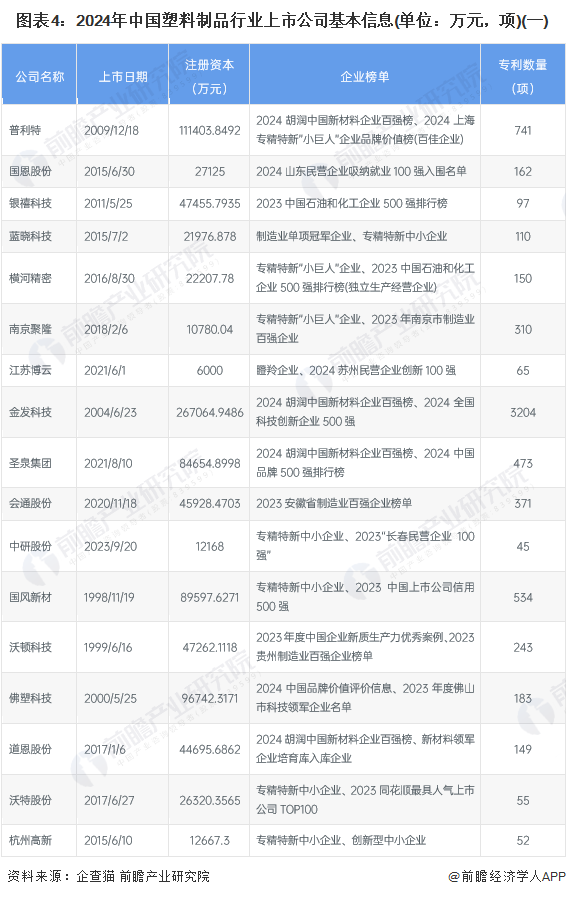

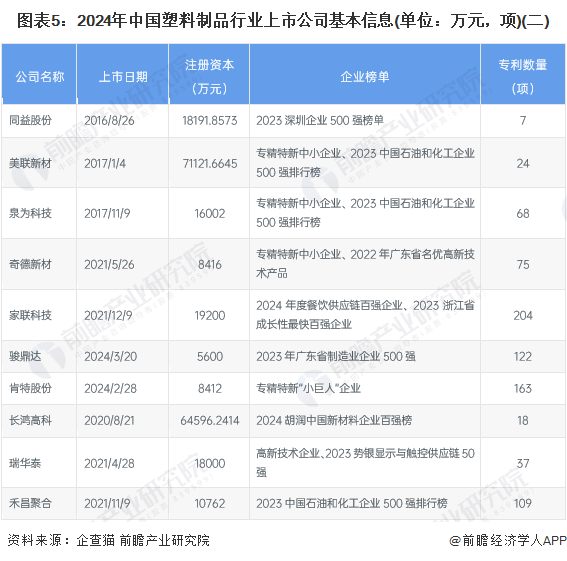

2、中国塑料制品行业上市公司基本信息对比

在中国塑料制品行业的上市公司中,企业规模普遍较大,注册资本几乎都在一亿元以上,这些公司主要从事新材料、精密制造、改性塑料等行业,拥有较强的专利研发能力和市场竞争力。普利特、金发科技和国风新材等企业专利数量较多,分别达741、3204和534项,显示出其在技术创新方面的强大实力。许多公司入选了各类榜单,如“胡润中国新材料企业百强榜”、“专精特新小巨人企业”、以及地方或行业百强榜,体现了它们在各自领域的领先地位。此外,这些企业的注册资本从数千万元到数亿元不等,表明了它们在市场中的不同规模和影响力。

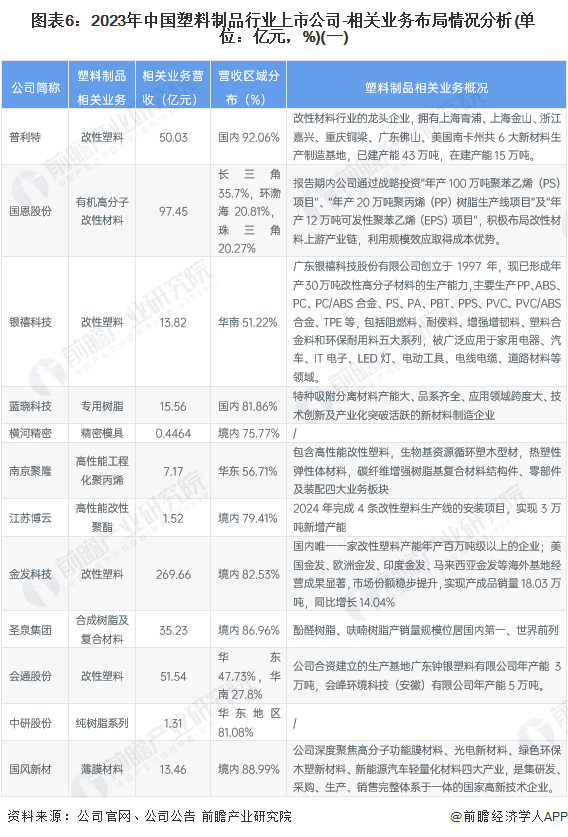

3、中国塑料制品行业上市公司业务布局对比

在塑料制品行业中,以改性塑料和高分子材料为核心的企业如金发科技、普利特和国恩股份,在国内市场占据了领先地位,具备显著的生产规模和技术优势。普利特拥有多个生产基地并在改性塑料领域处于行业领先地位,金发科技则是目前国内唯一年产百万吨改性塑料的企业,展现出强大的产能和市场影响力。此外,国恩股份通过战略投资和产业链布局,进一步巩固了其在有机高分子改性材料市场的地位。

下游领域同样展现了广泛的业务布局和市场分布。道恩股份在改性塑料类产品中具备竞争力,特别是在色母粒业务方面表现突出;家联科技则在日用塑料制品领域中占据领导地位,并在全球市场中表现强劲。佛塑科技和沃顿科技则专注于包装薄膜和膜产品,分别在华南地区和国际市场中发挥重要作用。这些公司通过各自的技术创新和市场策略,推动了行业的技术进步和市场扩展,为中国塑料制品行业的持续发展提供了坚实基础。

4、中国塑料制品行业上市公司塑料制品业务业绩对比

各家公司在塑料制品相关业务的表现存在显著差异。金发科技、普利特、国恩股份等公司在塑料制品领域占据重要位置,分别实现了50.03亿元、97.45亿元和269.66亿元的营收,且其相关业务毛利率分别为20.18%、10.20%和23.51%,产品产量在行业中也占据重要份额。而部分公司如银禧科技和道恩股份的营收增速出现了下滑,但整体毛利率仍较为稳定。另一方面,蓝晓科技以51.13%的毛利率和13.41%的增速在行业中表现突出。而长鸿高科、美联新材和家联科技2023年营收下滑较为严重,尤其长鸿高科营收增速下降40.30%,显示出一定的市场压力。总体而言,不同企业的塑料制品相关业务表现受市场、战略及成本结构影响而各异。

5、中国塑料制品行业上市公司业务规划对比

各家公司在塑料制品业务的布局呈现出多样化的战略方向。部分企业如国恩股份和金发科技,重点围绕绿色石化材料及上游产业链一体化生产模式,通过整合资源和创新技术,提升在高端制造业中的竞争力。此外,家联科技和会通股份则聚焦国际化市场布局,通过扩充产能和拓展海外市场,增强抗风险能力和品牌影响力。

同时,一些公司如普利特和南京聚隆,专注于高性能材料和新兴领域的技术创新,推动业务的多元化发展。而蓝晓科技和圣泉集团等企业则在推动新产品研发和管理精细化提升的同时,积极向国际市场进军,寻求高质量增长。此外,聚石化学和长鸿高科等公司正在通过业务转型与新领域布局,寻找新的利润增长点,以应对市场变化与挑战。

更多本行业研究分析详见前瞻产业研究院《中国塑料制品行业产销需求与投资预测分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务