2024年全球海洋工程装备制造行业竞争格局及发展趋势:中国海工订单占比超60%,平台由近海向深海发展

行业主要上市公司:中国船舶(600150.SH);中集集团(000039.SZ);中船科技(600072.SH);中国重工(601989.SH);中船防务(600685.SH);振华重工(600320.SH)等

本文核心数据:竞争梯队;订单分布;竞争态势

1、企业竞争:欧美主攻高端海工装备

按照业务特点和产品种类,海洋工程装备建造商可分为三大阵营。处于第一阵营的公司主要在欧美,它们垄断着海洋工程装备开发、设计、工程总包及关键配套设备供货;第二阵营是韩国和新加坡,它们在总装建造领域快速发展,占据领先地位;中国还处于制造中低端产品的第三阵营。

2、区域竞争:中国海工订单占比超60%

从主要船厂国家订单数量来看,中国订单成交数量一马当先,2023年中国主要船厂合计承接54项海洋工程。其次是欧洲地区,2023年主要船厂合计承接30项海洋工程,越南和印度尼西亚主要船厂分别承接8项和5项海洋工程。

3、细分领域竞争:中国辅助船舶新接订单数量全球第一

随着行业的发展和完善,海洋工程装备的细分领域发展迅速,各国在各领域市场均有所建树。行业将逐渐发展并形成多国家共同协作的生产模式。生产设备市场方面,以FPSO为例,韩国在FPSO新建市场占据垄断地位,三星重工、现代重工(现已更名为“HD现代”)、大宇造船等手持订单量市场占有率高。辅助船市场方面,我国新接订单市场占有率居全球第一,太平洋造船、福建东南船厂等承接了大量订单。在配套设备市场,目前欧美国家在海工装备核心配套设备市场占据垄断地位。

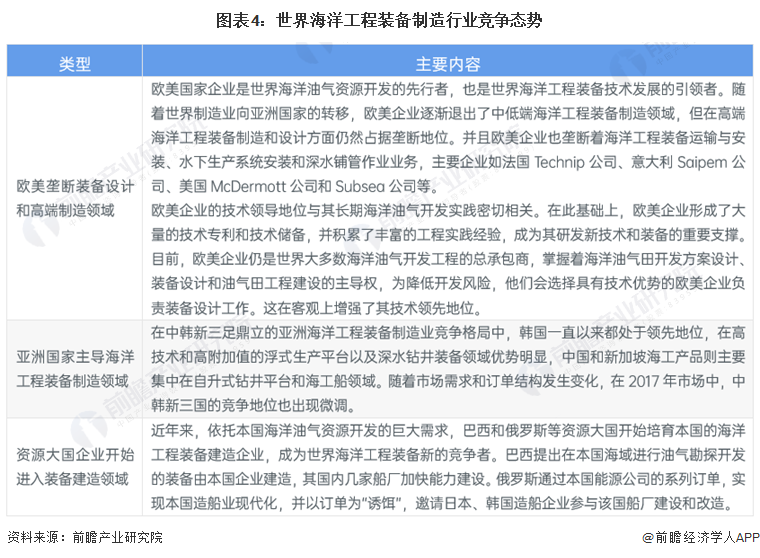

4、竞争态势:欧美垄断装备设计和高端制造,亚洲主导中低端制造

欧美国家企业是世界海洋油气资源开发的先行者,也是世界海洋工程装备技术发展的引领者。随着世界制造业向亚洲国家的转移,欧美企业逐渐退出了中低端海洋工程装备制造领域,但在高端海洋工程装备制造和设计方面仍然占据垄断地位。

5、发展趋势:平台由近海向深海发展

海洋工程装备制造业是为海洋开发提供装备的战略性产业,随着海洋开发步伐的加快,海洋工程装备制造业将迎来广阔的发展机遇,但越来越多的国家认识到了这一产业的重要性,并开始抢占这一领域。但随着行业内企业的增加,行业内的竞争会不断加剧。

从海洋工程装备本身来看,随着科技发展和海上作业难度加大,海洋油气开采工程对装置的模块化、深海化、自动化、成套化方面的要求迅速增加。建造技术向模块化发展,建造周期缩短,平台由近海向深海发展,海洋工程装备自动化趋势及设备成套性不断加强。

更多本行业研究分析详见前瞻产业研究院《中国海洋工程装备制造行业市场需求预测与战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务