2024年全球奢侈品行业市场发展现状分析 市场规模在疫情后强劲反弹【组图】

行业主要上市公司:周大福(HK01929);老凤祥(600612.SH);森马服饰(002563.SZ);海澜之家(600398.SH);上海家化(600315.SH);珀莱雅(603605.SH);飞亚达(000026.SZ);贵州茅台(600519.SH);五粮液(000858.SZ)等

本文核心数据:全球奢侈品市场规模;全球奢侈品行业竞争格局;

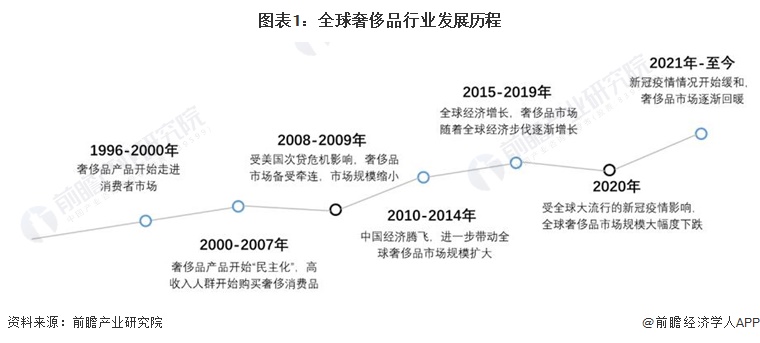

全球奢侈品行业发展历程

回顾全球奢侈品市场的演变,其发展轨迹与全球经济的脉动紧密相连。从1996年到2000年,奢侈品开始从神坛走向大众市场,逐渐形成了初步的消费者基础。2000年至2007年,随着富裕阶层对奢侈品接受度的提高,奢侈品市场不仅吸引了更多目光,其规模也在不断扩大。然而,2008至2009年的全球金融危机让奢侈品市场也未能幸免,与世界经济一同遭受重创,陷入低迷。2010至2014年,得益于中国经济的迅猛增长,全球奢侈品市场迎来了快速扩张,其中中国的贡献尤为显著。2015至2019年,奢侈品市场保持了稳定增长的态势。2020年,新冠疫情的全球爆发对奢侈品市场造成了严重打击,市场出现了显著下滑。不过,自2021年起,随着疫情的逐步缓解,奢侈品市场开始逐步恢复活力。

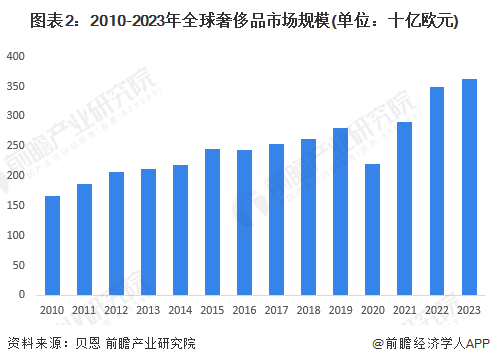

全球奢侈品市场规模分析

2010年至2021年全球个人奢侈品市场销售额由1670亿欧元增长至2900亿欧元,其中,2020年受新冠疫情影响,销售额有所降低,而2021年全球个人奢侈品市场迅速修复,恢复以两位数增长率增长的态势,2022年持续增长,2022年全球奢侈品市场的销售额同比增长20.34%。

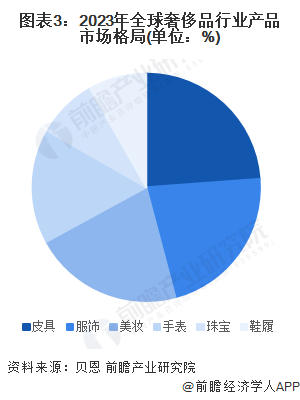

全球奢侈品行业细分市场

全球个人奢侈品行业可细分为皮具、服饰、美妆、手表、鞋履、珠宝首饰等类别。从2023年全球奢侈品消费预测情况来看,其中皮具、服饰、美妆为三大奢侈品消费品类,初步估算2023年分别占比23.82%、22.06%、21.18%;其次是手表类,初步估算2023年占全球个人奢侈品消费额的16.18%;鞋履和珠宝占全球个人奢侈品消费额的比重相差不大,分别为8.53%、8.24%。

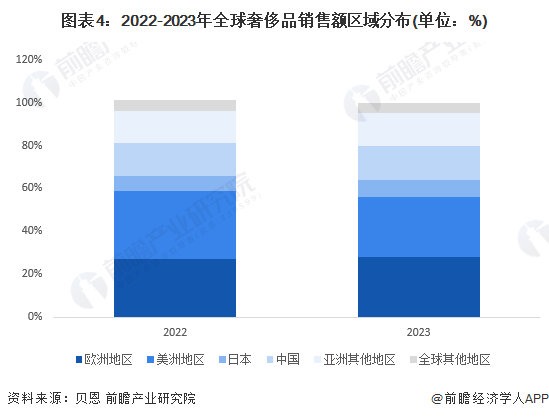

全球奢侈品行业竞争格局

从全球销售区域来看,欧洲、美洲是奢侈品销售额最高的地区,但多数是由中国、日本游客购买。从2023年各区域奢侈品销售分布来看,美洲和欧洲是目前奢侈品主要的消费市场,占比均为28%;2023年中国市场消费占比约为16%。

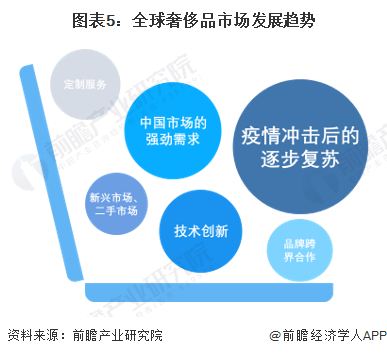

全球奢侈品行业发展趋势

全球奢侈品市场在经历疫情冲击后正逐步复苏,中国市场的强劲需求和数字化转型成为主要驱动力。随着消费者对个性化、可持续性的日益关注、其消费行为的不断变化,奢侈品牌正通过技术创新和定制服务来满足市场需求。同时,新兴市场的潜力、二手市场的兴起以及品牌间的跨界合作,为行业带来新的增长机会。

更多本行业研究分析详见前瞻产业研究院《中国奢侈品行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务