【干货】2024年电子烟行业产业链全景梳理及区域热力地图

行业主要上市公司:雾芯科技(RLX.NYSE);劲嘉股份(002191.SZ);顺灏股份(002565.SZ);思摩尔国际(06969.HK);赢合科技(300457.SZ);五轮科技(833767.NQ)等

本文核心数据:电子烟全产业链;区域热力图;换弹式电子烟许可配额;代表性企业投资动向等

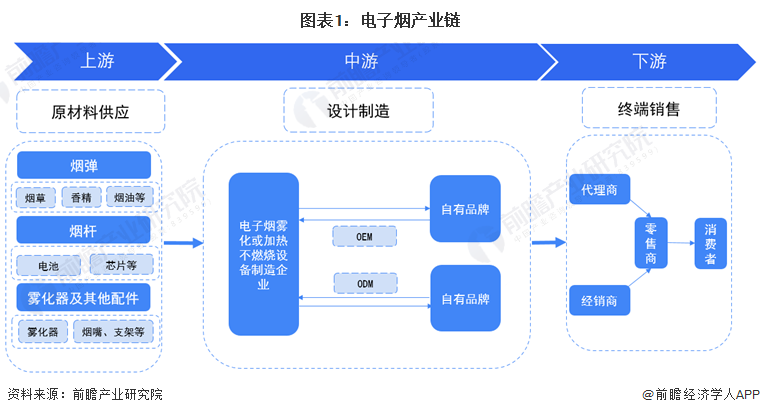

电子烟产业链全景梳理:上游技术壁垒低,中游玩家众多

电子烟产业上游原材料及零部件供应主要包括:电池、芯片、雾化器、烟嘴及支架等结构供应商,以及烟草、香精、烟油等原材料供应商,其中雾化器以及芯片设计因技术含量高,具有一定技术壁垒,其余结构胶及原料市场趋于同质化,差异较小;电子烟中游设计制造主要包括雾化电子烟设备制造商与品牌商,主要将上游的零部件通过ODM或者OEM的方式,为品牌商整合、设计、加工生产电子烟;电子烟下游终端销售指通过代理商和经销商将产品输送至消费者。

电子烟上游主要参与玩家包括:生产烟用香精、烟油的华宝国际;生产烟油的波顿环球;生产电池的比亚迪电子等。电子烟中游设计制造主要参与玩家包括:思摩尔、合元科技等公司,品牌商包括国内品牌商悦刻、魔笛等,以及国外品牌商菲莫国际的IQOS和帝国烟草的Blu等。下游终端销售主要包括代理商、经销商、零售商,主要包括:小野电子烟、爱施德等。

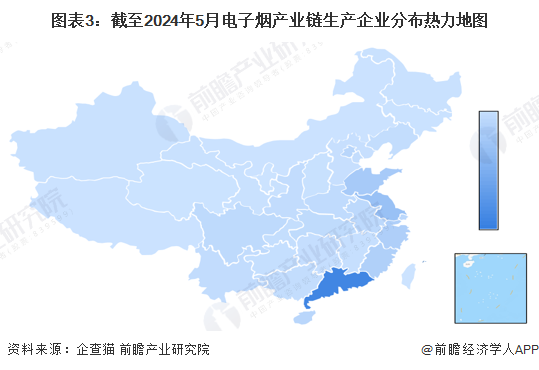

电子烟产业链区域热力地图:广东省分布最集中

以电子烟为标签,存续/在业、注册资本大于500万、存续时间超过三年为筛选条件在企查猫进行精确检索,发现从我国电子烟产业链企业主要分布在广东省地区,其次是在江苏省、山东省、浙江省、福建省、北京市等地区;其余内陆城市地方,如江西省、湖南省等省份虽然有企业分布,但是数量极少。

从代表性上市企业分布情况来看,广东省代表性上市企业较多,集聚电子烟产业链上、中、下游多数产业,形成了产业集聚效应,其他城市,如江浙沪地带电子烟产业链代表性城市较少,且多数为上游电子配件供应商。

电子烟品牌烟弹预估许可配:换弹式电子烟是主流

电子烟上市品牌较少,国内仅有雾芯科技、思摩尔国际等上市企业拥有自主电子烟品牌,其余电子烟品牌多数处于融资阶段。根蓝洞消费统计,截至2022年年底,已有604家电子烟企业获得电子烟生产许可证,其中品牌企业达到28家,过审品牌达到46家,占据头部市场份额的电子烟品牌,均已悉数拿证。截至2022年年底,已过审的电子烟品牌内销烟弹生产规模约在6.2亿颗,内销烟具约在4000万根,内销一次性电子烟约在1500万支,换弹式电子烟基本占据国内电子烟市场98%以上的比例,其中大部分产能集中在悦刻、雪加、柚子、魔笛、铂德、小野等企业。

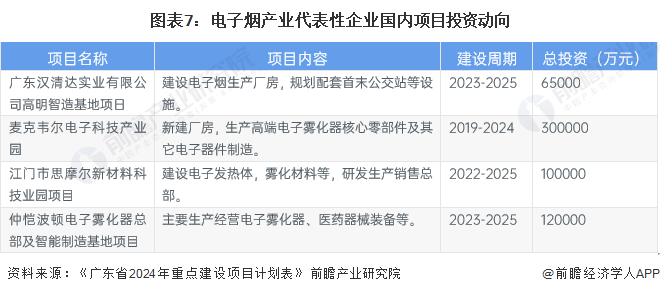

电子烟产业代表性企业最新投资动向:国内扩产,海外扩张

2023年以来,电子烟代表性企业在国内不断通过新建厂房扩大生产规模,厂房新建地主要集中在广东省区域内,在国外通过收购境外电子烟龙头扩张海外业务。

更多本行业研究分析详见前瞻产业研究院《中国电子烟行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务