【行业深度】洞察2024:中国园艺机具行业竞争格局及市场份额(附区域竞争格局、市场集中度)

行业主要上市公司:利欧集团(002131);中坚科技(002779);首华燃气(300483);格力博(301260);大叶股份(300879);创科实业(0669.HK)等。

本文核心数据:园艺机具行业企业竞争格局;园艺机具行业竞争者入场进程

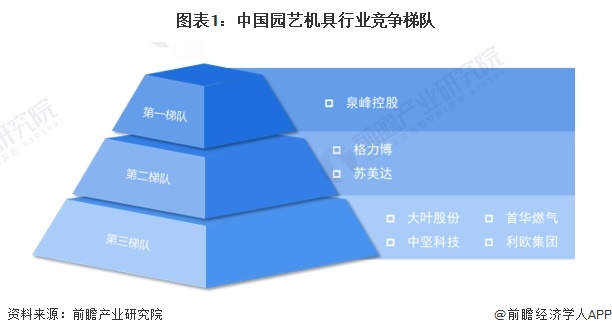

1、中国园艺机具行业竞争梯队

从企业园艺机具生产能力及营收水平综合来看,中国园艺机具行业企业大致分为三个梯队。第一梯队的企业是泉峰控股,其竞争地位较高,企业的园艺机具业务收入超过50亿元;第二梯队是国内业务收入超在30-50亿元的企业,包括格力博和苏美达等;第三梯队有大叶股份、首华燃气、中坚科技、利欧集团等,这些园艺机具品牌在市场上具备一定知名度,营收水平在10亿元以下。

2、中国园艺机具行业竞争者入场进程

从代表性企业入场进程来看,宗申动力入场较早,企业于1989年成立;其他多数企业在2000-2010年间成立,格力博、永佳动力、君禾股份、大叶股份等企业均成立于这一时期。从注册资本情况来看,利欧集团企业的注册资本较高,其注册资本达到67亿元,宗申动力和苏美达的注册资本在11-15亿元区间内,其余企业的注册资本在10亿元以内。

注:横轴代表企业成立年份;纵轴代表企业注册资本。

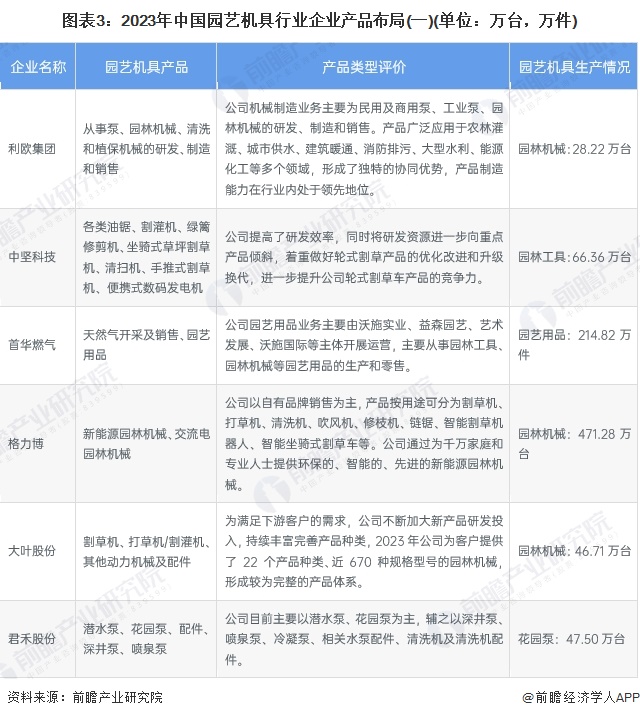

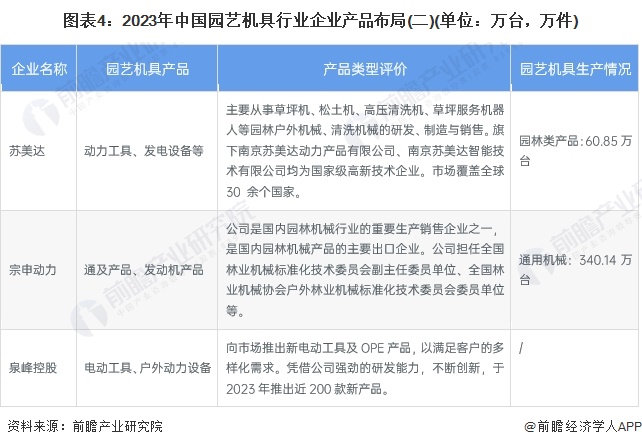

5、中国园艺机具行业企业产品布局

在园艺机具产品布局方面,不同企业的产品布局侧重不同,利欧集团、中坚科技、格力博、大叶股份主要是从事割草机、打草机等园林机械,君禾股份主要从事园林场景中泵类产品,苏美达的产品布局相对广泛,包括草坪机、松土机、高压清洗机、草坪服务机器人等园林户外机械、清洗机械等。

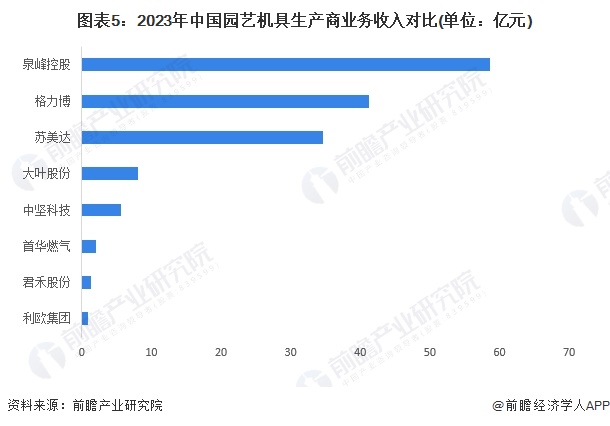

4、中国园艺机具行业代表企业业务收入对比

我国代表性的园艺机具生产企业中,泉峰控股的园艺机具收入最高,2023年企业园艺机具业务收入达到58.60亿元,排名第二的是格力博,2023年园艺机具业务收入为41.26亿元,排名第三的是苏美达,2023年园艺机具业务收入为34.68亿元。

5、中国园艺机具行业市场集中度

结合2023年园艺机具市场规模测算及各家上市企业的园艺机具收入规模综合测算,2023年国内园艺机具行业CR4为10.9%,中国园艺机具行业市场集中度较低。其中泉峰控股技的市场份额相对较高,达到4.5%。

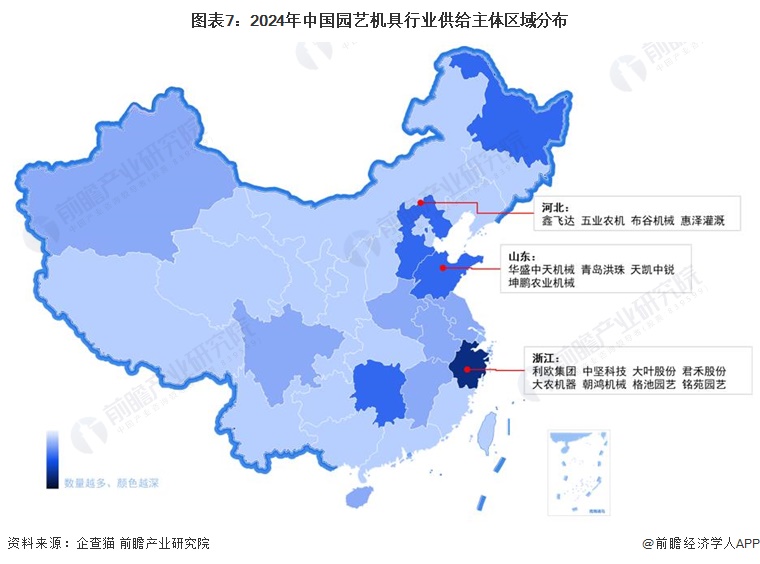

6、中国园艺机具行业区域竞争格局

根据中国企业数据库企查猫,目前中国园艺机具注册企业主要集中在浙江省,浙江省园艺机具代表企业有利欧集团、中坚科技、大叶股份、君禾股份等,山东省和河北省园艺机具企业数量布局较多,其中山东省的代表性企业有华盛中天机械、青岛洪珠、天凯中锐、坤鹏农业机械等,河北省的园艺机具代表性企业有鑫飞达、五业农机、布谷机械、惠泽灌溉等。

7、中国园艺机具行业竞争状态总结

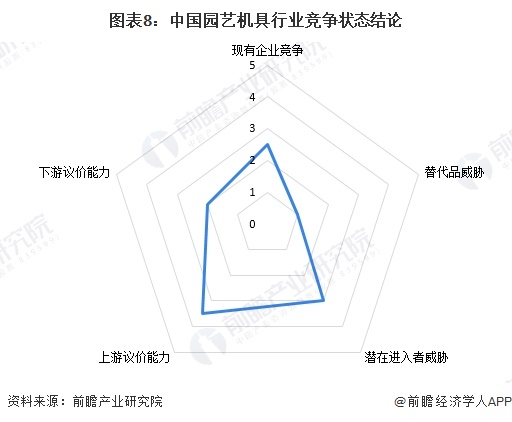

从五力竞争模型角度分析,目前我国园艺机具行业企业数量不高,且形成一定的竞争格局,领先企业与腰部企业的业务收入差距明显,整体来看现有企业间的竞争强度适中;园艺机具产品具有一定的专用性,因此园艺机具行业在今后较长时期内面临的替代品威胁较小;园艺机具行业的上游供应商为发动机、电动机、锂电池、五金结构零部件等,其中发动机、电动机、锂电产业具备一定的技术门槛,对园艺机具行业议价能力较强,部分企业通过产业链一体化布局实现上游产业延伸;园艺机具作为一种应用于园艺场景的工具机械,在园林工程、花卉种植等方面有着重要作用,随着中国经济的发展以及人们对园林花卉的需求不断提升,下游需求市场的景气度和适用范围都将得到不断提高和拓展,下游客户对园艺机具产品的应用领域也不断拓宽,下游客户对园艺机具行业的议价能力适中;园艺机具设备制造行业的具备一定的毛利率优势,制造技术相对成熟,行业吸引力随下游扩展增强,因此园艺机具行业具备一定新进入者威胁。

综合行业五方面力量对比,可以看整体的竞争强度较大,行业处于结构调整期。根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,园艺机具行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国园艺用品行业市场调研与投资预测分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务