【干货】2024年人工晶状体行业产业链全景梳理及区域热力图

本文核心数据:人工晶状体产业链;人工晶状体区域热力地图;人工晶状体业务情况

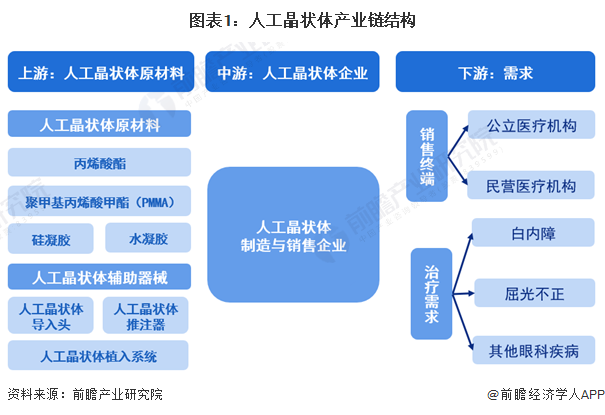

1、人工晶状体产业链全景梳理

人工晶状体产业链上游为生产原材料及手术辅助器械,其中人工晶状体的生产原材料主要包括PMMA、疏水性丙烯酸酯、亲水性丙烯酸酯、硅凝胶、水凝胶等,辅助器械包括人工晶状体导入头、推注器和人工晶状体植入系统等;人工晶状体产业链中游为不同类别的人工晶状体研发、制造、销售企业;产业链下游销售终端为公立与民营医疗机构,市场需求主要为白内障、屈光不正以及其他眼科疾病的患者。

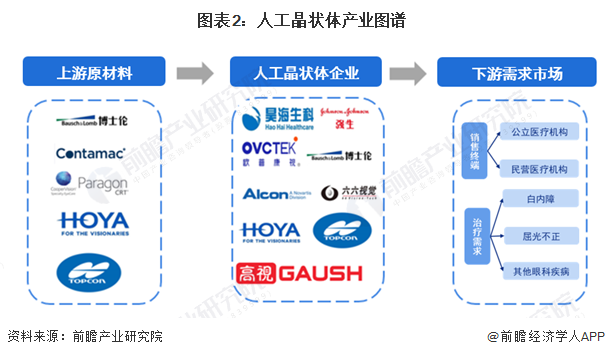

人工晶状体行业产业链上游参与者主要为原材料供应商,如英国Contamac是全球知名的人工晶状体材料供应商,其人工晶体材料包括透明以及黄色的CI26亲水晶胚;人工晶状体产业链中游包括国内外代表性的人工晶状体生产制造商,国际企业如博士伦、强生视光、爱尔康等,国内企业如爱博医疗、昊海生科等。

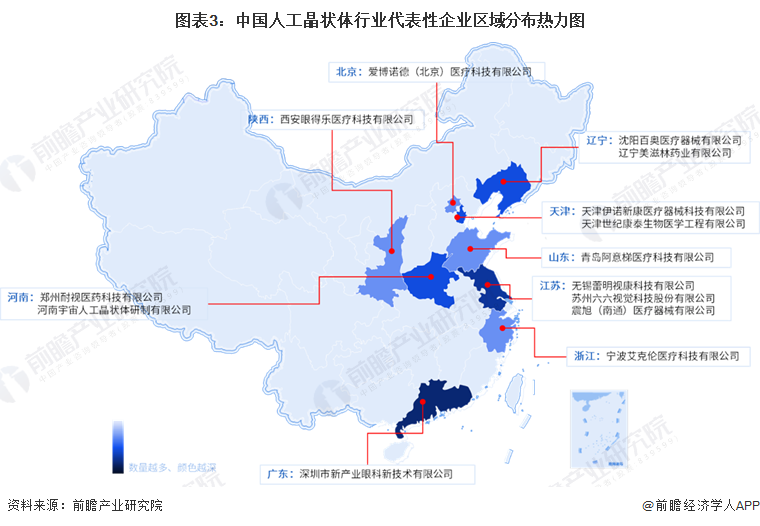

2、人工晶状体产业链区域热力地图

从代表性企业区域分布来看,人工晶状体企业主要分布在江苏、天津、河南和辽宁等地。

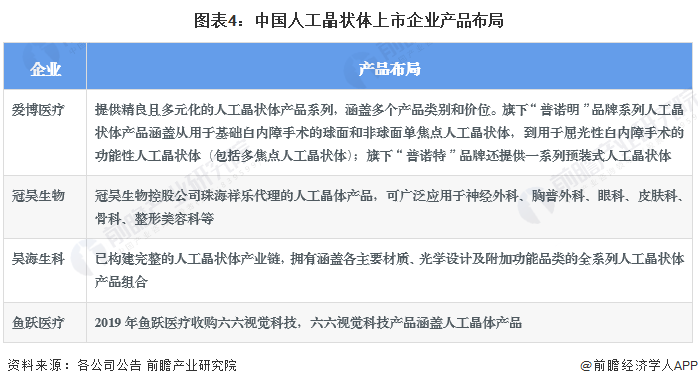

3、人工晶状体上市企业布局情况

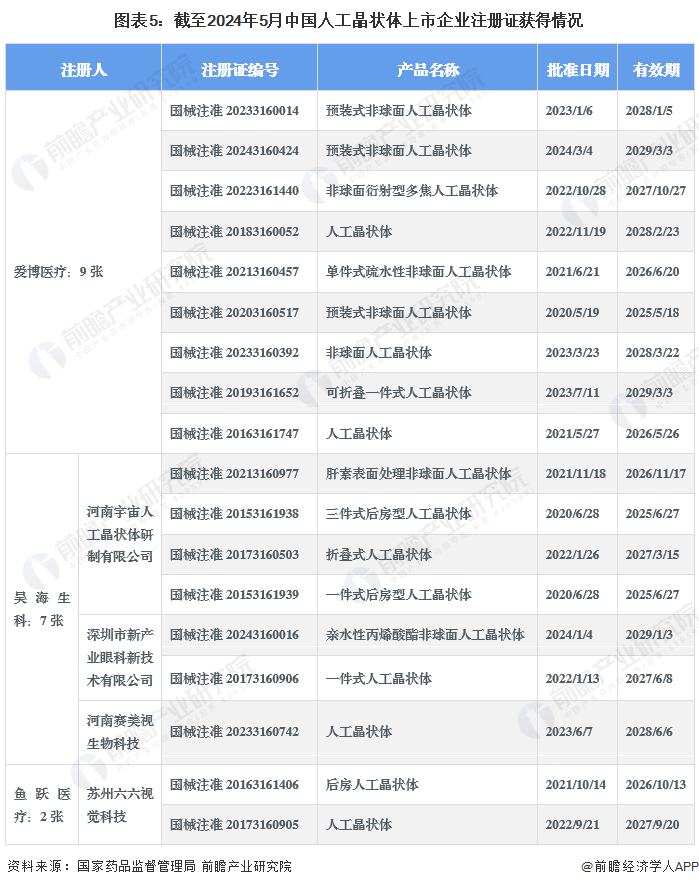

——产品布局

从产品布局来看,爱博医疗、冠昊生物、昊海生科产品布局较为完善,其中,昊海生科通过收购河南宇宙人工晶状体研制有限公司、深圳市新产业眼科新技术有限公司等公司完成人工晶状体市场布局。

从注册证数量来看,截至2024年5月,爱博医疗人工晶状体产品注册证数量最多,达9张;昊海生科控股公司河南宇宙人工晶状体研制有限公司、深圳市新产业眼科新技术有限公司、河南赛美视生物科技合计拥有7张人工晶状体产品注册证;鱼跃医疗子公司苏州六六视觉科技股份有限公司共拥有2张注册证。

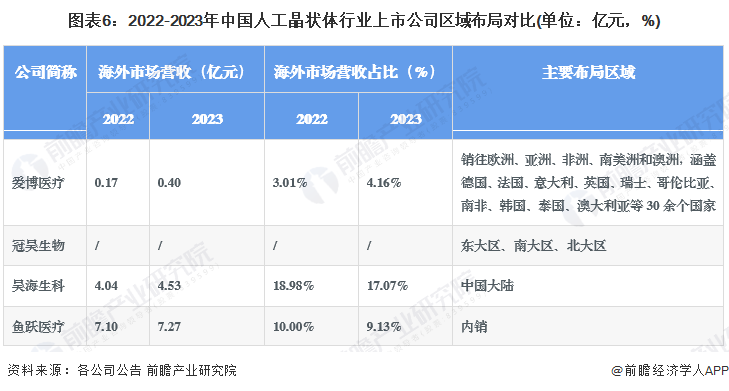

——区域布局

从区域布局来看,人工晶状体行业上市公司积极拓展海外市场,昊海生科海外市场营收占比在15%以上。

4、人工晶状体上市企业业务规划

从人工晶状体行业上市公司业务规划上看,上市公司业务发展重心主要集中在市场拓展、产品研发之上。以爱博医疗为例,根据公司公告,未来,爱博医疗将促进公司人工晶状体销售,加快包括有晶体眼人工晶状体、其他功能性人工晶状体在内的在研项目的开发及商业化,进一步提升市场份额。

更多本行业研究分析详见前瞻产业研究院《中国人工晶状体(IOL)行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务