预见2024:《2024年中国3D打印行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:铂力特(688333);先临三维(600588);极光科技(871953);有研粉材(688456);杰普特(688025)等。

本文核心数据:中国3D打印行业出货量;中国3D打印行业代表性企业注册资本

行业概况

1、3D打印定义及分类

3D打印技术又称增材制造技术,根据国标《增材制造术语》(GB/T35351-2017),增材制造(Additive Manufacturing;AM)是指以三维模型数据为基础,通过材料堆积的方式制造零件或实物的工艺。3D打印是信息网络技术、先进材料技术与数字制造技术的密切结合,是智能制造的重要组成部分,与传统的减材制造方式相比,增材制造拥有制造复杂的物品而不增加成本、产品多样化而不增加成本、无需组装、零时间交付等众多优点,尤其适合制造形状复杂的、定制化的、追求轻量化的零部件。

3D打印设备按照应用领域,可将3D打印设备分为工业级3D打印设备和消费级/桌面级3D打印设备。按使用的原材料分类主要可以分为金属3D打印设备和非金属3D打印设备。其中金属3D打印设备使用的金属材料主要有工具钢、不锈钢和各类合金等;非金属3D打印设备使用的材料主要包括工程塑料、树脂材料、陶瓷材料、细胞生物原料等。

3D打印设备按照打印技术的特点:可分为选择性激光熔化成型(SLM)、选择性激光烧结成型(SLS)、激光直接烧结技术(DMLS)、电子束熔化技术(EBM)、熔融沉积式成型(FDM)、选择性热烧结(SHS)、立体平板印刷(SLA)、数字光处理(DLP)、三维打印技术(3DP)、及细胞绘图打印(CBP)等。

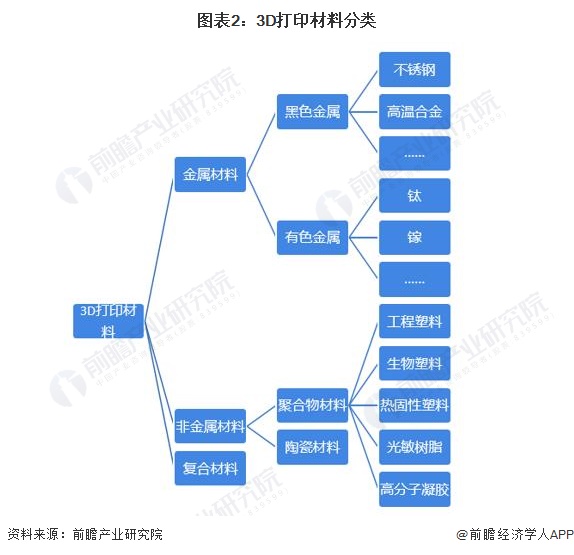

3D打印材料一般可分为金属材料、非金属材料和复合材料,其中,非金属材料又可分为聚合物材料、金属材料、陶瓷材料等。具体如下:

2、产业链剖析

3D打印产业链上游主要包括3D打印设备核心零部件、软件系统和3D打印耗材的原料供应商;3D打印产业链中游包括3D打印材料制造商,3D打印设备制造商以及3D打印服务提供商;3D打印下游涵盖各应用领域,包括医疗健康、航空航天、建筑建材等。

中国3D打印上游主要包含IPG光子、锐科激光、创鑫激光等光纤激光器企业;Sunny Technology、Aerotech、深圳市大族思特和金海创等扫描振镜的厂商;达索系统、西门子和欧特克等CAD软件企业;抚顺特钢、久立特材、金发科技等原材料厂商。中游主要包含龙头企业铂力特、3D Systems、Stratasys等。下游主要包含中航工业、惠普等应用领域相关企业。

行业发展历程 :当前处于快速发展期

我国3D打印行业起步较国外较晚,2016年以前是行业的技术积累期,各科研院所和高校不断尝试创新新技术及其应用,同时越来越多的企业积极布局进入3D打印行业。2016-2019年是行业的冷静期,对3D打印技术过高预期导致行业内企业数量增长过快,低端市场区域饱和,而工业级应用不足三成;2020年,我国3D打印行业进入快速发展期,3D打印技术改变原先工厂端的生产模式,从原先的制造流向数字流进阶。

行业政策背景: 近年来多项政策推广3D打印在工业、医疗等场景中的应用

自2012年以来,国务院、国家发改委、工信部、科技部等多部门都陆续印发了支持、规范3D打印行业的发展政策,其内容涉及3D打印产业化、发展目标、应用范围、技术创新、标准规范等多方面。近年来多项政策推广3D打印在工业、医疗等场景中的应用。

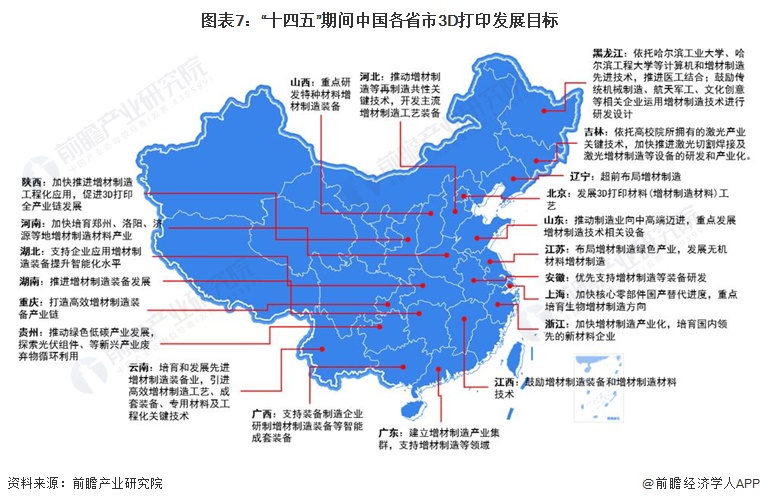

“十四五”期间,中国增材制造重要性再上台阶,被列为重点任务,规划中强调要加强关键核心技术攻关。我国主要省份也提出了3D打印行业的发展目标,各省市在3D打印行业上游材料、中游设备服务、下游应用领域等方面做出了规划:

行业发展现状

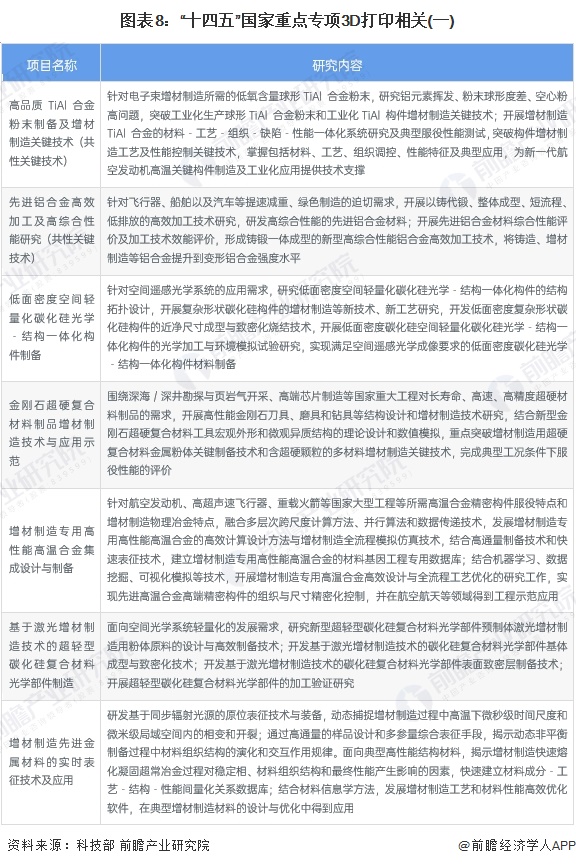

国家重点研发计划是针对事关国计民生的重大社会公益性研究,以及事关产业核心竞争力、整体自主创新能力和国家安全的重大科学技术问题,突破国民经济和社会发展主要领域的技术瓶颈,提升产业供给能力,2021年2月,科技部对“十四五”国家重点研发计划“氢能技术”等18个重点专项2021年度项目申报指南(见附件)向社会征求意见和建议。其中,包含9个项目涉及3D打印行业,具体如下:

以3D打印设备代表企业铂力特和华曙高科的产量为例,2018-2023年代表企业的产品生产量整体呈现增长的趋势。2023年铂力特3D打印设备产量增长至299台/套,同比增长2%,主要是由于公司积极发掘新的应用领域、开拓新的市场、产能提升及生产效率提高。2021年华曙高科3D打印设备产量增长至164台,同比增长60.8%,高分子粉末材料产量增长至194.46吨,同比增长91.2%,结合公司近两年的业务收入表动情况来看,公司3D打印产业产品的产量有所上涨。综合来看,近年来中国3D打印行业的供给水平整体呈增长态势。

注:华曙高科仅公布至2022年上半年数据。

受3D打印产品逐步规模化应用和部分积压的3D打印设备需求的释放,2021年中国3D打印产业规模增速加快。根据CCID统计的数据,2021年中国3D打印产业规模达到261.5亿元,同比增长了34.1%。近两年来,不少消费级的3D打印企业的营业收入增长迅速,营收规模超过10亿元以上的企业有所增加,结合CCID对中国3D打印市场的预测,初步估计2023年中国3D打印市场规模约为400亿元。

行业竞争格局

1、中国3D打印企业竞争格局

根据南极熊3D打印网公布的数据,结合部分上市公司公报,可根据企业营收将我国3D打印行业企业分为3个梯队,第一梯队包括创想三维和纵维立方两家消费级3D打印机龙头厂商,营业收入规模在10亿元以上;第二梯队包括铂力特、先临三维、光韵达等企业,平均年营收在1-10亿元间;第三梯队包括峰华卓立、极光创新等营收低于1亿元的企业。

近年来,我国3D打印企业发展迅速,2016年中国3D打印行业收入过亿的厂商只有9家,2020年达到32家,2021年数量上升至50家,现已超过100相关企业。根据南极熊3D打印网对3D打印行业企业的营收预判,2023年中国3D打印行业企业中有6家企业有望超过10亿元,分别是铂力特、先临三维、创想三维、纵维立方、拓竹科技、智能派。

注:数据为未完全统计。

2、中国3D打印区域竞争格局:3D打印行业注册企业主要集中在广东省

根据中国企业数据库企查猫,目前中国3D打印注册企业主要集中在广东省,广东省3D打印代表企业有爱司凯、光韵达、银禧科技等,江苏省、浙江省等3D打印企业数量布局较多,其中江苏省的代表性企业有江苏奇纳、阿奈索、精研科技等,浙江省的3D打印代表性企业有日月重工、新安化工、芯体素等。

行业发展前景及趋势预测

1、3D打印行业发展前景预测

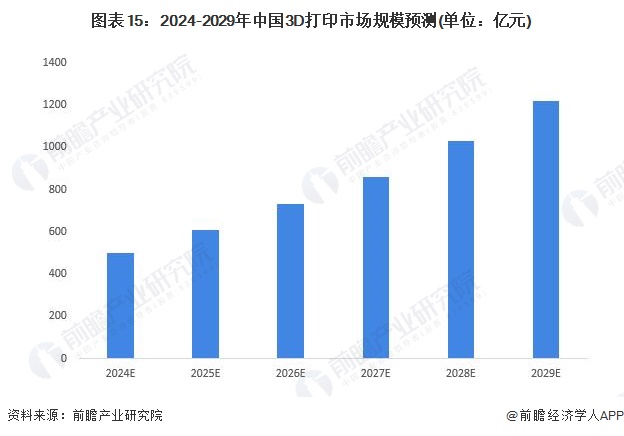

随着3D打印产品在已有场景中应用规模进一步扩张,以及新场景、新应用的不断开拓,预计未来六年中国3D打印产业规模将持续高速增长,但规模增速将有所回落。预计2029年中国3D打印设备的市场规模将超1200亿元,2024-2029年复合年均增长率约为19.5%。

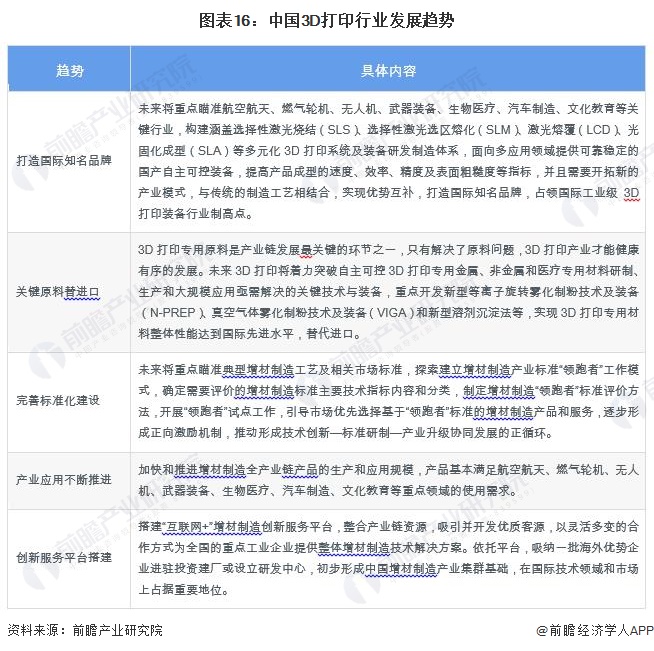

2、行业发展趋势

更多本行业研究分析详见前瞻产业研究院《中国3D打印行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务