预见2024:《2024年中国天然气产业全景图谱》(附市场供需现状、竞争格局和发展前景等)

行业主要上市公司:水发燃气(603318);中国石油(601857);中国石化(600028);中海油(00883HK);新天然气(603393);中国燃气(00384HK);华润燃气(01193HK);昆仑能源(00135HK);广汇能源(600256);新奥股份(600803);九丰能源(605090);洪通燃气(605169)等

本文核心数据:中国天然气产量;中国天然气储量;中国天然气消费量

行业概况

——定义及分类

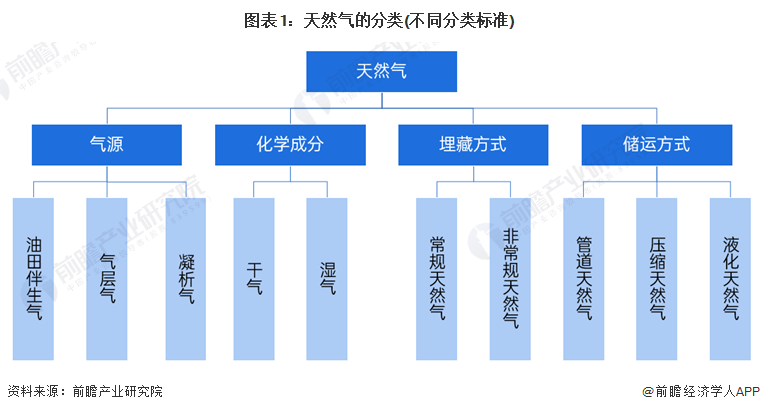

天然气是埋藏在沉积岩内的有机物,在长期的地质条件作用下,经过复杂的有机化学反应而形成,是蕴藏在地层内的优质可燃气体,通过钻井开采出来。它的主要成分是甲烷、另外还含有氮、二氧化碳、硫化氢和微量的惰性气体。是一种清洁、低碳、高效的化石能源。按照不同的分类依据,天然气分为如下类别:

——产业链剖析:天然气产业链完整

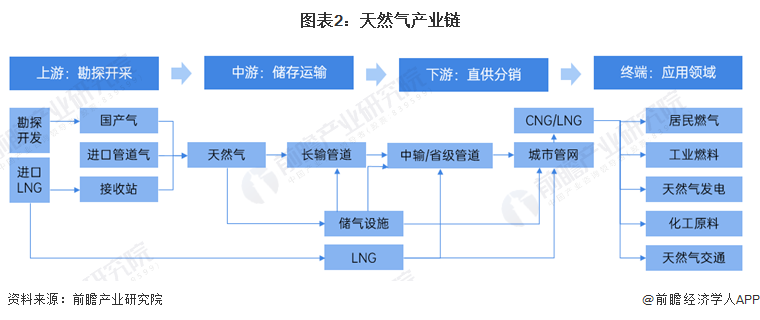

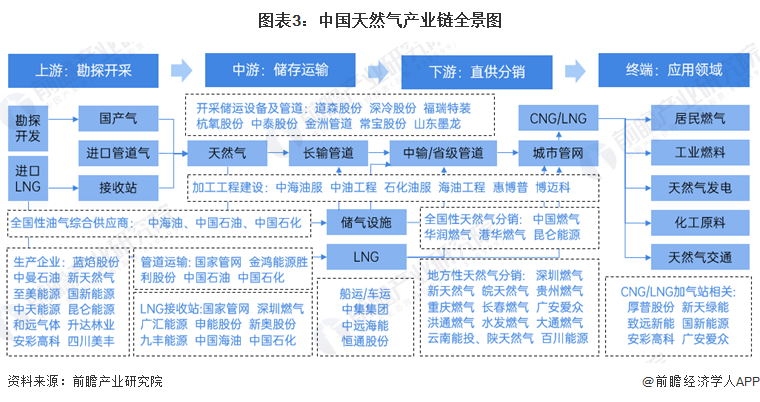

天然气产业链分为三个部分:上游勘探生产、中游运输以及下游分销,产业链较为完整,参与公司众多,发展格局较为稳定。上游天然气勘探生产相关资源集中于中石油、中石化和中海油等综合油气公司,其他油气相关公司包括国新能源、蓝焰股份、中天能源等。

此外,除了自身勘探生产之外还包括进口管道气,进口LNG部分;中游运输包括通过长输管网、省级运输管道等;管道制造公司包括玉龙股份、全洲管道;液化与储运设备供应公司包括厚普股份、广汇能源等。下游分销主要由燃气公司从事该项业务,燃气分销公司主要有百川能源、深圳燃气、大众公用、华润燃气、中国燃气等。除燃气分销以外,燃气公司主业还包括燃气接驳、燃气运营和燃气设备代销等,服务于居民、工商业等用户。

目前,我国多数LNG企业主要向中石油、中石化、中海油等国有大型石油企业采购天然气,少数企业如首华燃气、申能股份依托自有天然气开采业务实现天然气液化、加工生产。

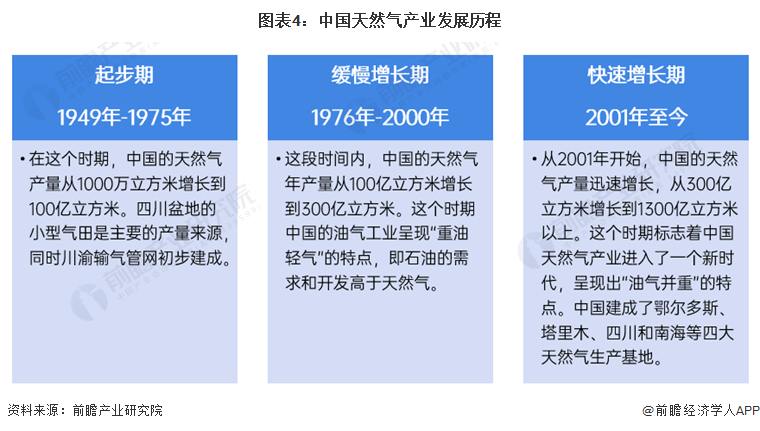

行业发展历程:行业处在快速增长期

改革开放以来,中国天然气产业实现了跨越式发展。例如,从1970年代开始的“八三”管道工程,到后来的西气东输、中亚天然气管道等重大项目的建设,显著提升了中国天然气管道网络的规模和技术水平。此外,中国还大力发展了LNG产业,包括建设LNG接收站和运输船,以及地下储气库的建设,这些都标志着中国天然气产业的现代化和国际化。中国天然气产业的发展历程体现了从初步探索到快速增长,再到技术革新和市场国际化的转变。中国天然气产业的发展历程可以分为几个重要阶段:

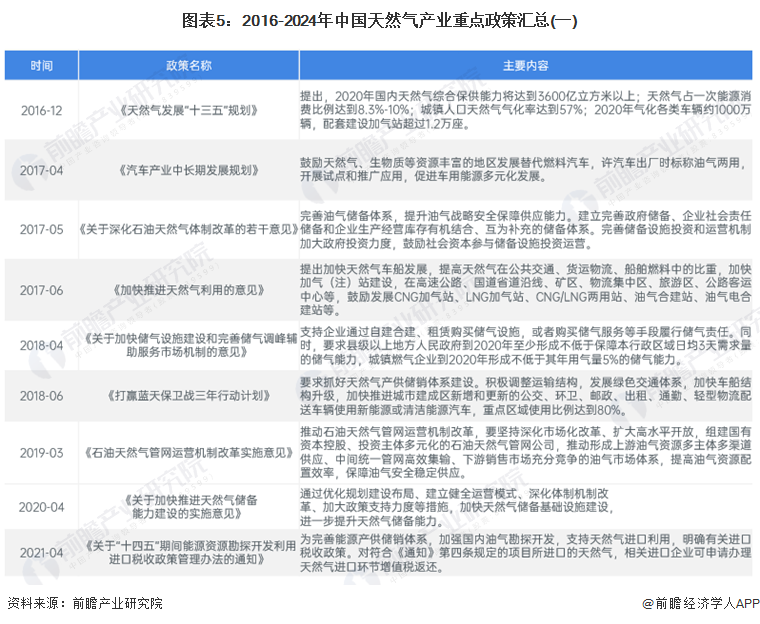

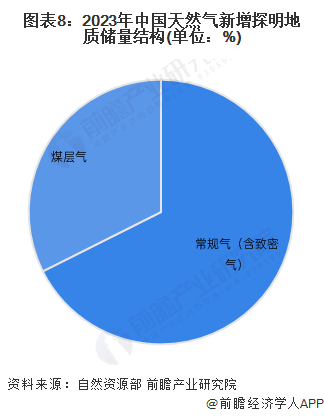

行业政策背景:聚焦2030碳达峰目标,大力推动天然气发展

近年来,国家相继出台和发布了一系列政策和规划,支持和促进天然气产业的发展。2021年10月26日,国务院印发《2030年前碳达峰行动方案的通知》(国发〔2021〕23号),《方案》提出,要合理调控油气消费,加快推进页岩气、煤层气、致密油(气)等非常规油气资源规模化开发。有序引导天然气消费,优化利用结构,优先保障民生用气,大力推动天然气与多种能源融合发展,因地制宜建设天然气调峰电站,合理引导工业用气和化工原料用气。支持车船使用液化天然气作为燃料。引导企业转变用能方式,鼓励以电力、天然气等替代煤炭等。

行业发展现状

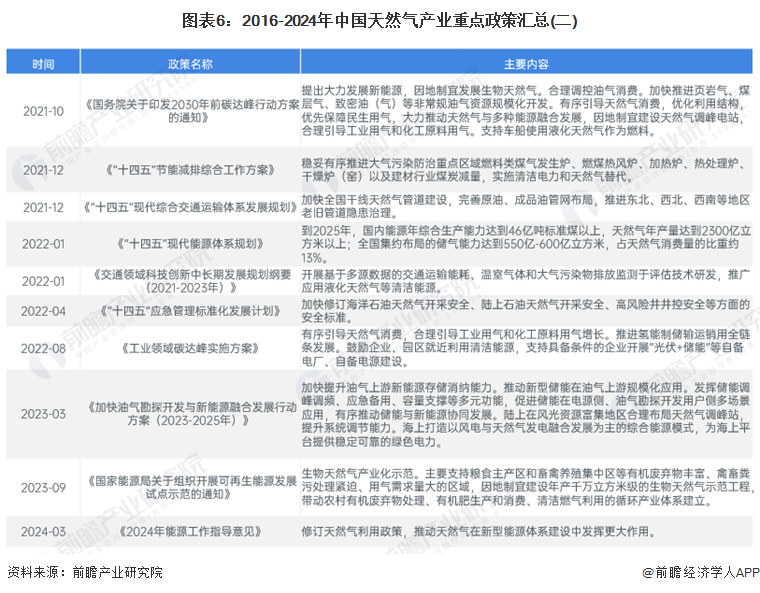

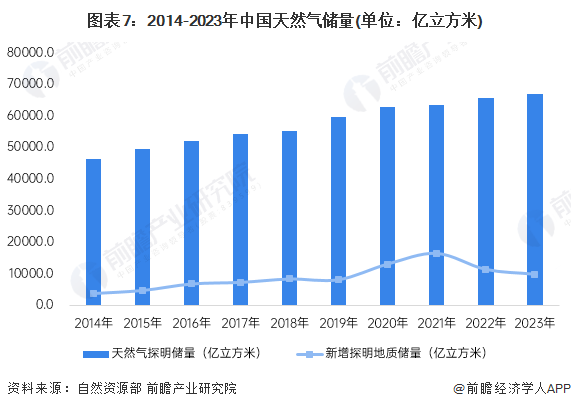

——供给端:中国天然气储量及产量持续增长

“十三五”以来,我国天然气气产供储销体系建设稳步推进,天然气储产量快速增长,“全国一张网”基本成型。根据自然资源部数据,2023年天然气勘查新增探明地质储量9812亿立方米,其中新增探明技术可采储量4155.亿立方米。截至2023年末,全国天然气剩余技术可采储量66834.7亿立方米,同比增长1.7%。

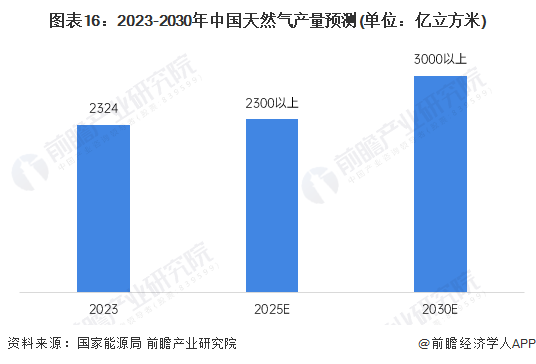

2012年以来,我国天然气产量快速增长。2023年,全国天然气产量2324.3亿立方米,同比增5.6%,连续7年增产超100亿立方米。

2022年,中国进口天然气1503亿立方米,同比下降9.9%。其中,来自土库曼斯坦、澳大利亚、俄罗斯、卡塔尔、马来西亚五个国家的进口量合计1215亿立方米,占比81%。2023年中国天然气进口11997万吨(合1652亿立方米),同比增长9.9%。

——需求端:能源清洁化趋势推动天然气消费规模扩大

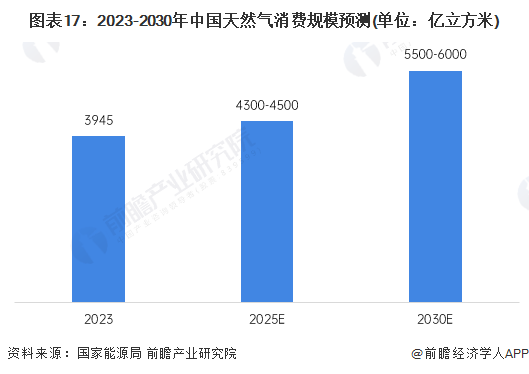

由于我国对于天然气能源的巨大需求量,我国天然气行业进出口基本呈现出“全进口、零出口”的格局。根据国家发改委数据2023年,全国天然气表观消费量3945.3亿立方米,同比增长7.6%。

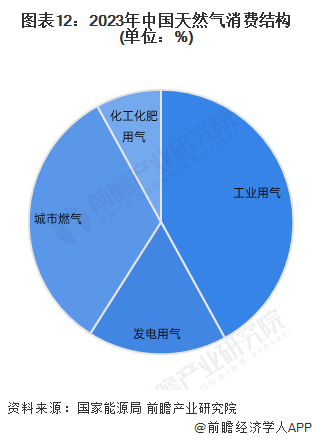

受“煤改气”政策的推动、供给侧改革、社会用电需求增长等政策导向和经济驱动的多重因素影响,我国城镇居民、工业及发电用天然气的需求增长显著。从消费结构来看,2023年城市燃气消费占比增至33%;工业燃料、天然气发电、化工行业用气规模下降,占比分别为42%、17%和8%。

行业竞争格局

——区域竞争格局:陕西、四川、新疆产量较大,区域供需不平衡

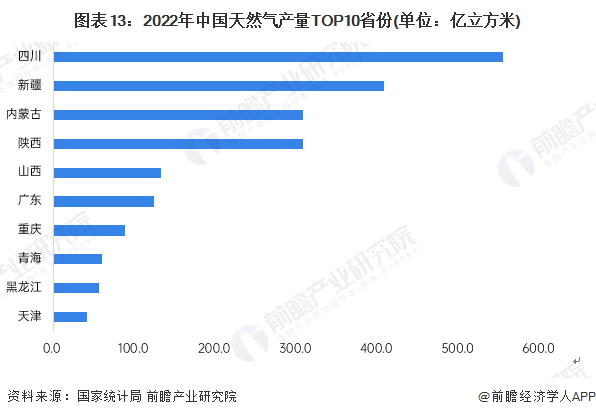

我国天然气生产地主要集中在东西区,消费区则主要在长三角、珠三角,导致供需不平衡。特别是产量,陕西、四川、新疆占比较高,三个省(自治区)加在一起产能超过70%。从消费量来看,江苏、广东、四川年消费量超过200亿立方米,而产地在很远的中西部,必须经过管网或者其他方式运输。季节性不平衡是我国天然气市场遇到的最大问题,此外还存在区域调峰需求不平衡、基础设施不平衡、储气调峰能力不足问题。

我国天然气主要分布在陕西、四川、新疆等地区。塔里木、四川等地区天然气储量丰富,为国产天然气产能建设奠定了坚实的资源基础。整体来看,2022年四川、新疆、内蒙古和陕西省天然气产量较高,均超过300亿立方米。

——企业竞争格局:三桶油主导,竞争格局稳定

国内天然气主要由中国石油、中国石化、中海油等企业供应。根据各公司公告数据显示,国内最大的天然气供应商中国石油2022年国内天然气产量约47390亿立方英尺,占比58%,中国石化天然气产量13378.2亿立方英尺,占比16%。

注:天然气按1立方米=35.315立方英尺换算

行业发展前景及趋势预测

——十四五”中国能源结构进一步优化,天然气供需规模有序增长

天然气属于清洁能源领域是我国近年来重点支持发展的产业,具有广阔的发展前景。随着“增储上产七年行动计划”持续推进,全国天然气产量快速增长,新增探明地质储量保持高峰水平。未来,我国将继续立足国内保障供应安全,推进天然气持续稳步增长。国家能源局预计我国天然气产量2025年达到2300亿立方米以上,2040年以及以后较长时期稳定在3000亿立方米以上水平。

天然气作为最清洁低碳的化石能源,未来为助力碳达峰、碳中和目标的实现。国家将积极推动天然气产业实现高质量发展。通过合理引导和市场建设,国家能源局预计2025年我国天然气消费规模达到4300-4500亿立方米,2030年达到5500-6000亿立方米。

——行业进入全开放、大改革、强监管、多竞争、降收益的新阶段

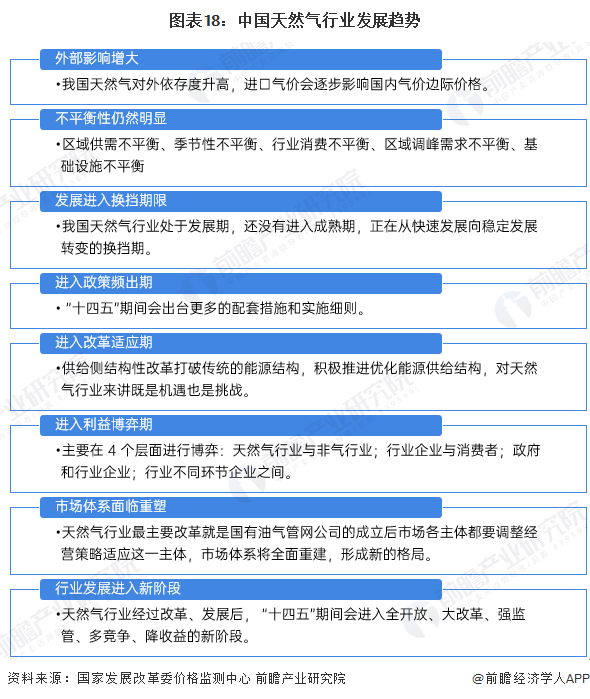

“十四五”我国天然气行业仍处于发展期,但将从快速发展向稳定发展转变。"十四五"期间,对天然气发展最主要的制约因素是气源发展,煤炭清洁化利用和可再生能源发展问题是天然气发展的主要竞争对手。"十四五"期间天然气行业发展呈现八大趋势:

更多本行业研究分析详见前瞻产业研究院《中国天然气产业供需预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务