预见2024:《2024年中国抗肿瘤药物行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:恒瑞医药(600276);贝达药业(300558);汇宇制药(688553);益佰制药(600594);百济神州(688235);君实生物(688180);吉贝尔(688566);奥赛康(002755);复星医药(600196);哈药股份(600664)等

本文核心数据:抗肿瘤药物市场规模;中国癌症新发病例数量等

行业概况

1、定义

肿瘤是机体在各种致瘤因子作用下,引起细胞遗传物质改变,导致基因表达失常,细胞异常增殖而形成的新生物。肿瘤细胞失去正常生长调节功能,具有自主或相对自主生长能力,当致瘤因子停止后仍能继续生长,大量消耗人体的营养物质。如果发现和治疗不及时,癌细胞还可转移到全身各处生长繁殖,并释放出多种毒素,导致人体消瘦、贫血、脏器功能受损乃至死亡。

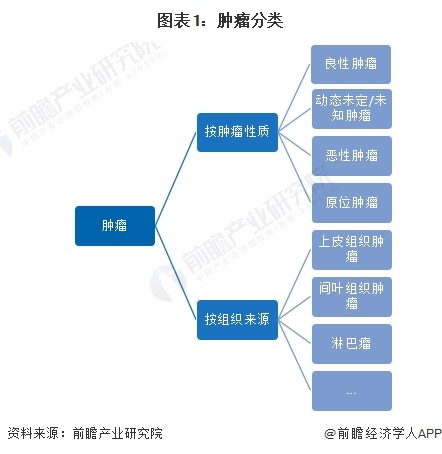

国家标准《GB/T 14396-2016疾病分类与代码》规定了肿瘤形态学的分类与代码,按肿瘤的不同形态,可分为良性肿瘤、恶性肿瘤、原位肿瘤、动态未定或动态未知的肿瘤;根据肿瘤组织来源的不同,肿瘤可划分为上皮组织肿瘤、间叶组织肿瘤、淋巴瘤、白血病、其他神经内分泌肿瘤等。

抗肿瘤药也称为抗癌药、抗恶性肿瘤药,是指治疗恶性肿瘤的药物。抗肿瘤药物通过不同作用机制,可在一定程度上杀死肿瘤细胞。

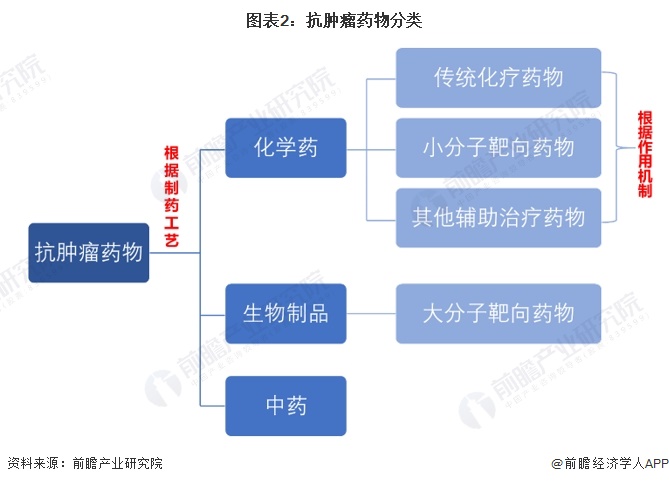

根据制药工艺来看,抗肿瘤药物可分为化学药、生物制品和中药三大类。其中化学药根据作用机制可以分为传统化疗药物、小分子靶向药物和其他辅助治疗药物;生物制品主要指靶向大分子药物,即单克隆抗体等。

2、产业链剖析

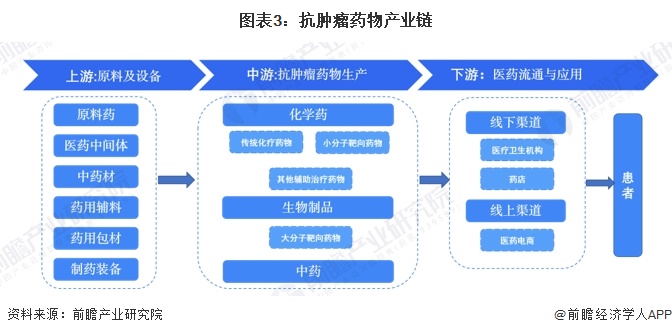

抗肿瘤药物上游为原料药、医药中间体、中药材、药用辅料、药用包材及制药装备等原料及设备供应。中游为抗肿瘤药物生产,根据制药工艺不同,抗肿瘤药可分为化学药、生物制品和中药,化学药又包括传统化疗药物和靶向小分子药物等,生物制品主要是指靶向大分子药物。下游为医药流通和抗肿瘤药物的应用。

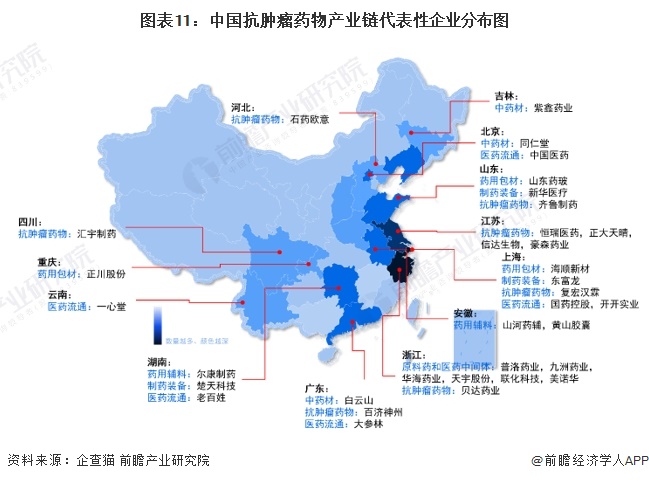

我国抗肿瘤药物产业链上游企业包括普洛药业、九洲药业、华海药业等原料药及医药中间体生产企业,上白云山、紫鑫药业、同仁堂等中药材供应企业,尔康制药、山河药辅、黄山胶囊等药用辅料供应企业,山东药玻、海顺新材、正川股份等药用包材企业及东富龙、楚天科技、新华医疗等制药装备供应企业。中游抗肿瘤药物生产企业包括恒瑞医药、齐鲁制药、石药欧意及正大天晴等。下游医药流通行业代表性企业包括老百姓、国药控股等。

行业发展历程:抗肿瘤药物进入快速发展期

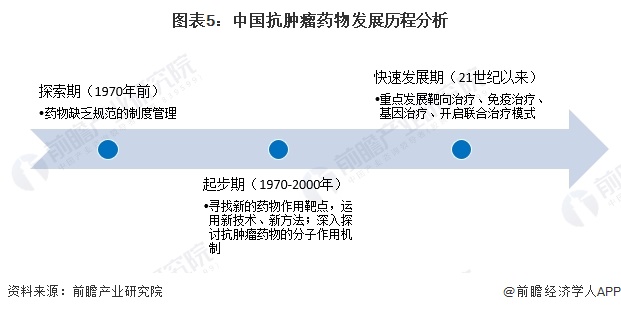

我国抗肿瘤药物行业发展可以分为三个阶段:1970年前,处于探索阶段,我国抗肿瘤药物缺乏规范的制度管理;1970-2000年,处于起步阶段,其研究内容主要涉及寻找新的药物作用靶点,运用新技术、新方法深入探讨抗肿瘤药物的分子作用机制等,内容大多针对难治性实体瘤,如肝癌、肺癌和鼻咽癌等;21世纪以来,为快速发展期,我国抗肿瘤药行业重点发展靶向治疗、免疫治疗、基因治疗、并开启联合治疗新模式。

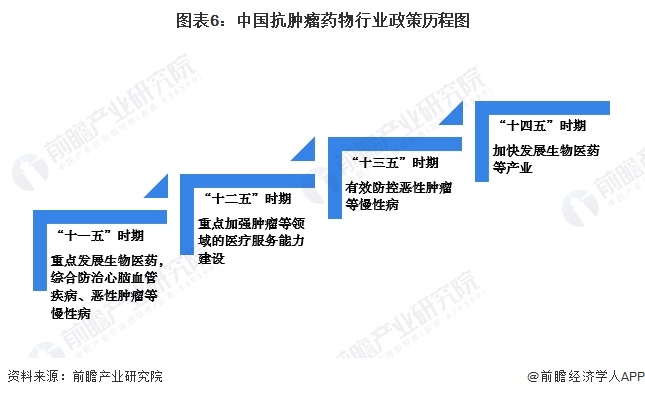

政策发展历程:当前重点是加快发展生物医药产业

在老龄化程度逐年提高的市场背景下,我国肿瘤患病人数逐年提高,对于抗肿瘤药物市场需求也越来越多。近年来,国家对抗肿瘤药政策经历了从“重点发展生物医药,综合防治恶性肿瘤等慢性病”到“重点加强肿瘤等领域的医疗服务能力建设”再到“加快发展生物医药等产业”的变化。

“十一五”时期,提出重点发展生物医药,综合防治心脑血管疾病、恶性肿瘤等慢性病;“十二五”时期,提出重点加强肿瘤等领域的医疗服务能力建设;“十三五”时期,提出有效防控恶性肿瘤等慢性病;到“十四五”时期,提出加快发展生物医药等产业。

行业发展现状

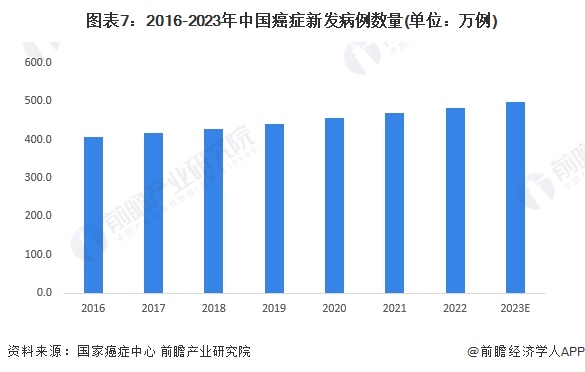

1、流行病学:癌症新发病例数量逐年增长

2016-2022年,中国癌症新发病例数呈现逐年增长趋势。2022年,中国癌症新发病例数达到了482.5万人,同比增长2.9%。初步估计,2023年中国癌症新发病例数超490万人。

2、用药格局:靶向药物已占据主要需求份额

从不同种类的抗肿瘤药物需求来看,2022年靶向药物已经占据主要需求份额,第二代小分子靶向药物已经占据超29%的销售额,第三代及第四代大分子靶向药物已经占据超36%销售额。

3、市场规模:中国抗肿瘤药物市场规模稳步增长

在中国市场,抗肿瘤药物市场销售近些年来一直呈现稳步增长趋势。据百济神州披露的数据,2022年中国医药市场规模达到了人民币2358亿元,年复合增长率达到13.5%。初步统计,2023年,中国抗肿瘤药物市场规模超2800亿元。

行业竞争格局

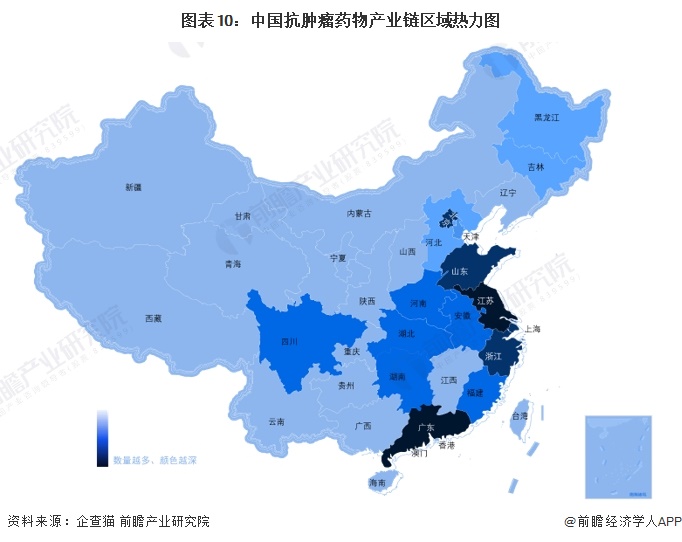

1、区域竞争:东部沿海区域产业链布局较完整

从抗肿瘤药物产业链企业区域分布情况来看,江苏和广东企业分布最多,北京、上海、山东和浙江等省市也有较多企业分布。东部沿海区域产业链企业最密集。

从代表性企业分布情况来看,上海、浙江和江苏的代表性企业分布最多。其中浙江和上海的产业链企业分布比较完整。

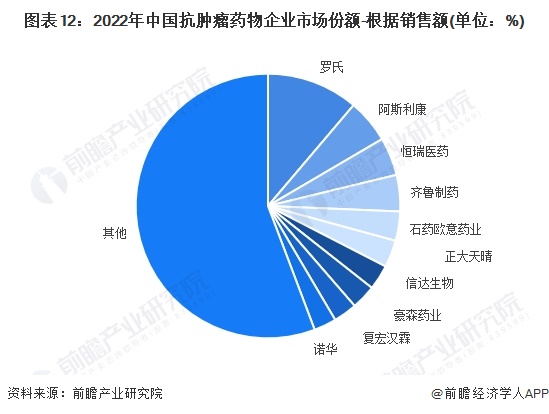

2、企业竞争:外企仍占据相当市场份额

从抗肿瘤药物行业企业市场份额占比情况来看,2022年,罗氏和阿斯利康两家大型跨国制药公司市场份额占比最高,占比分别为11.20%和5.35%;其次是恒瑞医药和齐鲁制药这两家本土企业,市场份额占比均在4%以上。市场份额占比前十的企业中,有罗氏、阿斯利康和诺华三家外国企业,我国抗肿瘤药物市场上,这些在全球范围内领先的药企仍占据了相当的市场份额。

我国抗肿瘤药物市场上有超400家厂商的产品在售,但市场集中度已经较高,2022年,CR3已超21%,CR5已超29%,CR10超44%。

行业发展前景及趋势预测

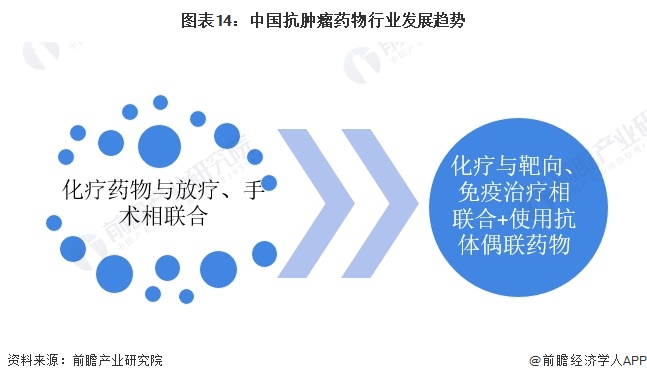

1、靶向、免疫治疗联合及抗体偶联药物成新趋势

为了发挥不同机制的抗肿瘤协同作用,联合治疗越来越成为趋势,在联合治疗中,过去是化疗与放疗、手术相联合,如今是化疗与靶向、免疫治疗相联合。

此外,抗体偶联药物也快速发展,未来发展潜力巨大。抗体偶联药物(ADC)由靶向肿瘤特异性抗原或肿瘤相关抗原的单克隆抗体与不同数目的小分子毒素通过连接子偶联组成。其兼具单抗药物的高靶向性以及细胞毒素在肿瘤组织中高活性的双重优点,可高效杀伤肿瘤细胞,较化疗药物副作用更低,较传统抗体类肿瘤药物具有更好的疗效。且具备与其他疗法联合的协同作用并可用于治疗单抗药物疗效不佳的大量潜在患者。

2、2029年市场规模或超5500亿元

随着医学技术的飞速发展和公众癌症预防意识的提高,癌症检出率也相应提高。老龄化及公众癌症预防意识提高推动抗肿瘤药物市场规模上涨。前瞻预计,到2029年,中国抗肿瘤药物行业市场规模有望达到5590亿元,2024-2029年复合增长率约19%。

更多本行业研究分析详见前瞻产业研究院《中国抗肿瘤药物行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务