预见2024:《2024年中国城市配送行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:顺丰同城(09699.HK)、美团(83690.HK)、华鹏飞(300350.SZ)、新宁物流(300013.SZ)、飞力达(300240.SZ)等

本文核心数据:城市配送市场规模,城市配送运力发展数据等

行业概况

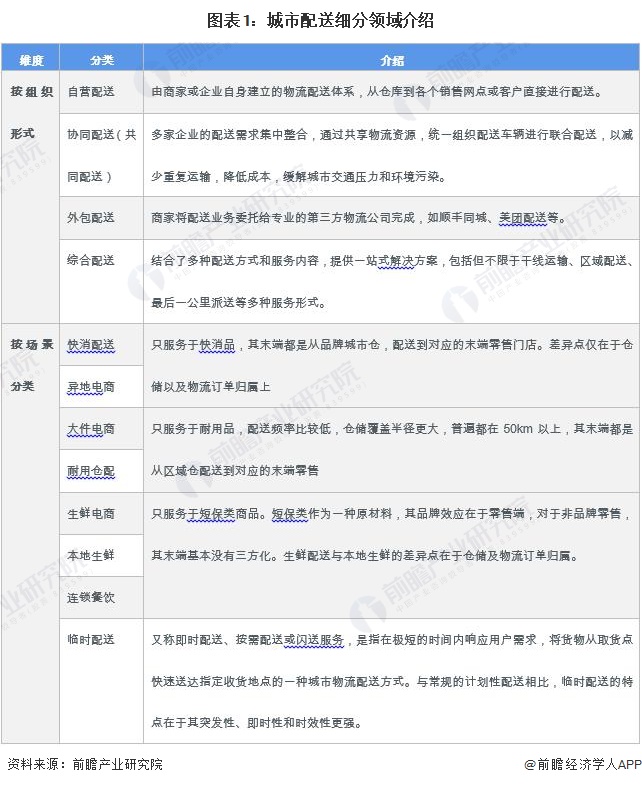

1、定义

城市配送是指在城市内部及其周边一定经济区域内,根据客户需求,对各类商品或货物进行集货、分拣、加工、包装、存储、装载和运输等一系列物流作业,并确保货物按照预定的时间、地点和要求送达指定接收点的活动。城市配送是现代物流体系中的重要环节,服务于商业流通、电子商务、餐饮、生鲜、快消品等多个行业,旨在提高城市内物品流动效率,满足终端消费者和企业用户快速响应的需求。

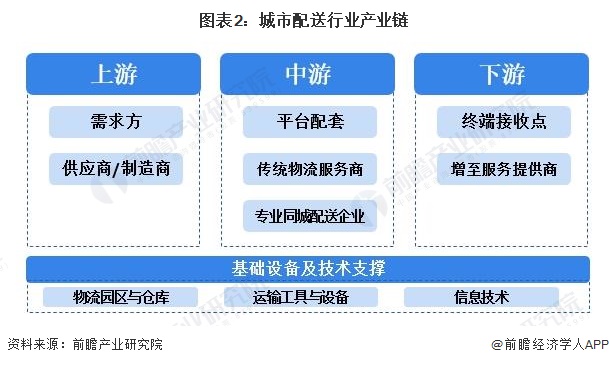

2、产业链剖析:产业链条长

城市配送产业链主要包括以下几个主要环节:

上游:需求方:包括但不限于实体零售商、电商平台、餐饮企业、生鲜超市、便利店、个人消费者等,他们产生商品或服务的配送需求;供应商/制造商:提供需要配送的商品或原材料,它们可能直接对接需求方或者通过分销商间接参与配送过程。

中游:平台配套:如电子商务平台、物流信息服务平台,提供订单处理、调度匹配和数据分析等功能支持;传统物流服务商:传统的快递公司、物流公司,拥有仓库、运输工具和人力资源,提供从仓储到配送的一系列物流服务;专业同城市配送送企业:比如专注于即时配送的外卖平台(如美团配送、饿了么蜂鸟配送)、快递最后一公里配送服务商、以及专门从事城市内部货物快速配送的跑腿服务公司等。

下游:终端接收点:包括各类实体店、住宅区、企事业单位、商业楼宇等最终收货地点;增值服务提供商:如包装材料供应商、装卸设备供应商、冷链物流服务商等,为城市配送过程中提供辅助性服务。

基础设施与技术支撑:物流园区与仓库:作为城市配送的重要节点,承担集散、暂存、分拣功能;运输工具与设备:包括各种型号的货车、电动自行车、摩托车,以及智能化的无人驾驶车辆等;信息技术:GPS定位、物联网、云计算、大数据分析等先进技术在城市配送中的应用,实现高效调度、路线优化、实时监控等功能。

行业发展历程:由粗放到精细

中国城市配送政策发展历程可以概括为以下几个阶段:

行业政策背景:冷链物流与运力管理“两手抓”

现阶段中国城市配送主要消费场景包括快消配送及生鲜配送两大类型,强相关政策主要集中在冷链物流、运力管理两方面,汇总分析内容得知,政策主要以鼓励类为主。

行业发展现状

1、整体经济下行,城市配送市场三年内迎来第二降

随着疫情爆发,居民消费习惯的转变,2021年我国城市配送市场规模达到了空前的14886亿元。原本预期2022年突破1.5万亿元大关,但实际情况是不增反降。社零总额以及市场货量的下降,2022年城市配送市场规模为14292亿元,同比下降3.9%。2023年进一步跌破14000亿元。显然之前吃到的红利,并没有维持市场的稳步增长。

2、快消配送细分市场缩水较大

从细分市场来看,快消配送市场规模4668亿元,占比33%;异地电商配送市场规模2843亿元,占比20%;快消配送和异地电商配送的占比合计达53%,已经超过了城市配送市场的半壁江山。而近年城市配送市场规模的大规模降幅,则主要体现在了快消配送市场。一方面是由于快消市场整体货量的减少,另一方面则主要体现在品牌商同城短途货量密度不足,从而转变为城际长途的统仓共配。

3、中国城市配送运力现状:以轻卡为主

从近10年的车辆保险数据及各大主机厂销售数据进行验证,2023年全国用于城市配送场景下车辆约1500万辆。其中,城市配送轻卡数量最多,占比54%;其次是交叉型商乘两用车,也就是我们所说的面包车,占比31%。轻卡和面包是城市配送市场中的运力主力军,二者加起来的占比已经达到了85%。剩下的15%则依次是,占比11%的微卡+依维柯车型(含van和小卡),和占比4%的城市配送中卡车型。这两年城市配送中卡车型略有增多,目前共59万辆。

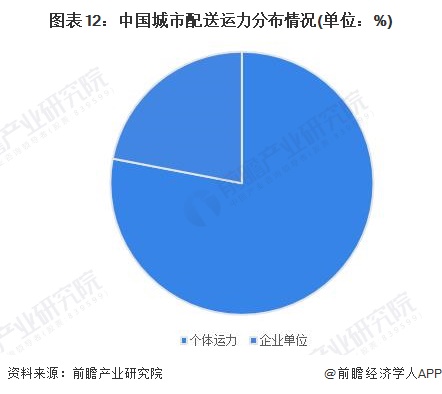

4、运力组织形式分散,个体占比高

从运力端来看,城市配送运力的分布表现极为分散,其中约78%为个体运力,以企业为单位注册的比例仅为22%,其中还不乏含运输的商流玩家。

另外,有组织的运力,在组织颗粒度上的分散性也较强,其中约一半运力属于5辆车以下的组织。因此,城市配送行业中有车的小企业非常多,整体的结果表现便是分散性极强。

行业竞争格局

1、区域竞争

城市配送离不开仓储支持,从仓储物流产业园的分布来分析城市配送区域发达程度可知,东南沿海地区物流产业园区分布较为广泛。分省份来看,江苏省已运营、总共建设的物流园区数量均为全国最多,其中,已运营的产业园数量达到165个,在建产业园区数量达到11个。山东其次,已运营产业园数量为137个,在建产业园区数量为27个。广东位居第三,已运营产业园数量为132个,在建产业园数量为27个。

2、企业竞争

从营业收入来看,我国城市配送行业竞争梯队可以分为三大梯队。第一梯队2023年前三季度营业收入在1000亿元以上,代表公司包括美团、顺丰控股、中通快递等。第二梯队营业收入在100亿元至1000亿元之间,代表公司包括怡亚通、圆通速递、传化智联、德邦股等。第三梯队营业收入在100亿元以下,代表公司包括飞力达、保税科技、宏川科技等。其中,第三梯队对应的公司数量最多。

行业发展前景及趋势预测

1、城市配送运力发展趋势

由于环保及能源效率需求的不断增加,以及不同服务对象及业务场景的多样化,未来中国城市配送运力在运力选择、运营模式、技术运用等方面有不同的侧重发展:

2、未来存在三大增量市场

新冠疫情触发了人们消费模式的转变,线上生鲜网购复苏,社区团购、预制菜、新式饮品成为热点流量,各大互联网巨头纷纷投资或亲自入局,给物流行业带来了“福音”。由于典型的短供应链属性,城配企业迎来巨大的战略机遇。

更多本行业研究分析详见前瞻产业研究院《中国城市配送行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务