【行业深度】洞察2024:中国遥感行业竞争格局及市场份额(附市场集中度、企业竞争力分析等)

行业主要上市公司:中国卫星(600118.SH)、航宇微(300053.SZ)、四维图新(002405.SZ)、中科星图(688568.SH)、航天宏图(688066.SH)等

本文核心数据:遥感行业市场竞争梯队;遥感行业市场排名;遥感行业市场集中度

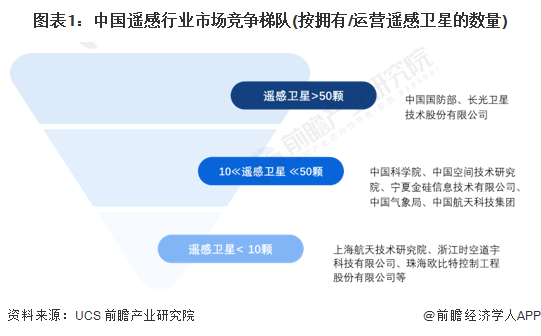

中国遥感行业市场竞争梯队

以拥有/运营遥感卫星的数量为划分依据,中国遥感行业可划分为三个竞争梯队。第一梯队包括中国国防部和长光卫星技术有限公司,拥有/运营遥感卫星的数量超过50颗;第二梯队机构拥有/运营遥感卫星的数量在10-50颗之间,包括中国科学院、中国航天科技集团等5家机构;第三梯队机构拥有/运营遥感卫星的数量不超过10颗,包括浙江时空道宇、珠海欧比特等。

注:UCS数据库当前最新数据更新至2023年5月1日,下同。

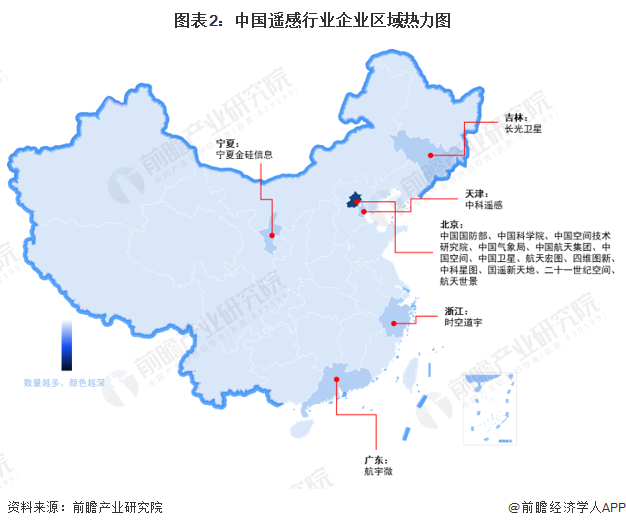

从区域分布来看,北京地区拥有行业第一梯队、第二梯队、第三梯队的机构,包括中国国防部、中国科学院、二十一世纪空间等;吉林地区的代表性企业为长光卫星,属于第一梯队的机构;宁夏地区的宁夏金硅信息属于第二梯队;第三梯队企业分布较为分散,分布在北京、广东、浙江、天津等地区。

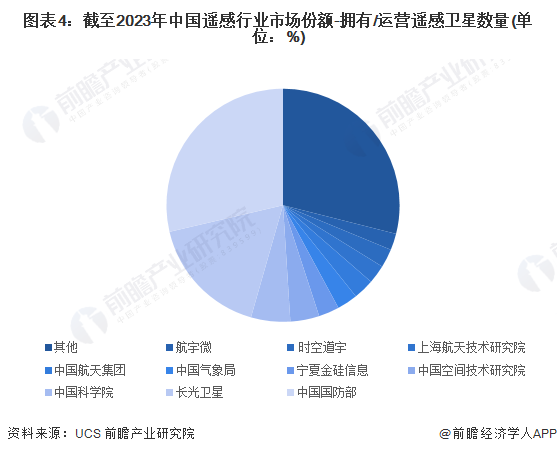

中国遥感行业市场排名

截至2023年5月1日,当前中国拥有/运营遥感卫星数量最多的机构是中国国防部,遥感卫星数量达到100颗;其次,长光卫星技术股份有限公司和中国科学院分别为第二和第三名,遥感卫星数量均超过15颗。

中国遥感行业市场份额

从市场份额来看,中国国防部拥有/运营遥感卫星数量占全国的比重高达28.65%,长光卫星和中国科学院的占比分别为16.91%和5.44%;前十名机构合计的市场份额达到71.06%。

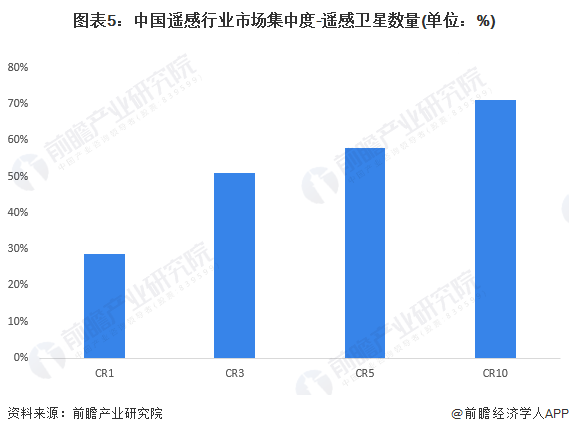

中国遥感行业市场集中度

根据各机构拥有/运营遥感卫星的数量计算,2023年中国遥感行业的市场集中度CR1为28.65%、CR3为51.00%、CR5为57.88%、CR10为71.06%。可以看出,中国遥感行业的市场集中水平较高。

中国遥感行业公司业务布局及竞争力分析

从参与的遥感卫星数量来看,在上市企业中,中国卫星和航宇微的参与数量分别为5颗和8颗;在非上市企业中,长光卫星、中国航天集团、时空道宇、航天世景、二十一世纪空间的参与数量分别为59颗、10颗、9颗、4颗、1颗。从业务布局来看,上市企业航宇微和非上市企业长光卫星的布局较为完善。

注:1、截至2024年4月9日,UCS数据库最新数据更新至2023年5月1日;

2、此处的遥感卫星数量包括建造、拥有/运营卫星数量的总和。

中国遥感行业竞争状态总结

从五力竞争模型角度分析,遥感行业上游是遥感卫星的制造、发射企业以及地面设备制造商,当前市场的参与者数量不多,且技术要求较高,中游环节向上游环节进行一体化布局的难度较大,导致上游的整体议价能力较强。行业下游是政府、军队、民用、商用等领域,对遥感需求较为稳定且未来有继续增长趋势,导致下游的议价能力一般。遥感行业与我国航天发展息息相关,在航天事业的强力支撑下,遥感行业发展迅速,暂未有替代品威胁。从潜在进入者的角度来看,由于行业的资金要求、技术要求较高,导致行业的进入和退出门槛较高,潜在进入者的威胁较小。从现有企业的角度来看,市场上的参与者不多,潜在进入者威胁较小,且头部企业的规模优势、技术优势明显,现有企业的竞争激烈程度一般。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国遥感行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国遥感行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务