2024年中国3D打印产业价值链分析 非金属类3D打印设备毛利率较高【组图】

行业主要上市公司:铂力特(688333);先临三维(600588);极光科技(871953);有研粉材(688456);杰普特(688025)等。

本文核心数据:3D打印行业产业链;3D打印行业成本分析

3D打印行业产业链

3D打印产业链上游主要包括3D打印设备核心零部件、软件系统和3D打印耗材的原料供应商;3D打印产业链中游包括3D打印材料制造商,3D打印设备制造商以及3D打印服务提供商;3D打印下游涵盖各应用领域,包括医疗健康、航空航天、建筑建材等。

3D打印行业成本结构分析

3D打印材料产品的成本由直接材料、人工、制造费用和运输费用构成,其中直接材料由金属粉末、高分子原材料等组成。根据3D打印行业龙头企业-华曙高科的成本数据可以看出,直接材料和制造费用占3D打印材料行业的成本比重最大,合计达70-80%,且占比较稳定。

3D打印设备的成本主要由材料成本、人工成本、制造费用构成,其中,材料成本包括生产所消耗的光学部件、电子及电气部件等;人工成本主要来自于相关人员工资、奖金等;制造费用主要为产品模具费用、生产厂房及设备的折旧费用、生产过程中耗用的电力成本和其他无法直接归集的材料等费用。从代表企业和行业整体的成本占比来看,材料成本占比最高,能够达到总成本的80%-90%左右,人工成本和制造费用较低,二者合计占总成本10%-20%左右。

注:铂力特成本结构为2023年数据,华曙高科成本结构为2022年数据。

3D打印服务的成本主要由设备成本、材料成本以及制造费用和人工成本构成。其中,设备采购的成本最高,主要为3D打印机,基于其技术复杂性,其价格一般较高,尤其是工业级3D打印机,因此设备采购的成本占比最大,其次主要为3D打印材料采购成本。

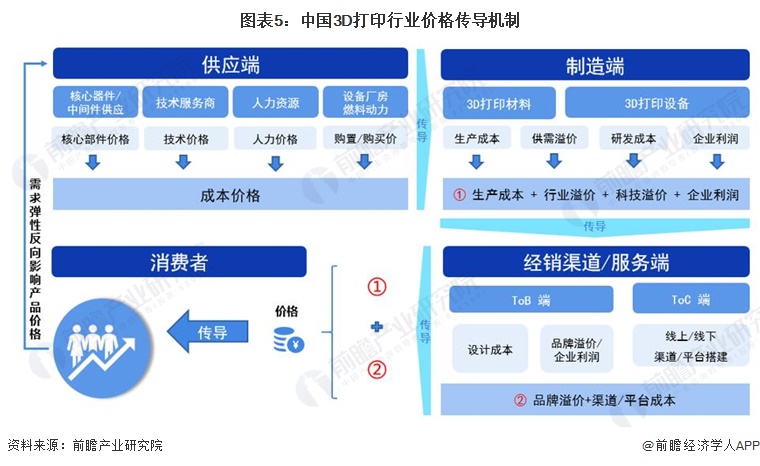

3D打印价格传导机制分析

3D打印市场价格由行业供应端、制造端、经销渠道/服务端的增值溢价及消费需求弹性共同作用而成、并逐级传导。供应端的成本价格包括核心部件价格、技术价格、人力价格和设备厂房、燃料动力的购置/购买价等,传导至制造端成为生产成本,制造端综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至经销渠道或服务端;经销渠道及服务端综合制造端价格及品牌溢价、渠道成本、平台搭建成本,形成了最终价格传导至消费者,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响3D打印市场的定价。

非金属类3D打印设备毛利率较高

根据3D打印各产业链环节的毛利率情况可知,上游核心零部件/器件的毛利波动区间较大,在15%-60%之间,因各部件的重要程度而有所区别;3D打印材料的毛利率水平最低,在3%-15%之间;3D打印服务的毛利率水平最高,在30%-60%之间;3D打印设备的毛利率水平在15%-30%之间,其中,非金属3D打印机的毛利率水平区间更高,在25%-30%之间。

更多本行业研究分析详见前瞻产业研究院《中国3D打印行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务