【最全】2024年风电场行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

行业主要上市公司:华润电力(00836.HK)、三峡能源(600906.SH)、中国电建(601669.SH)、建投能源(000600.SZ)、深圳能源(000027.SZ)、节能风电(601016.SH)、国投电力(600886.SH)等

本文核心数据:风电场行业上市公司业务布局;风电场行业上市公司业绩对比

风电场行业上市公司汇总

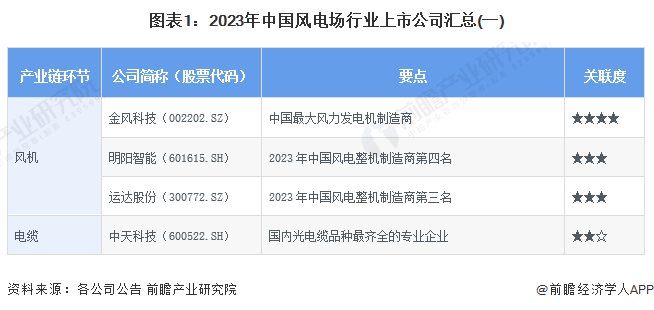

风电场产业链上游可分为风机、电缆、塔筒三个部分,各部分的代表性上市企业包括金风科技(002202.SZ)、中天科技(600522.SH)、天顺风能(002531.SZ)等;产业链中游是风电场的建设和运营环节,代表性上市企业包括华润电力(00836.HK)、三峡能源(600905.SH)、中国电建(601669.SH)、建投能源(000600.SZ)、深圳能源(000027.SZ)等。

注:关联度最高为★★★★★,☆为半星。

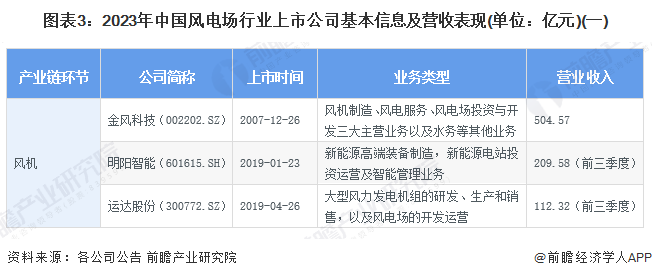

从业绩表现来看,在风电场产业链上游,金风科技、中天科技、明阳智能、运达股份的营业收入水平较高,2023年营业收入均在100亿元以上;在产业链中游,华润电力、中国电建2023年的营业收入达到1000亿元或以上水平。

注:数据统计截至2024年4月8日。

从区域布局来看,风电场行业的上市企业多分布在北京、江苏、广东地区,其中广东地区分布有上游和中游环节的企业,包括明阳智能、华润电力等。此外,行业还有部分上市企业分布在新疆、河北、山东、上海、浙江、湖北地区。

风电场行业上市公司基本信息对比

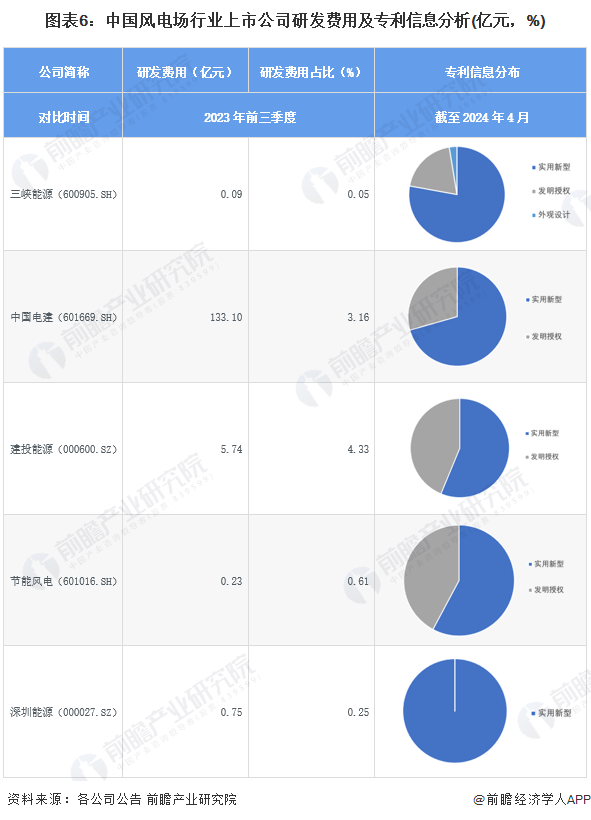

从风电场行业的上市企业已有的公开信息分析,中国电建的研发投入水平较高,2023年前三季度的研发费用超过100亿元,占营业收入的比重达到3.16%;而三峡能源、节能风电、深圳能源在同期的研发费用及占比均未超过1亿元和1%。在专利方面,可以看出风电场行业的上市企业获得授权的专利多属于实用新型和发明授权。

注:此处仅列举公布已授权专利信息的企业。

风电场行业上市公司业务布局对比

从区域布局来看,华润电力、三峡能源、中国电建的风电业务分布较为广泛,中国电建、深圳能源、国投电力则是有部分风电项目分布在海外地区。从业务发展情况来看,下表中所有上市企业的风电场数量均在20个以上,均位列全国前二十名。其中,华润电力、三峡能源、中国电建的风电场数量均在100个以上,均位列全国前十名,占全国风电场的比重均超过2%。

注:截至2024年4月,2023年全国风电场统计情况尚未披露,此处风电场信息为2022年数据。

风电场行业上市公司业务业绩对比

在风电场行业的上市企业中,优胜风电场数量最多的企业是华润电力,达到72个,占公司总风电场数量的比重达到34.62%,这一比例也是上市企业中的最高水平。此外,优胜风电场数量比例超过20%的企业还有建投能源、节能风电、深圳能源、协合新能源。

注:1、截至2024年4月,2023年风电场信息暂未披露,此处信息为2022年数据;

2、企业排名的依据为各自拥有的风电场数量。

从盈利能力来看,华润电力、中国电建2023年的净利润水平较高,基本达到100亿元,但净利润水平相对较低;而三峡能源、节能风电、协合新能源的净利润水平均超过20%。从风电累计装机容量来看,超过10000MW的风电场上市企业有华润电力和三峡能源,超过5000MW的企业还包括中国电建、建投能源、节能风电。

风电场行业上市公司业务规划对比

风电场是将风能转换成电能并输入电网的场所,其发展规模与企业风电项目的发展规划直接相关。从企业的发展规划来看,华润电力、协合新能源未来有待发展的风电项目装机容量均超过5000MW,节能风电、三峡能源、中国电建有待发展的风电项目装机容量均超过1000MW。

更多本行业研究分析详见前瞻产业研究院《中国风电场建设市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务