预见2024:《2024年中国航空装备行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:中国商飞(600615)、航发动力(600893)、中航西飞(000768)、中航沈飞(600760)、中直股份(600038)、洪都航空(600316)、中航重机(600765)、日发精机(002520)

本文核心数据:中国航空装备行业发展现状、中国航空装备行业竞争格局

行业概况

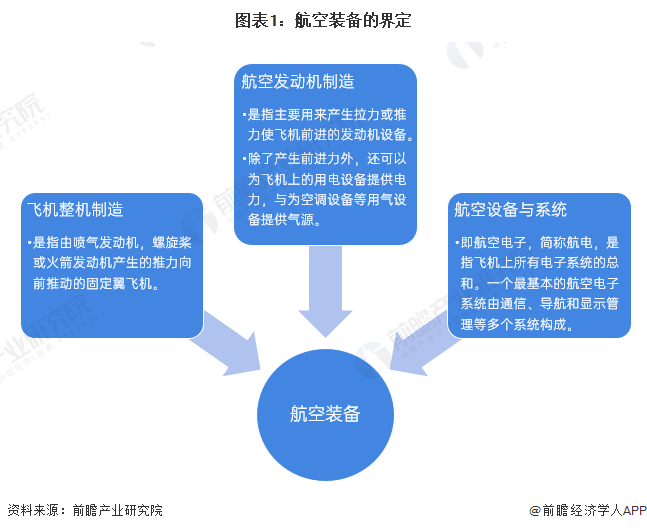

1、定义

航空装备是指各类型航天器及其重大装备的总成。航空装备行业的发展对我国现代化交通体系建设、国家主权的维护、国内制造业产业链的整体构建等方面具有重要意义。

根据2016年国务院发布的“《中国制造2025》解读之:推动航空装备发展”,航空装备主要包括飞机、航空发动机及航空设备与系统三大部分。不同组成部分的详细定义如下:

2、产业链剖析:产业链覆盖范围庞大

航空装备的关键原材料有金属材料和复合材料两大类,包括钛合金、航空钢材、陶瓷基等特殊材料。中国航空材料行业的整体技术距离国际先进水平尚有一定的差距,部分高端产品仍需进口。但是近年来,中国部分航空材料企业加大了研发投入,技术创新能力不断增强,产品技术水平有所提高。中国部分航空材料技术已达到国际先进水平,其中部分产品开始出口海外市场。

航空装备制造是航空装备产业链的关键环节,主要为航空部件制造和航空装备整机。其中航空部件制造可分为机体、发动机及机载设备三大部分。机体是航空装备结构的主要构成,发动机是航空装备的动力来源,机载设备是指对航空装备飞行中的各种信息、指令和操纵进行测量、处理、传递、显示和控制的设备。航空装备的细分市场大致为军用航空装备以及民用航空装备两大类。

行业发展历程:处于行业发展的黄金时期

从发展历程来看,我国早在1911年就开始涉猎飞机制造领域,仅比1903年莱克兄弟晚了8年,我国航空先驱冯如先生更是在1909年就在美国驾驶冯如1号成功试飞,所以在航空领域开始阶段,我国并没有比国际晚太多。但是受制于当时国内的政治经济环境,建国之前中国的航空装备制造发展存在着“积贫积弱”的发展特点。建国后,随着国内政局稳定和国家的大力支持,我国的航空事业才开始有起色。

进入新世纪后,随着中国“世界工厂”地位的逐步确立,中国在制造业领域长期的技术积累,中国航空产业逐步进入发展黄金时期。尤其是在国产C919成功试飞后,中国航空装备制造真正开始走向国际尖端领域。

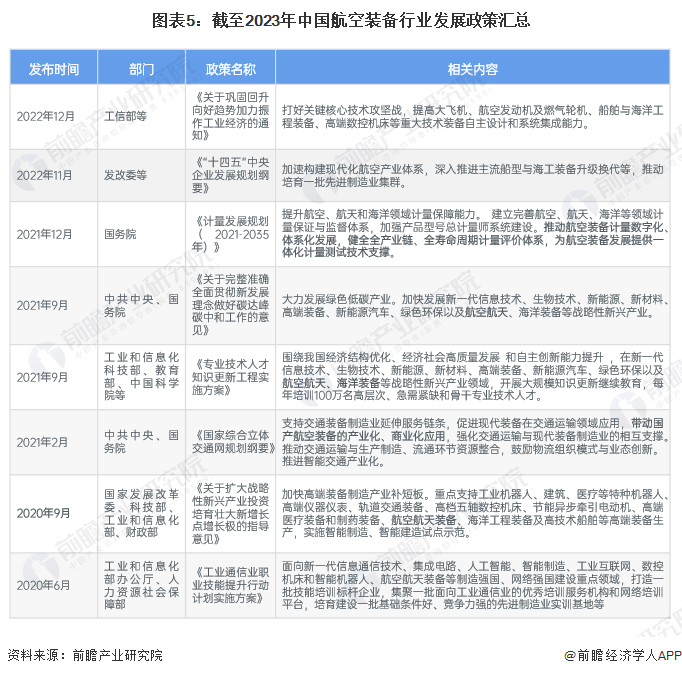

行业政策背景:国家战略重点支持行业发展

航空装备作为代表国家先进技术的高端装备,近些年来,国家陆续出台各项产业政策,引导国产航空装备发往产业化、商业化、高端化发展,努力推进航空装备行业人才培养计划,为航空装备行业的发展提供了良好的环境。

行业发展现状

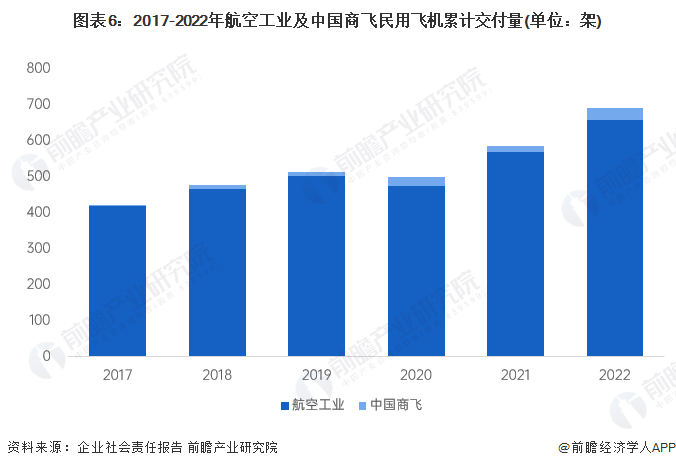

1、民用领域:民用航空机队规模不断增大

对于民用飞机来说,我国国内的一级民用飞机制造商只有航空工业集团和中国商飞两家。根据两家企业的社会责任报告,近年来我国民用飞机的交付量在不断上升,2022年,中国商飞交付了34架ARJ21,航空工业交付民用飞机659架。

在我国客、货、邮航空运输市场需求不断增加的背景下,民航运力的投入不断加大,民航机队存量、增量均呈持续提升态势。根据《2022年民航行业发展统计公报》统计数据,我国民航机队规模呈现持续增长的趋势,运输机队规模从2006年的998架增长至2022年的4165架,复合增长率达到9.34%。

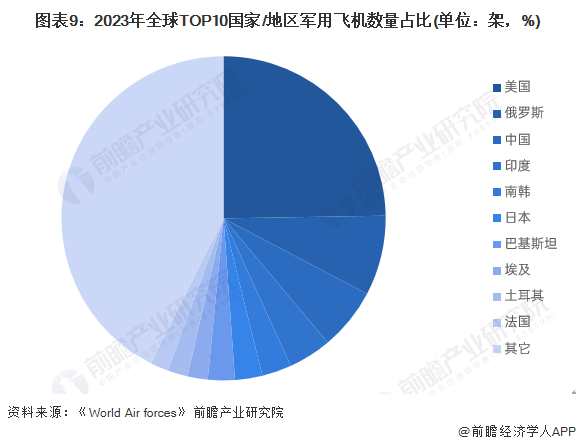

2、军用领域:中美空军装备差距较大

我国军用航空国产化道路历经引进、测仿、改进、创新四个过程,经过60余年发展,已具备战斗机、运输机、武装直升机/运输直升机、教练机等多机种系列飞机的研制能力。从我国空军的机队规模来看,近年来我国军用飞机数量在不断增加。《world air forces 2024》数据显示,2023年,我国空军机队规模达到3304架。

但与美俄等军事大国相比,我国的军用飞机总量仍有较大差距。截至2023年,美国军机总量占全球的25%,其次是俄罗斯占比8%、中国占比6%。

3、航空发动机:商用市场寡头竞争明显

目前世界商用航空发动机市场主要被欧美少数几家公司垄断。根据《Commercial Engines 2023》的数据,2022年7月1日-2023年6月30日,全球总共交付2376台商用航空发动机,市场主要是被CFM、P&W、GE和RR四家企业占据,其中CFM商用发动机交付量占比高达57%。

注:上述时间口径为2022年7月1日-2023年6月30日。

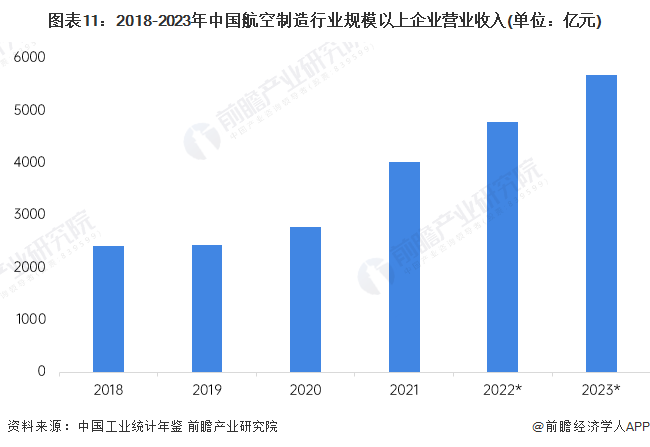

4、市场规模:规上企业营收超过五千亿

2018年以来中国航空制造业规模以上企业营收总额呈现上升趋势,2021年达到4024亿元,较2020年增长约44.6%。初步测算2023年中国航空制造行业规模以上企业营业收入超过5000亿元。

注:截至2024年3月,2022-2023年数据暂未发布,上述为初步测算数据,届时以官方数据为准。

行业竞争格局

1、区域竞争格局:航空装备产业集聚已初步形成

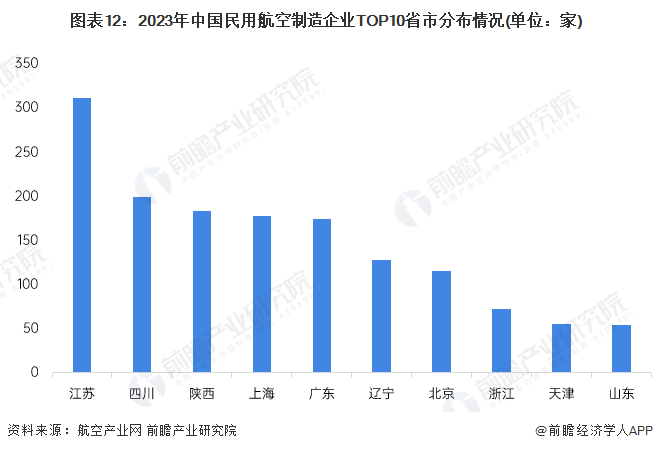

我国航空装备制造业已经初步显现集聚特征,聚群化分布、区域分工日趋显现。目前已基本形成六大聚集区,包括环渤海、长三角、珠三角、中部地区、西部地区和东北地区,逐渐形成以长三角及中部的西安为核心,以珠三角、东北地区为两翼,以北京、天津、四川等研发、制造为支撑的航空产业格局。

从我国民用航空制造企业的区域分布情况来看,目前,我国航空制造业竞争者主要分布在江苏、四川、陕西、上海等地,其中江苏企业数量最多。

2、企业竞争格局:以国有大型集团企业为主导

依托于航空装备制造行业的自然垄断行业特质,我国航空装备产业主要由航空领域的国有大型企业集团主导,历经数次战略性和专业化重组,形成中国航空工业集团、中国航发、中国商飞以及中外合资企业为主,众多原材料和零部件配套供应商为辅的企业格局。

行业发展前景趋势

1、发展趋势

随着信息技术的发展,航空装备的形态和应用方式正在发生革命性的变化。航空装备之间的信息联系日益紧密,而且与地面装备的协同能力也在不断增强,航空装备体系化、敏捷化、智能化的趋势变得越来越明显。

2、前景展望

随着国产技术的快速突破,国产替代市场潜力将被进一步释放,预计到2029年中国航空制造行业规模以上企业营业收入超过1.2万亿元,2024-2029年复合增速达到13%。

更多本行业研究分析详见前瞻产业研究院《中国航空装备行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务