2024年中美降压药需求情况对比 临床用药习惯导致用药格局存在较大差异【组图】

行业主要上市公司:华海药业(600521);福元医药(601089);国药现代(600420);信立泰(002294);华润双鹤(600062);昂利康(002940);立方制药(003020);花园生物(300401)等

本文核心数据:中国降压药市场规模;美国降压药市场规模;中国各大类降压药市场份额占比;美国各大类降压药市场份额占比

中国降压药需求情况分析

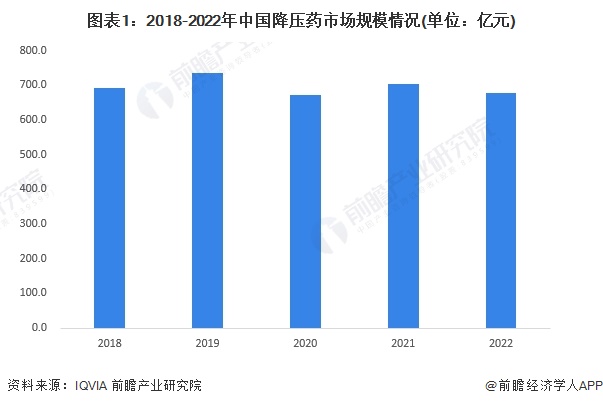

——集采落地导致中国降压药市场承压

从降压药需求总规模来看,2014-2018年,我国降压药市场规模保持两位数增长。随着集采落地执行,我国降压药市场承压,根据IQVIA数据,2019年我国降压药市场规模达到峰值,为737亿元,但增速下降至7%以下,随后几年我国降压药市场规模呈波动状态。2022年,我国降压药市场规模为677.2亿元,同比下降4%左右。

——钙离子拮抗剂占比最高

从各类降压药需求情况来看,2022年,我国钙离子拮抗剂(CCB)销售额占比最高,超40%;其次是单片复方制剂和血管紧张素受体拮抗剂(ARB),分别占比约18%和14%。

美国降压药需求情况分析

——降压药市场规模有所下降

美国降压药使用体系成熟并且仿制药的竞争较为充分,整体来看其市场规模趋于稳定。2021年、2022年,由于部分产品新增仿制药获批,产品销售单价下滑,导致市场规模有所下降。2022年,美国降压药市场规模为45.7亿美元,同比下降12.5%。

——β受体阻滞剂和利尿剂占比最高

从各类降压药需求情况来看,2022年,美国β受体阻滞剂和利尿剂销售额占比最高,分别约为27%和23%,其次是钙离子拮抗剂(CCB),占比约为18%。

临床用药习惯导致中美用药格局差异

可以看出,中美降压药用药格局存在明显差异,在中国钙离子拮抗剂(CCB)占据主要地位,在美国β受体阻滞剂和利尿剂共同占据主要市场份额。

从官方用药指南来看,我国和美国在临床诊疗中使用的高血压指南分别为《中国高血压防治指南》和《2017ACC/AHA成人高血压预防、检测、评估和处理指南》,对高血压患者的判定和用药提出标准和临床指导。两者的主要区别体现为,美国的高血压诊断界值更低且美国2017年的指南将β受体阻滞剂作为次选药物。其他方面并无明显差异。

更多本行业研究分析详见前瞻产业研究院《中国抗高血压用药行业发展状况调研与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务