预见2024:《2024年中国心脏起搏器行业全景图谱》(附市场规模、竞争格局和发展前景等)

本文核心数据:产业链;发展历程;竞争格局;发展现状

行业发展概况

——定义

心脏起搏器是一种植入于人体的电子治疗仪器,心脏起搏器由脉冲发生器、电极导线、微型电极三部分构成。心脏起搏器通过脉冲发生器发放由电池提供能量的电脉冲,通过导线电极的传导,刺激电极所接触的心肌,使心脏激动和收缩,从而达到治疗由于某些心律失常所致的心脏功能障碍的目的。心脏起搏器主要适应症包括心脏功能不全、有窦房结功能障碍或房室阻滞、房颤患者、心脏停搏和因其他情况必须长期采用具有减慢心率作用的药物治疗的患者。

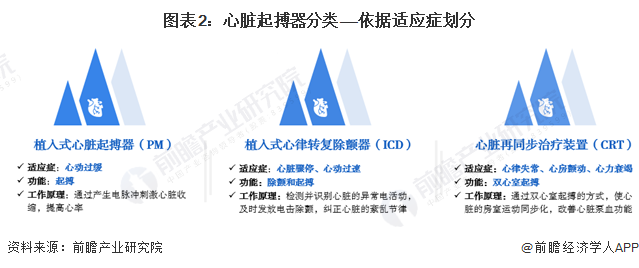

依据适应症不同,心脏起搏器可划分为植入式心脏起搏器(PM)、植入式心律转复除颤器(ICD)、心脏再同步治疗装置(CRT)三大类。根据患者的心力衰竭状态,可使用两种类型的设备:心脏再同步治疗起搏器(CRT-P)和心脏再同步治疗除颤器(CRT-D)。

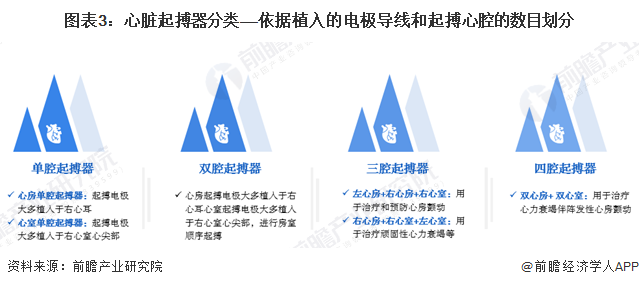

根据起搏器所植入的电极导线和所起搏心腔的数目,可将心脏起搏器分为单腔、双腔、三腔及四腔起搏器。单腔起搏器分为心房单腔起搏器和心室单腔起搏器,心房单腔起搏器的起搏电极大多植入于右心耳,心室单腔起搏器的起搏电极大多植入于右心室心尖部;双腔起搏器的心房起搏电极大多植入于右心耳,心室起搏电极大多植入于右心室心尖部;根据植入部位,三腔起搏器可分为左心房+右心房+右心室的三腔起搏、右心房+右心室+左心室的三腔起搏(心脏再同步起搏);四腔起搏器为双心房+双心室的起搏,用于治疗心力衰竭伴阵发性心房颤动。

——产业链剖析

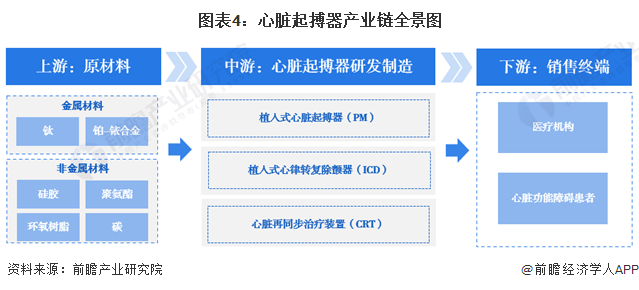

心脏起搏器产业链由上游原材料、中游心脏起搏器研发制造、下游销售渠道及应用终端三大板块构成。上游原材料主要包括金属材料及非金属材料,具体来看,主要包括封装脉冲发生器的钛金属外壳、电极导线包覆的绝缘材料硅胶、聚氨酯、环氧树脂等,以及电极材料碳、铂-铱合金等;中游主要包括植入式心脏起搏器(PM)、植入式心律转复除颤器(ICD)、心脏再同步治疗装置(CRT)的研发制造;下游主要包括各类医疗机构及心脏功能障碍患者。

目前,国外心脏起搏器制造企业主要有波士顿科学、百多力、美敦力、圣犹达、雅培等,其中,圣犹达已被雅培收购;国内心脏起搏器制造企业主要有乐普医疗、先健科技、创领心律,其中,创领心律为微创医疗控股。

行业发展历程

从全球心脏起搏器发展历程来看,植入式心脏起搏器发展分为三个阶段:技术萌芽期、快速增长期以及稳定成熟期。植入式心脏起器起源于20世纪60年代左右,从20世纪90年代开始,植入式心脏起器逐渐进入快速增长期;1997年以后,植入式心脏起搏器技术日趋完善,植入式心脏除颤器技术在经历了快进增长期之后,在临床上的功效和引用也已经处于成熟阶段。

行业政策背景

——政策历程:已进入集采时代

我国积极推动高值耗材集中带量采购,2016年10月,《医药工业发展规划指南》明确提出,规范和推进高值医用耗材阳光采购;2018年3月,明确提出要实行高值医用耗材分类集中采购,逐步推行高值医用耗材购销“两票制”;2019年7月,《治理高值医用耗材改革方案》发布,提出“按照带量采购、量价挂钩、促进市场竞争等原则探索高值医用耗材分类集中采购”,正式拉开高值医用耗材集中带量采购改革序幕;2019年8月,江苏省展开国内首次心脏起搏器集采,正式拉开心脏起搏器集中带量采购序幕,随后,云南、安徽、青海、山东等多地均纷纷开展心脏起搏器集采,我国心脏起搏器行业正式进入集采时代。

——政策类型:发展与规范并重

心脏起搏器政策主要涵盖发展政策、规范政策、集采政策、医保政策等四大类型方向。在发展政策层面,国家及地方政策出台多项发展政策,明确重点开发心脏起搏器等高端植介入医疗器械,推动国产医疗器械的进口替代步伐;在规范政策层面,国家积极推动医疗器械唯一标识系统建设,加强医疗器械全生命周期管理,心脏起搏器被列入第一批实施医疗器械唯一标识的产品目录;在集采政策层面,我国心脏起搏器集采主要采用“联盟采购+省级采购”的集采模式,随着地方联盟集采数量、次数逐渐增多,我国心脏起搏器已进入全新的集采时代;在医保政策层面,与冠脉支架等医疗器械按比例报销的方式不同,我国心脏起搏器使用最高支付限额模式,超过最高限额部分由患者自付,而心脏起搏器价格高昂,患者医疗负担仍然较重。

行业发展现状

——注册情况:产品注册量呈周期性变化

截至2024年1月,国家药品监督管理局共颁发361张心脏起搏器产品注册证。从注册趋势来看,心脏起搏器注册呈现周期性特征,注册周期主要为4-6年。2010年以来,心脏起搏器产品获批数量波动变化:2010-2015年,心脏起搏器产品获批数量整体上升,2015年达42张;2016-2018年,心脏起搏器产品获批数量显著下降,2018年下降至6张,为历史最低值;随后,数量快速上升,2021年注册证数量达65张,为历史峰值;随后进入下降阶段,2023年注册证数量仅为16张。

——市场规模:市场规模持续增长

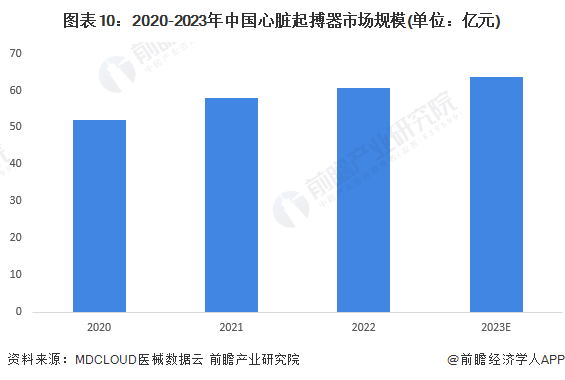

起搏器主要用于心律失常所致的心动过缓患者,心律失常患者人数已超一千多万,且随着老龄化加剧,发病率呈逐年上升趋势,预计每年将新增50-60万的患者,带动心脏起搏器市场需求增长。第25届全国介入心脏病学论坛发布数据显示,2021年中国心脏起搏器临床应用植入量达11.6万台(含大陆医和军队医院)。随着国内居民收入稳步增长、各个省市医保报销比例持续提升,市场规模将进一步扩大。MDCLOUD医械数据云数据显示,2023年中国心脏起搏器市场规模约达63.6亿元。

行业竞争格局

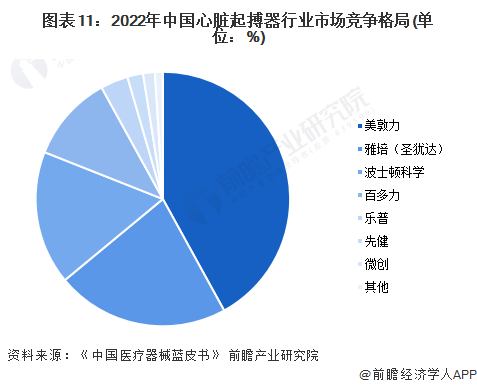

——市场份额:进口品牌占据国内市场主要份额

心脏起搏器行业技术门槛高,目前国内市场仍然是由外企主导,国产起搏器处于发展的初级阶段,现在国产植入式心脏起搏器只有乐普医电(控股秦明医学)、先健科技和微创医疗(控股创领心律管理)三家企业获得国家药品监督管理局的上市批准,市场占有率较低。未来随着国家集采政策逐渐落地、医疗器械国产化替代的推进以及本土企业自主研发能力不断提高,国产品牌起搏器的市场占有率将逐步提高。

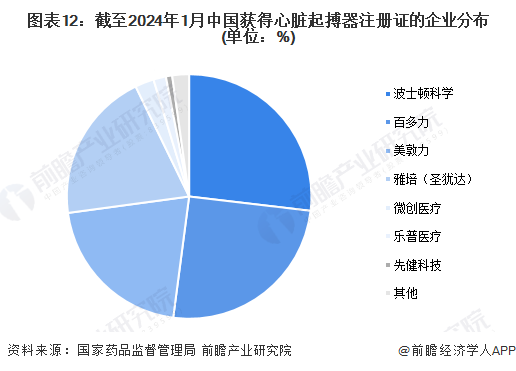

——注册情况:四家进口品牌注册量遥遥领先

从注册情况来看,截至2024年1月,国家药品监督管理局共颁发361张心脏起搏器产品注册证,其中,波士顿科学、百多力、雅培、美敦力心脏起搏器产品注册证数量分别为97张、91张、75张、72张,遥遥领先于其他企业。

行业发展前景及趋势预测

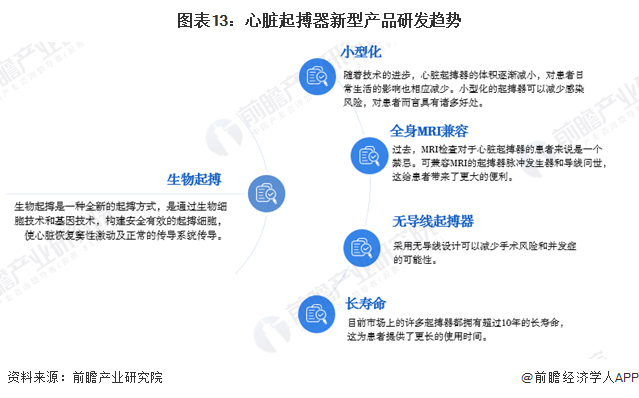

——发展趋势:新型起搏器研究持续深化

心脏起搏器是目前治疗心跳过缓的最有效手段之一。目前新型起搏器的研究可以分为两种:第一种是对传统起搏器的改进,如研究新型电源和材料,延长起搏器使用年限,研究无导线起搏器和微型起搏器。第二种是研究心脏的生物起搏。

——注册趋势:未来2-3年将再次迎来注册高峰

当前,心脏起搏器行业正处于注册低谷,随着心脏起搏器产品注册周期推演,2024-2026年,我国将共计有132张心脏起搏器产品注册证到期,同时,我国心脏起搏器将再次迎来注册高峰期。

——发展前景:心脏起搏器需求前景巨大

心血管疾病是全球范围内的主要疾病之一,而心脏起搏器是治疗心律失常等心血管疾病的重要手段。随着人口老龄化、心血管疾病发病率的不断上升以及居民健康关注度的持续提升,心脏起搏器的需求将进一步增加。而技术的不断进步同时将促进心脏起搏器市场规模稳步增长,2029年我国心脏起搏器市场规模约超80亿元。

更多本行业研究分析详见前瞻产业研究院《中国医疗器械行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务