【干货】骨科植入医疗器械行业产业链全景梳理及区域热力图

本文核心数据:产业链、区域热力地图、业务情况

1、骨科植入医疗器械产业链全景梳理

骨科植入医疗器械产业上游为医用材料,主要包括金属材料、无机非金属材料以及高分子材料等;产业中游为骨科植入医疗器械的生产制造,具体包括创伤类、脊柱类、关节类、运动医学类、其他类等产品;下游为经销商及各类医疗机构,医疗机构主要为各类骨科医院及诊所。

目前,我国骨科植入医疗器械上游企业主要为宝钛集团、赛特思迈、纳通医疗、国瓷股份、三鑫医疗、天力士等;中游主要有威高骨科、大博医疗、凯利泰、正天医疗、春立医疗、爱康医疗、三友医疗等;下游主要为国科恒泰等医疗器械经销商以及各类骨科医院等。

2、骨科植入医疗器械产业链区域热力地图

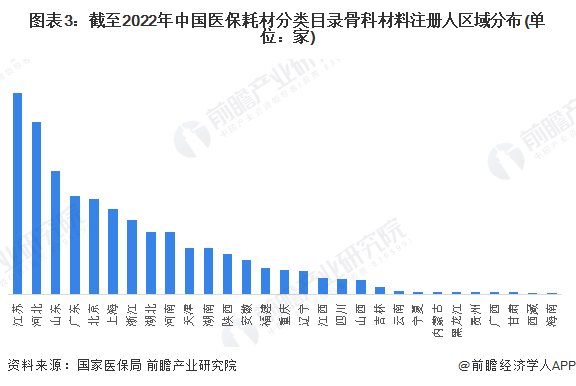

从注册企业分布情况来看,目前,我国骨科植入医疗器械企业主要集中在江苏、河北、山东等地。根据国家医保局信息显示,我国进入医保耗材分类目录的骨科材料注册人共计1057家,其中分布在江苏省的注册人为164家,全国排名第一;其后,河北省和山东省分别以141家和101家位居第二第三。

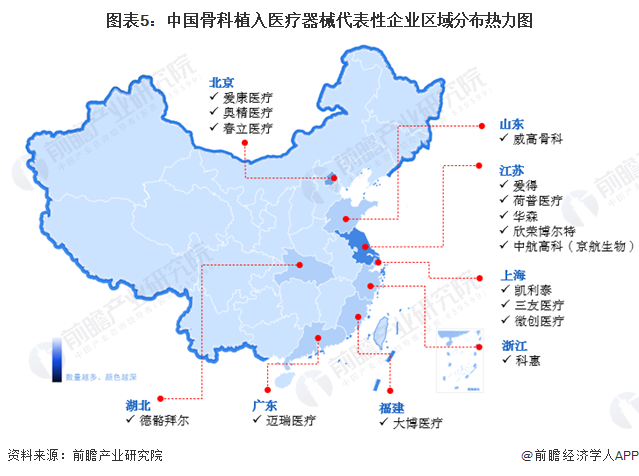

从代表性企业分布来看,江苏、北京、上海等地代表性企业较多。爱得、荷普医疗、华森医疗、欣荣博尔特、中航高科(京航生物)等骨科植入医疗器械代表性企业均在江苏聚集;北京代表性企业主要有爱康医疗、奥精医疗、春立医疗等;上海代表性企业主要有凯利泰、三友医疗、微创医疗等。

3、骨科植入医疗器械上市企业布局情况

从我国骨科植入医疗器械行业上市企业的业务布局情况来看,我国骨科植入医疗器械上市企业业务主要聚焦于国内市场,产品主要以脊柱类、创伤类等骨科植入医疗器械为主。2022年,威高骨科骨科植入医疗器械业务收入达17.49亿元,领先于其他上市企业。

4、骨科植入医疗器械上市企业业务规划

从我国骨科植入医疗器械行业上市企业的业务规划看,未来,企业将围绕市场扩张、加强研发、多元化等维度加强骨科植入医疗器械业务布局。

更多本行业研究分析详见前瞻产业研究院《中国骨科植入医疗器械行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务