预见2024:《2024年中国聚甲醛行业全景图谱》(附市场规模、竞争格局和发展前景等)

本文核心数据:产业链;发展历程;竞争格局;发展现状

行业发展概况

——定义

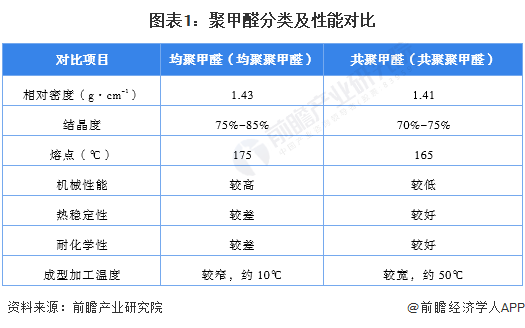

聚甲醛是一种热塑性树脂,也是一种重要的工程塑料。其分子主链中含有(-CH2O-)链节,可分为均聚甲醛与共聚甲醛。均聚甲醛(均聚聚甲醛)是三聚甲醛或甲醛的均聚体,而共聚甲醛(共聚聚甲醛)则是三聚甲醛与少量戊环的共聚体。

——产业链剖析

聚甲醛产业链上游包含原材料市场与生产设备市场,聚甲醛的生产主要是以甲醇为起始原料,先氧化生成甲醛,甲醛经过精制后,通过不同聚合反应得到。所以,聚甲醛原材料主要为甲醇(进一步制备甲醛、三聚甲醛)等,生产设备主要包含精馏系统、夹套系统、水洗罐等,具体设备为精馏塔、冷凝器、离心泵等;聚甲醛产业链中游主要为共聚甲醛及均聚甲醛的生产;聚甲醛产业链下游主要为汽车工业、机械工业、电气电子、仪器仪表、消费品等。

甲醇生产和销售代表性企业主要有宝丰能源、中天合创、延长中煤、内蒙古荣信、广西华谊、浦城清洁能源、延安能源、神华榆林等。从聚甲醛生产企业来看,国际市场上,除杜邦全部生产均聚甲醛,日本旭化成部分生产均聚甲醛外,国内外其他供应商的产品基本都为共聚甲醛;国内市场上,生产聚甲醛的企业主要有云天化、国能宁煤、宝泰菱、开封龙宇、唐山中浩、兖矿鲁化、旭化成聚甲醛(张家港)等;停产的企业有上海蓝星、天津渤海化工、中海油天野等;在建设聚甲醛产能的企业有新疆心连心、鹤壁龙宇、新疆望京龙、内蒙古久泰、新疆云聚天、新疆国华、新疆新业能源化工等。

行业发展历程

我国聚甲醛行业发展与20世纪50年代末,国内开始研发聚甲醛,但由于技术、原材料等方面的限制,国内的生产力一直处于较低水平,在2000年以前,国内的仅有2套千吨级聚甲醛生产装置。2001年,国内云天化公司从波兰引进全国第一套万吨级生产装置,填补国内万吨级聚甲醛的空白,自此,国内有关聚甲醛生产企业积极布局产能。2016年开始,国内聚甲醛生产企业针对国外企业的倾销行为积极申诉,我国聚甲醛行业进入调整期。

行业政策背景

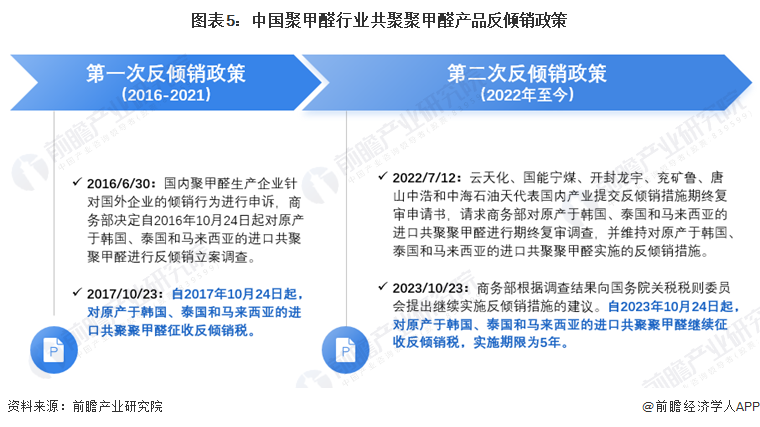

近年来,国家通过出台一系列政策扶持我国聚甲醛行业的发展,通过反倾销政策为国内聚甲醛企业保驾护航。2016年以来,国内聚甲醛生产企业针对国外企业的倾销行为积极申诉,2017年10月23日,国务院关税税则委员会根据商务部的建议作出决定,自2017年10月24日起,对原产于韩国、泰国和马来西亚的进口共聚聚甲醛征收反倾销税。

2022年7月12日,云天化、国能宁煤、开封龙宇、兖矿鲁、唐山中浩和中海石油天代表国内产业提交反倾销措施期终复审申请书。2023年10月23日,商务部根据调查结果向国务院关税税则委员会提出继续实施反倾销措施的建议。国务院关税税则委员会根据商务部的建议作出决定,自2023年10月24日起,对原产于韩国、泰国和马来西亚的进口共聚聚甲醛继续征收反倾销税,实施期限为5年。

征收反倾销税的产品范围是原反倾销措施所适用的产品为共聚聚甲醛,归在《中华人民共和国进出口税则》39071010、39071090。这两个税则号项下的均聚聚甲醛、改性聚甲醛等其他产品不在本次被调查产品范围之内。根据商务部2017年第61号和2018年第10号公告的规定,对各公司征收反倾销税税率如下:

注:反倾销税以海关审定的完税价格从价计征,计算公式为:反倾销税税额=海关完税价格×反倾销税税率。进口环节增值税以海关审定的完税价格加上关税和反倾销税作为计税价格从价计征。

行业发展现状

——产能布局:行业产线加速建设

从产能布局来看,截至2024年2月,我国生产聚甲醛的企业共计17家,其中,9家企业已建成投产,3家企业停产(上海蓝星、天津渤海化工、中海油天野),5家企业正进行相关的产能建设。从现有产能来看,我国聚甲醛产业企业现有产能合计达49万吨;从在建产能看,我国聚甲醛正常在建产能达60万吨(南通星辰、新疆国重鑫兴、新疆望京龙未公布项目最新建设进展,未纳入其中)。

——市场规模:行业市场规模回升

依据中国合成树脂协会聚甲醛行业协作组发布数据测算市场规模。2019-2020年我国聚甲醛行业市场规模有所降低,2021-2023年有所回升。初步估计,2023年,我国聚甲醛市场规模约超120亿元。

行业竞争格局

——产品竞争:高端聚甲醛产品依赖进口

在高端聚甲醛产品领域,先进的POM生产技术全部都掌握在少数外国公司手中,一些出口国严格限制生产技术向我国的转移,国内的生产企业无法与之竞争,所以,长期以来在高端领域严重依靠进口。在中端聚甲醛产品领域,虽然国内有部分的聚甲醛生产企业的产品可以替代进口产品,但是聚甲醛产品质量不稳定,产品结构单一,生产设备落后。在低端聚甲醛产品领域,国内的聚甲醛生产企业竞争非常的激烈,导致聚甲醛市场混乱、价格持续低迷、并有部分的聚甲醛企业已经停工停产。

——产能竞争:云天化现有产能位居第一

从现有产能来看,旭化成聚甲醛(张家港)有限公司和宝泰菱工程塑料(南通)有限公司为外资企业,成立时间早,工艺技术先进,产能共8万吨。本土企业有7家,分别为云天化、兖矿鲁化、国能宁煤、鹤壁龙宇、开封龙宇、唐山中浩、新疆新业能源化工,合计产能41万吨。其中,云天化聚甲醛产能达9万吨/年,为当前国内聚甲醛产能最大的企业,现有产能占比18%。

从在建产能来看,截至2024年2月,我国聚甲醛正常在建产能合计高达60万吨。2021年4月6日,鹤壁龙宇30万吨/年聚甲醛一期项目在鹤壁宝山经济技术开发区开工,2023年9月鹤壁龙宇30万吨聚甲醛一期(6万吨/年)项目竣工投产,项目仍才持续建设中。

注:南通星辰、新疆国重鑫兴、新疆望京龙未公布项目最新建设进展,未纳入其中

行业发展前景及趋势预测

——发展趋势

从市场竞争趋势来看,随着聚甲醛企业产能建设以及领先企业高端产品布局加速,未来,聚甲醛行业市场竞争格局或将有所调整;在技术创新趋势上,国内企业正在积极研发改性材料,逐步拓展高端应用领域;在细分市场发展趋势上,2022年聚甲醛生产企业联合申请反倾销延长,为国内共聚甲醛的发展争取良好的条件。未来共聚甲醛仍未市场主流。

——发展前景

聚甲醛作为铜、合金等产品的替代,是适应制造业轻量化趋势的强势产品。随着电子电器、日用消费品、汽车、机械等领域进入高质量发展期,对于聚甲醛的需求也进一步增加。但鉴于国内消费市场更趋理性,聚甲醛行业增长速度趋于平稳。预计到2029年,我国聚甲醛的市场规模将近200亿元。

更多本行业研究分析详见前瞻产业研究院《中国聚甲醛(POM)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务