预见2024:《2024年中国细胞培养基行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:奥浦迈(688293),近岸蛋白(688137),中牧实业(600195),双鹭实业(002038),通化东宝(600867),冠昊生物(300238),三生国健(688336),洁特生物(688026)等

本文核心数据:市场规模;细分产品;成本结构;区域占比;规模预测;

产业概况

1、定义及特征

细胞培养基按成分确定性分类,可划分为含血清、低血清、无血清、无蛋白以及化学成分确定细胞培养基,其化学成分的确定性递增。无血清/化学成分确定的细胞培养基在科研及商业领域中的应用愈加广泛,主要由于:1)可避免因动物血清造成的病毒、支原体等污染的风险;2)特异性高,可针对特定细胞进行成分优化,进一步提高细胞表达量;3)组分稳定,可大量生产,更方便下游产物分离和纯化。

2、产业链剖析:上游原材料及耗材设备种类丰富

从产业链来看,培养基产业链的上游主要是原料、耗材及设备供应商。培养基的组分有70-100种不同化学原料,包括氨基酸、维生素、微量元素等。上游原料的纯度、稳定性会直接影响培养基的性能和批间稳定性。

中游培养基主要分为无血清培养基,无动物来源成分,但可能包含植物来源,目前应用最为广泛;有血清培养基,血清营养价值高、但成分复杂、差异大且不稳定,来源受限,易引起外源物污染;化学限定培养基,外源物污染的可能性降至最低,保持生产批次稳定,最大限度提高悬浮培养物中细胞系的生长和蛋白质表达;以及无蛋白培养基,即利用植物来源的蛋白水解物可以降低细胞培养过程中由动物来源的蛋白水解物带入的污染的风险。而根据客户不同的服务需求,培养基厂商提供的产品和服务可分为:目录培养基、定制化培养基、OEM培养基加工和销售培养基配方。

下游则是生物制品企业及科研机构。主要包括重组蛋白/抗体药物生产、疫苗生产、基因治疗/细胞治疗药物生产。不同的应用方向需要的细胞类型不同,对于细胞培养基的性能特点和生产需求存在很大差异,包括技术难度、生产工艺、产品形式等等。

细胞培养基产业链上游原材料供应企业主要原料供应企业有赛轮生物、奥普迈、金迪克生物、东亚药业等。耗材有成大生物、中粮生物、洁特生物、冠昊生物等;相关设备有济南天宇、瑞能医学、宁波生动、吉凯基因。中游进口品牌有赛默飞、丹纳赫、默克等;国产企业有多宁生物、奥浦迈、澳斯康、源培生物、臻格生物等。

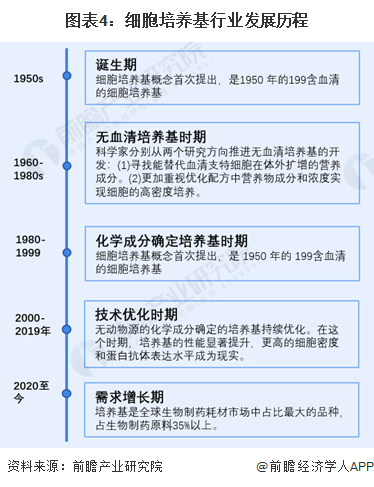

行业发展历程:现阶段细胞培养基成为生物制药耗材需求最大的品种

诞生期:20世纪50年代,是细胞培养基的起步阶段。主要使用简单的培养基,如鸡蛋白、牛血清和生理盐水等。虽然这类培养基提供了基本的生长和营养条件,但缺乏细胞所需的复杂因子和特定的生长因子。随着细胞培养技术的发展,Dulbecco's Modified Eagle Medium(DMEM)和Minimum Essential Medium(MEM)等培养基被引入。细胞培养基概念首次提出,是1950年的199含血清的细胞培养基。

无血清培养基时期:20世纪60年代-80年代,科学家分别从两个研究方向推进无血清细胞培养基的开发:一是寻找能替代血清支持细胞在体外扩增的营养成分;二,更加重视优化配方中营养物成分和浓度实现细胞的高密度培养。

化学成分确定培养基时期:20世纪80年代-90年代,这个时期,开始研制化学成分确定的培养基,并且陆续出现商业化产品。

技术优化时期:2000年至2020年,这个时期化学成分确定的细胞培养基持续优化,品牌效应出现。无动物源的化学成分确定的培养基持续优化。在这个时期,培养基的性能显著提升,更高的细胞密度和蛋白抗体表达水平成为现实。

需求增长期:2020年,数据显示,细胞培养基成为全球生物制药耗材市场中占比最大的品种,占生物制药原料35%以上。近年来,随着三维培养和生物打印技术的发展,培养基也在不断创新和进化。传统的平面细胞培养已经不能满足复杂的组织和器官工程的需求。因此,研究人员开始开发新型的细胞培养基,如支架型培养基和生物透明基质,以提供更接近体内的三维环境。这些创新的细胞培养基在组织工程、再生医学和药物筛选方面具有重要的应用前景。

行业政策背景:政策支撑细胞培养基产业化发展

近年来,国家出台一系列政策支持引导我国细胞培养基行业发展。《“十四五”生物经济发展规划》明确了生物经济4大重点发展领域,也为细胞培养基等原料的产业化发展营造良好的政策环境。我国细胞培养基行业主要发展政策如下:

行业发展现状

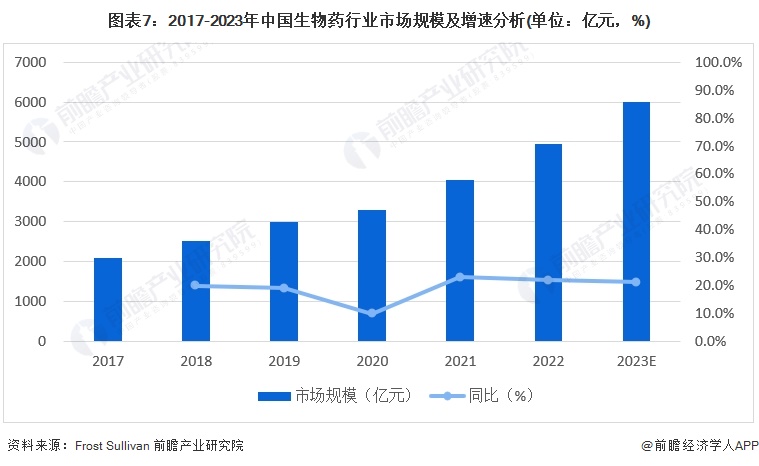

1、下游生物药市场超6000亿元

国内生物药占生物制药接近一半体量,行业规模2019-2024年从2100亿元增长至约6000亿元,年复合增速为18%,快于全球增速,主要是受政策、资金、产业三方面因素共同促进。生物科研试剂行业受生物医疗行业需求带动维持高增长,这也为上游细胞培养基的发展提供新的契机。

2、细胞培养基市场规模增长势头迅猛

据Frost & Sullivan数据显示,2022年中国细胞培养基市场规模超过30亿元,2017-2022年复合增速超过40%。中国细胞培养基市场规模增长势头迅猛。初步预计,2023年细胞培养基市场规模同比增长25%,接近40亿元。

2、无血清培养基占比最高

无血清培养基是细胞培养基的一种。无血清培养基内部可降低疫苗企业生产成本和分离纯化成本,并提高疫苗产品质量,外部更容易获得药政部门、大众舆论的支持,是目前应用颇为广泛的培养基。无血清培养基应用范围涵盖疫苗生产、抗体与重组蛋白生产、细胞及基因治疗、原代细胞培养等。中国无血清培养基占比逐年提升,2022年无血清培养基市场规模为21.8亿元,初步核算2023年预计为27.5亿元。

无血清培养基和试剂被广泛的应用于培养哺乳动物和无脊椎动物细胞以制备单克隆抗体,病毒抗原和重组蛋白等。根据无血清培养基在细胞培养基的市场规模占比来看,中国无血清培养基市场规模最大,2022年占比69%。

3、细胞培养基行业成本结构

大规模生产和稳定上游供应链管理能力是核心竞争力之一。培养基的规模化生产,在制造费用摊薄的情况下,每(单)升细胞培养基成本会明显下降。以奥浦迈的细胞培养基数据为例,2019到2021年,细胞培养基销量从7万升涨到43万升,制造费用占比从31.1%降到15.3%;与此同时,单升成本从79元降到48元,降幅接近40%。2021年,奥浦迈直接材料占比接近60%,是成本最高的组成部分,其次是直接人工费用,占比26%,超过了制造费用。

注:2022年公司年报暂未披露成本结构具体数据

4、细胞培养基进口替代情况

近年来,国产细胞培养基技术不断提升,代表性企业奥浦迈等,已经建立了大规模符合 GMP 要求的培养基生产基地,开发了多种经客户确认能够替代进口品牌的培养基产品,并已实现商业化销售。其次,医保谈判的实施,部分被纳入目录的药品价格降幅明显 (例如 PD-1抗体被纳入医保后价格大幅度下降) ,对生产成本也提出了考验。上游生产的控费是降低成本的重要方式,是包括细胞培养基在内的药企供应链国产化的动力之一。此外,进口产品的供货风险也是进口替代的主要原因之一。

根据应用领域分布显示,传统人用和兽用疫苗国产程度较高,抗体药物、蛋白药物两种严重依赖进口,而细胞及基因治疗完全依赖进口。

行业竞争格局

1、区域竞争:前四个地区企业数量占全国比重过半

根据企查猫查询数据显示,截至2024年2月细胞培养基注册企业主要分布在广东、江苏、北京、上海等地,分别占比18%、12%、11.8%和11%,上述四地占比超过52%。这些地区生物制药产业基础较好,人口密集,下游产品需求广阔,相关产业政策出台较多,细胞培养基企业分布较多。

2、企业竞争:国产企业竞争力不断提升

进口企业赛默飞(Gibco)、被丹纳赫收购的Cytiva(HyClone)、默克(Millipore)在中国市场占据绝对优势。2021年澳斯康超越Merck跃居第三,主要与新冠疫苗相关培养基需求增加相关。奥浦迈在蛋白及抗体药培养基领域优势突出,澳斯康在疫苗应用领域领先。

从竞争梯队上看,头部梯队企业为赛默飞、丹纳赫,这两家进口企业生物技术全球领先,收购了细胞培养基的业内顶尖企业,具有较好的全球市场布局体系,在中国市场产品销量大。此外,第一梯队是澳斯康、奥浦迈以及默克,这些企业在细胞培养基产品上具有稳定性、成活度高、细胞数量多、抗体表达好的优势。

第二梯队是源培生物、倍谙基以及海外两家企业在中国市场表现较好。倍谙基专在无血清培养基方面的技术和产品取得了重要突破,能够支持细胞的高密度培养和高效扩增,并且产品质量和技术服务水平在国际上具有竞争力。第三梯队是市场份额较小的沃美生物以及其他企业。

产业发展前景及趋势预测:定制化开发培养基将成为重要发展趋势

细胞培养基行业市场规模将随着生物药和科研需求的增强而迅速增长;竞争格局来看,国产替代进口将不断加速。此外,厂商通过采取定制化开发培养基的策略,能够更加符合客户的需求和达到提高生物药产率及降低药物生产成本的目的,将成为非常重要的趋势。最后,从产品类型来看,无血清、化学成分确定的培养基逐渐成为主流。初步预计,2024-2029年将保持40%的增速增长,2029年将破400亿元。

更多本行业研究分析详见前瞻产业研究院《全球及中国细胞培养基行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务