2024年全球细胞培养基行业发展现状分析 下游需求推动培养基市场持续扩容【组图】

行业主要上市公司:奥浦迈(688293),近岸蛋白(688137),中牧实业(600195),双鹭实业(002038),通化东宝(600867),冠昊生物(300238),三生国健(688336),洁特生物(688026)等

本文核心数据:发展历程;市场规模;下游应用;

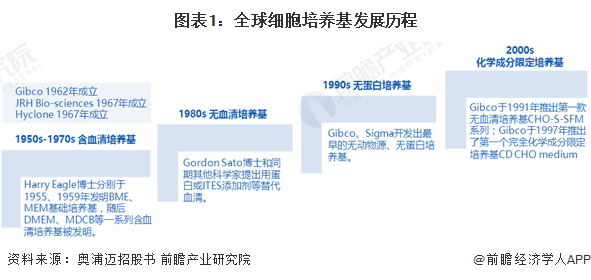

全球细胞培养行业发展历程

全球细胞培养基品牌悠久。海外的培养基行业起步于1950年代,细胞培养基行业先驱Gibco、JRHBio-sciences、Hyclone分别成立于1962年、1967年、1967年,后续分别被赛默飞、默克、丹纳赫收购。三巨头通过持续进行细胞培养基相关业务,进行并购和业务整合,同时加大内部研发投入,基本实现了科研试剂、科研耗材、科学设备领域的完整布局。1987年,FDA批准首个通过动物细胞培养表达的重组蛋白药物—组织纤维蛋白溶酶原激活剂(t-PA),随后EPO(1989年)、Rituxan(1997年)、Remicade(1998年)、Herceptin(1998年)、Humira(2002年)等动物细胞培养生产的重磅药物陆续批准上市,强劲的需求带动培养基加速更新迭代,实现更高的细胞密度和蛋白抗体表达水平。1997年Gibco推出CDCHO,第一个完全化学成分确定培养基(CDM),标志着培养基开发从此进入全新时代。2000年后无动物源CDM持续优化,从而支持高密度培养和高产物表达。

全球培养基市场快速扩容

伴随药物研发的推进,细胞培养基的使用量通常会逐级放大。受益于重组蛋白/抗体药物上市数量的持续增加和“重磅炸弹”药物的销售放量、CGT药物的崭露头角,2017-2022年全球细胞培养基市场规模以CAGR超过11%的增速,从13.38亿美元增长至22.9亿美元。

中游产品:无血清培养基占比最高

对于含血清培养基,主要成本来自血清,对于无血清培养基,主要成本来自生长因子,每毫克单价比含血清价格更高。据Equal Ocean数据统计,全球培养基市场中无血清培养基占比约为68%。

下游应用:CGT需求快速增长

CGT行业处于快速发展阶段,市场规模有望爆发。根据FDA统计,2020~2025年每年有10~20个CGT产品获批。根据Frost&Sullivan数据,2022年全球细胞基因治疗市场规模达到66亿美元,同比增长75%,未来将继续保持高速增长态势。

海外企业综合性能情况

国产、进口培养基厂商都提供定制化培养基服务。进口的是国产的3至4倍的价格,两者在价格上有所不同。此外进口培养基的质量更好,利于观察,假阳性和假阴性的可能比较少,检验结果比国内的检验结果准确,两者在检验结果有差别。国产、海外培养基厂商都提供定制化培养基服务,但国产培养基厂商在成本优化、服务响应速度以及客户需求满足度上更优。并且在货期上具有显著优势,可以快速响应客户的供货需求。

更多本行业研究分析详见前瞻产业研究院《全球及中国细胞培养基行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务