【行业深度】洞察2024:中国汽车金融行业竞争格局及市场份额(附市场集中度、市场份额、企业优势分析等)

行业主要上市公司:上汽集团(600104)、福田汽车(600166)、广汇汽车(600297)、江淮汽车(600418)、广汽集团(601238)、比亚迪(002594)、物产中大(600704)等

本文核心数据:汽车金融行业竞争梯队;汽车金融行业市场份额;企业业务占比等

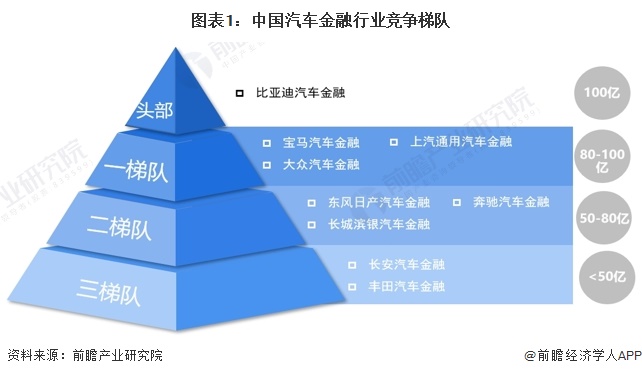

1、中国汽车金融行业竞争梯队

汽车金融服务是汽车产业价值链上最有价值和最富活力的一环,对刺激汽车消费、加速行业转型和产业价值链重塑具有重要的推动作用。我国目前共有25家经银保监会批准设立的汽车金融公司,其中最新的牌照发放于2016年,属于较为稀缺的持牌金融机构,准入门槛较高,对于出资人、注册资本、资本充足率、业务集中度等方面均有监管要求。汽车金融公司数量较少的另一大原因是汽车制造行业集中度相对较高,而汽车金融公司的竞争力又与背后整车企业或经销商自身实力高度相关,因此设立汽车金融公司的多为品牌知名度较高、实力较强的汽车企业。

汽车金融行业依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于等于100亿元的企业有比亚迪汽车金融;注册资本在80-100亿元之间的企业有:宝马汽车金融、上汽通用汽车金融、大众汽车金融;其余企业的注册资本在80亿元以下。

从汽车金融公司的区域分布来看,截至2023年底,我国共有25家汽车金融公司。作为稀缺金融机构资源,汽车金融公司仅分布在全国12个城市 ,其中北京市、上海市最多,均为7家,占据了半数以上的汽车金融公司;天津和安徽各拥有2家汽车金融公司,是京沪之外唯二拥有汽车金融公司数量超过1家的城市。

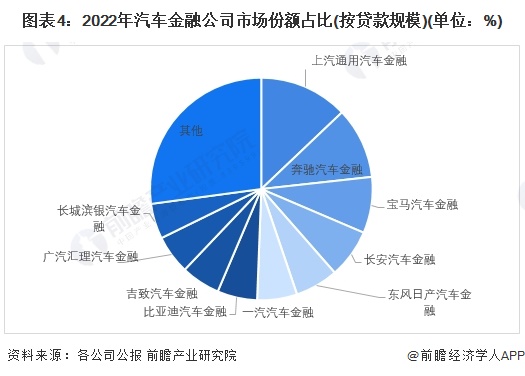

2、中国汽车金融行业市场份额

目前中国汽车金融行业主要有四类参与主体,分别是银行、汽车金融公司、融资租赁公司和互联网平台。从四类主体各自的特点来看,汽车金融公司渠道资源广泛、汽车专业能力强、实际利率较低(厂商贴息因素),但资金成本高于银行,且产品范围受限;商业银行资金实力充沛、产品利率低、金融服务专业能力强,但客户渠道有限、汽车专业能力不足、审批门槛较高;融资租赁公司、互联网平台客户门槛较低、产品设计灵活,但均面临资金成本高、风控压力大、监管合规趋严等问题。

汽车金融发展初期,早期银行曾凭借牌照垄断先发布局,在市场独占鳌头;随后25家汽车金融公司陆续开业,依靠主机厂资源、经销商渠道、购车客群基础等优势逐步占据主导地位;目前融资租赁公司、互联网平台也作为新兴玩家相继入局,汽车金融行业呈多元竞争格局。据罗兰贝格数据,2022年商业银行(含银行背景汽融中心)为汽车金融市场最大的参与者,市场份额为42%,而汽车金融公司的市场份额为41%,融资租赁公司及互联网平台等其他机构仅占据剩余17%的份额。

从汽车金融公司竞争格局来看,按贷款规模进行计算,市场份额最大的是上汽通用汽车金融,占比12.9%;其次是奔驰汽车金融和宝马汽车金融,分别占比10.36%、8.15%。

3、中国汽车金融行业市场集中度

目前,我国汽车金融行业内汽车金融公司数量较少,汽车金融公司内部集中度较高,但由于商业银行、融资租赁公司数量较多,且商业银行主体整体市场份额较大,汽车金融行业市场集中度相对较低。在汽车金融公司中,按贷款规模进行测算,2022年CR3为31.42%,CR5为44.8%。

4、中国汽车金融行业企业业务布局及竞争力评价

中国25家汽车金融公司中,注册时间最早的是上汽通用汽车金融,注册资本最高的是比亚迪汽车金融。此外,2022年企业的业务布局及具体优势分析如下:

5、中国汽车金融行业竞争状态总结

从五力竞争模型角度分析,目前,我国汽车金融行业增速较快,但入局门槛较高,潜在进入者及替代产品威胁较小;中游中小企业产品和服务同质化现象较为严重,竞争较激烈;下游和中游链接紧密,汽车市场需求旺盛,消费者议价能力一般;上游核心原材料应用范围较广,制造成本较高,议价能力较强。总体来看,行业竞争格局较好,随着行业优质企业不断创新产品、加强市场竞争力,未来行业市场集中度将逐步增加。

更多本行业研究分析详见前瞻产业研究院《中国汽车金融行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务