预见2024:《2024年中国轴承制造行业全景图谱》(附市场规模、竞争格局及发展趋势等)

行业主要上市公司:万向钱潮(000559);瓦轴B(200706);五洲新春(603667);新强联(300850);襄阳轴承(000678);光洋股份(002708);龙溪股份(600592);雷迪克(300652);双飞集团(300817);南方精工(002553)等

本文核心数据:轴承产量;轴承表观消费量;市场规模;轴承制造企业市场份额占比等

行业概况

1、定义

轴承是在支承轴的部件,用来引导轴的旋转运动并承受由轴传递给机架的载荷,是机械工业使用广泛、要求严格的配套件和基础件,是各种机械的旋转轴或可承元件,也是依靠滚动体的滚动实现对主机旋转的支承元件,被人们称为机械的关节。

根据结构和运动方式的不同,轴承产品可分为滚动轴承和滑动轴承两大类。滚动轴承主要分为向心轴承和推力轴承,滑动轴承主要分为关节轴承和自润滑轴承。

2、产业链剖析:应用领域广泛

轴承制造是我国体量较大的高端装备零部件市场。从产业链环节来看,轴承制造产业的上游包括原材料和设备供应,轴承制造材料分钢材、金属材料等;中游包括不同种类的轴承生产;下游应用领域包括汽车行业、工程机械行业、家电和电机行业、风电行业等,下游应用领域广泛。

行业发展历程:行业处在市场化竞争阶段

中国轴承行业主要历经四个阶段:1949-1997年的市场雏形阶段,随着中国经济在此阶段的不断发展,中国自1958年起陆续建立超50家大中型轴承厂;1978-2015年的行业快速发展阶段,中国轴承行业的出口规模逐渐提升,轴承于2015年被列入五大工业工程项目之一;2016年至今的市场化竞争阶段,轴承行业集中度提升。

行业政策背景:大力扶持风电领域及高端、高精密轴承产品

轴承作为重要的机械通用零部件,近些年来,国家陆续出台各项产业政策,引导轴承行业发往精密化、高端化发展,推动轴承在轨道交通、航空、基建等各方面的应用,鼓励轴承行业转型升级、提质增效,为轴承行业的发展提供了良好的环境。

行业发展现状

1、2022年轴承产量达到近年来峰值

2015-2016年,我国轴承行业产量基本保持不变,为190亿套。2020年,由于疫情的影响,国外需求量下降,但由于国内下游行业回暖,我国轴承产量小幅上升,实现产量为198亿套,同比增加1.0%。2021年、2022年,我国宏观经济形势总体稳定,工业企业生产经营持续稳定恢复,轴承工业整体生产经营也保持了较好的发展水平;2022年我国轴承产量达到259亿套,同比上涨11.2%,为近年来峰值。

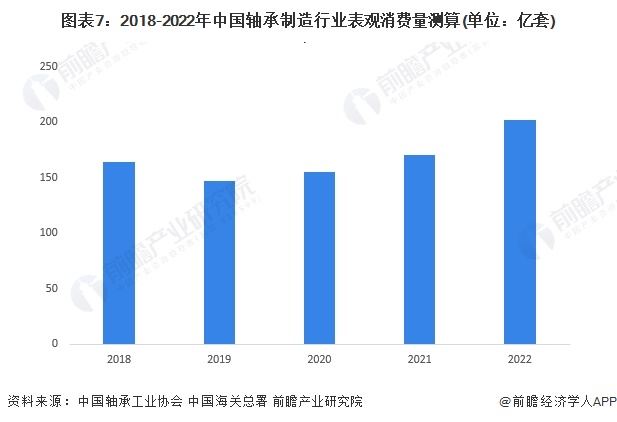

2、轴承表观消费量整体呈上涨趋势

根据测算,2018-2022年,中国轴承表观消费量整体呈上涨趋势,2019年,中国轴承表观消费量降至低点,为147.34亿套;2020年以来,中国轴承表观消费量开始逐渐上升,2022年,中国轴承表观消费量为201.65亿套。

3、市场规模波动上升

2015-2022,我国轴承制造行业市场规模呈现波动上升的趋势。2019年,受国内以汽车为首的轴承配套机械产品产量下降及中美贸易争端和国际贸易保护导致的轴承出口受到抑制等因素影响,我国轴承制造行业市场规模下降至1770亿元,同比下降4.2%。2020年以来,我国轴承制造行业市场规模回升。2022年,我国轴承制造行业市场规模达到2500亿元,同比上涨9.7%。

注:市场规模以中国轴承工业协会公布的轴承工业营业收入为统计口径。

行业竞争格局

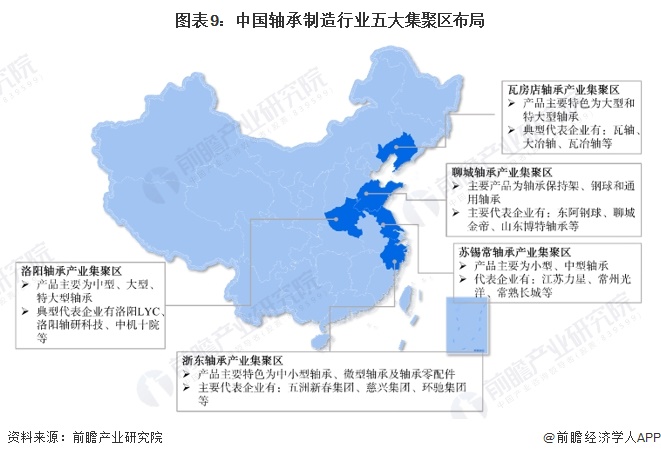

1、区域竞争:五大产业集聚区主要位于沿海地区

从地域分布来看,目前我国轴承行业有五大集聚区,分别为瓦房店轴承产业集聚区(主要为大型和特大型轴承生产),聊城轴承产业集聚区(主要为轴承保持架,钢球和通用轴承),苏锡常轴承产业集聚区(主要为小型和中型轴承),洛阳轴承产业集聚区(主要为中型、大型和特大型轴承),浙东轴承产业集聚区(主要为中小型轴承,微型轴承及轴承配件)。

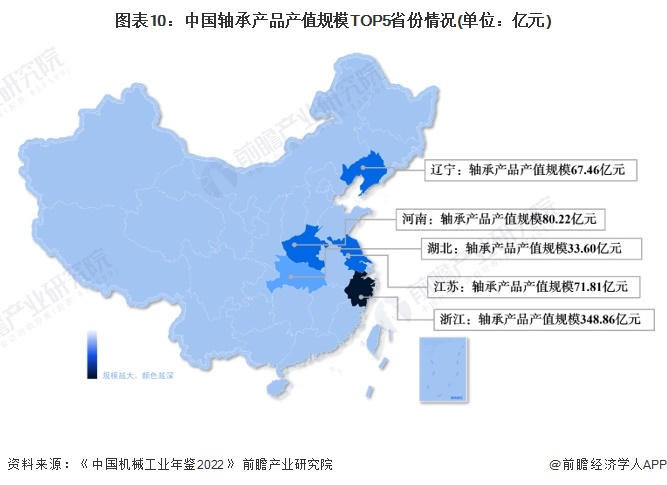

根据《中国机械工业年鉴2022》,2021年我国轴承制造行业轴承产品产值超过20亿元的轴承产销大省有浙江、河南、江苏、辽宁和湖北,轴承产品产值规模分别为348.86亿元、80.22亿元、71.81亿元、67.47亿元和33.60亿元,五省的轴承产品产值为601.96亿元,占当年行业年报企业轴承产品总产值的88.16%,其中浙江占当年行业年报企业轴承产品总产值的51.09%。

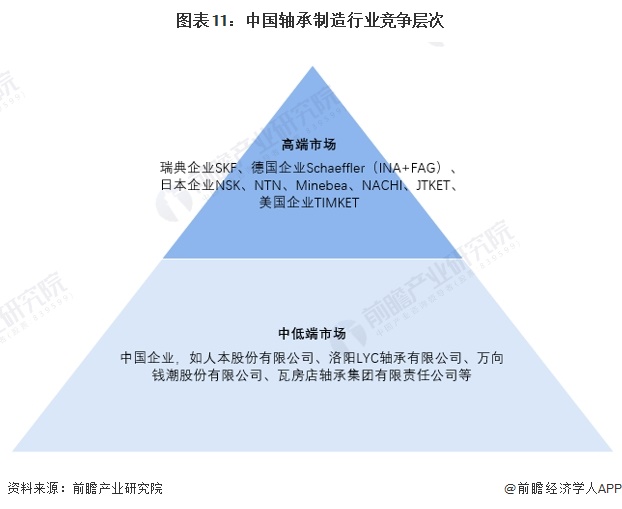

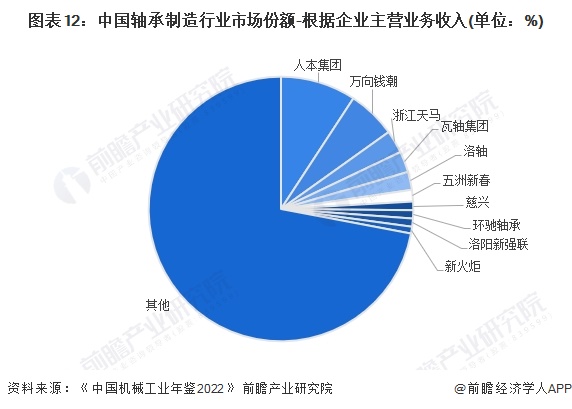

2、企业竞争:高端市场被跨国集团占据,人本市场份额第一

中国轴承行业高端市场主要由八大跨国轴承集团公司占有,包括瑞典企业SKF、德国企业Schaeffler(INA+FAG)、日本企业NSK、NTN、Minebea、NACHI、JTKET、美国企业TIMKET;而轴承行业中低端市场主要由中国大型领先企业如人本股份有限公司、洛阳LYC轴承有限公司、万向钱潮股份有限公司、瓦房店轴承集团有限责任公司等企业瓜分市场。

经过多年发展,我国本土企业生产的产品稳定性、精度等技术指标已经大幅提升,但依旧大都集中于中低端,高端轴承产品以及企业的国际竞争力与国际八大家相比还有较大的差距,在某些核心领域的轴承产品研发甚至还是空白。

根据《中国机械工业年鉴2022》披露的数据,2021年,在国内厂商中,人本集团和万向钱潮市场份额占比最高,分别为9.2%和5.9%。其余企业市场份额占比均在3%以下。整体来看,中国轴承制造行业的企业较为分散,头部企业市占率仍旧较低。

行业发展前景及趋势预测

——2025年中国轴承制造行业主营收突破2583亿元

《全国轴承行业“十四五”发展规划》提出:“十四五”期间目标主营业收入达到2237亿-2583亿元,年均递增3%-6%。完成8种高端轴承标志性产品攻关,完成国家科技部每年下达的国家重点研发计划“制造基础技术与关键部件”等重大专项项目等。

——自主化进程加快,高端产品市场潜力增大

随着我国产业结构调整升级,我国轴承产品自主化及国产化替代进程将随之加快。此外,随着航天工程、汽车工业、精密数控机床等工业的发展,对作为机械基础件的轴承产品提出了越来越高的要求,高精度、高转速、高可靠性的高档轴承和特种轴承的市场需求将大幅增加。

更多本行业研究分析详见前瞻产业研究院《中国轴承制造行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务