2024年中国激光产业发展现状分析 激光器价格战推动厂商业务出海【组图】

行业主要上市公司:福晶科技(002222);光库科技(300620);长光华芯(688048);锐科激光(300747);杰普特(688025);光韵达(300227);德龙激光(688170);英诺激光(301021);大族激光(002008);海目星(688559);华工科技(000988);联赢激光(688518);亚威股份(002559);帝尔激光(300776)等

本文核心数据:中国激光产业市场规模;中国光纤激光器国产化率;不同功率激光器采购单价;不同功率激光切割设备销售单价

中国激光产业市场总规模持续扩大

中国激光市场结构主要分为激光加工设备、光通信器件与设备、激光测量设备、激光器、激光医疗设备、激光元器件等。2016-2022年,我国激光产业市场总规模持续扩大。根据2022年中国激光元器件、激光器、激光加工设备市场规模,2022年中国激光产业整体市场规模已达2186亿元,同比增加6.4%。

激光器国产替代推动价格下降

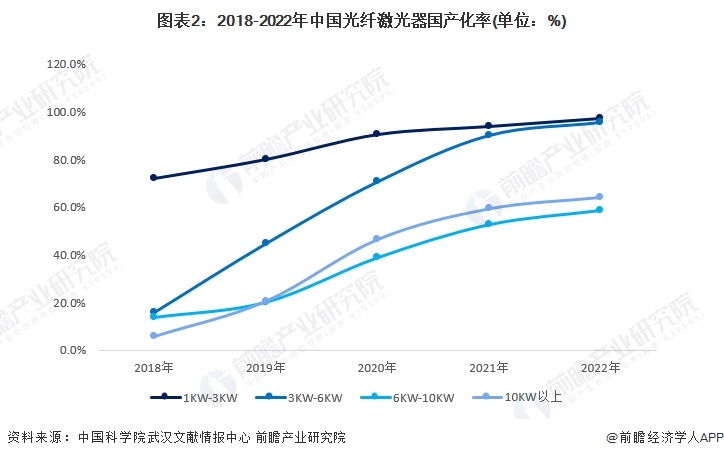

我国激光产业发展早期,激光器市场被IPG等进口品牌垄断,激光器价格高昂导致一台高功率激光切割设备价格在数百万元。但近年来,我国激光器国产替代进程持续推进,根据中国科学院武汉文献情报中心发布的数据,从市场渗透率来看,在1-3KW功率段光纤激光器市场,2022年国产光纤激光器市场份额达97.3%,已基本实现国产化;在3-6KW功率段光纤激光器市场,国产激光器渗透率由2018年的15.8%迅速提升至2022年的95.7%;在6-10KW功率段光纤激光器市场,2022年国产渗透率达到58.6%。在10KW以上功率段光纤激光器市场,国产激光器渗透率更是从2018年的5.7%快速增长至2022年的64.1%。

国产替代推动我国激光器价格的下降,我国激光器价格战已从低端产品打到了高端产品,从激光器打到了激光设备环节。

根据森峰科技招股说明书,2020年-2022年,其不同功率的激光器采购单均呈下降趋势,其中,低功率激光器采购单价降幅超55%,中功率激光器采购单价降幅超60%,高功率和超高功率激光器采购单价降幅超51%。

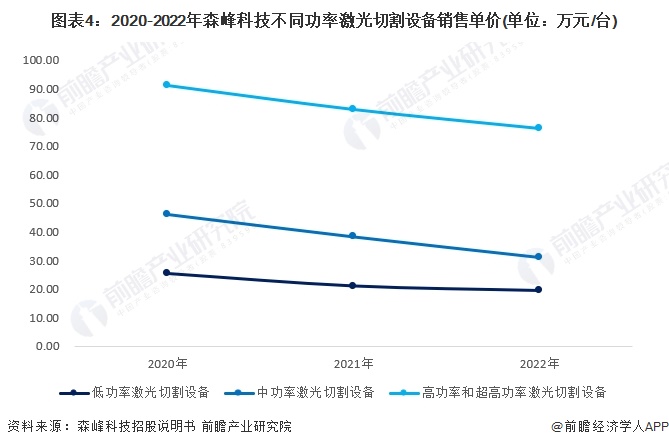

根据森峰科技招股说明书,2020年-2022年,其不同功率的激光切割设备销售单均呈下降趋势,其中,低功率激光切割设备销售单价降幅超23%,中功率激光切割设备销售单价降幅超32%,高功率和超高功率激光切割设备销售单价降幅超16%。可以看出激光设备环节价格也有下降趋势,但是下降幅度小于激光器环节。

价格下降压缩利润空间 本土厂商业务出海加速

激光器环节价格战激烈,厂商利润空间被压缩,部分企业已经走到亏损的边缘,这种情况下,本土厂商业务出海加速。2018-2022年,我国激光加工设备出口额持续上涨。

更多本行业研究分析详见前瞻产业研究院《中国激光产业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务