【投资视角】启示2024:中国精密仪器行业投融资及兼并重组分析(附投融资事件、产业基金和兼并重组等)

行业主要公司:理邦精密(300206)、天瑞仪器(300165)、三英精密(839222)、皖仪科技(688600)、聚光科技(300203)、川仪股份(603100)、禾信仪器(688622)等

本文核心数据:精密仪器代表企业融资规模;精密仪器代表企业投资规模

企业投融资呈下降趋势

截至2024年1月,2018-2022年,精密仪器设备领域每年投融事件数量相对稳定,基本在40起左右;而融资金额方面,从2018年的12.7亿增长至2019年95亿的顶峰,随后两年有所下降,2022年融资规模达54.1亿元,并且近两年亿元以上融资事件数量也在增加。2023年投融资规模和数量有所缩减,数量下降至17件,投融资规模达23亿元。2024年截至1月4日,共有2起投融资事件,均为1亿元。

企业投融聚焦仪器仪表行业

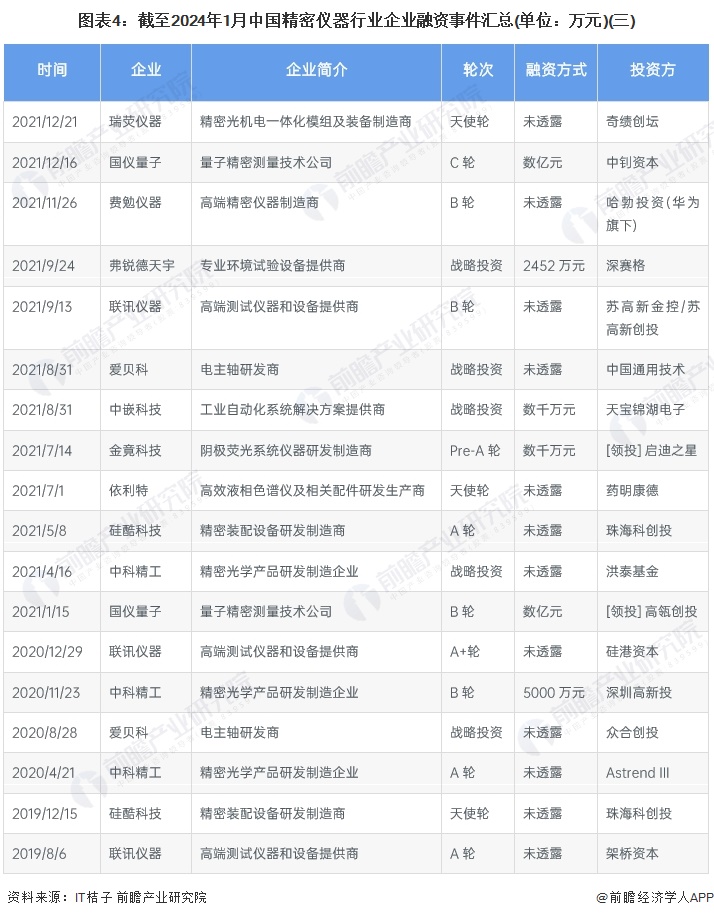

根据IT桔子显示,精密仪器行业2023年下半年投融资恢复热度,投资目标聚焦高精度、超精密仪器研发商、制造商。具体应用领域来看,涉及光电仪器、传感器、光学元件、液压阀等。主要的融资事件如下:

注:投融资数据截至2024年1月4日,下同

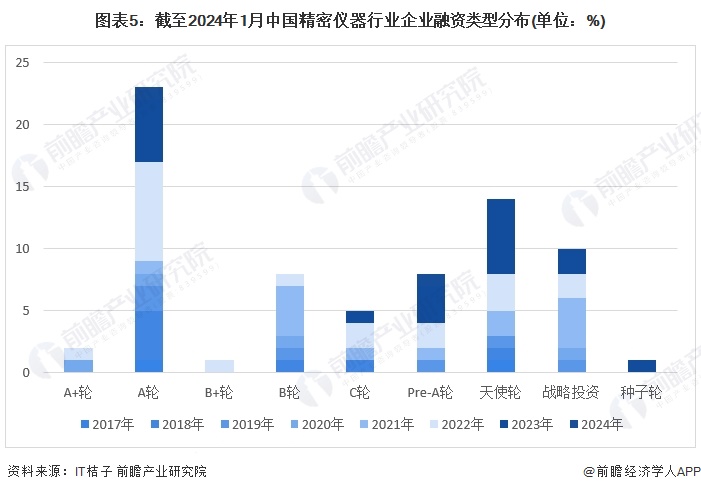

A轮是主要融资轮次

根据企业融资轮次来看,目前行业内主要是A轮和天使轮。近年pre-A轮、A轮和A+轮融资占全部融资事件比重为45%,天使轮占比19%,战略融资占比14%。此外B轮、C轮融资相对活跃。从年份上看,B轮、C轮的主要投资年份是2018、2021-2022年,而pre-A轮和天使轮主要是2023年频繁出现。

投融资主体类型:实业为主

综合整体投资主体来看,实业占比最高,达51%;其次是PE/VC占比达27%。基金类占6%。实业类企业对精密仪器行业更感兴趣,例如2017年理想汽车投资流深光电,一家精密激光及光电传感器企业;2021年药明康德投资高效液相色谱仪及相关配件研发生产商—依利特,2022年科大讯飞投资高端数据采集仪器装备研发商—中科采象。

投资目的地为广东和江苏

根据企业投融资目的地来看,目前行业内资金主要流向广东深圳以及江苏苏州。截至2024年1月,广东地区占比25%,江苏地区占比19%,北京占比12%,浙江、上海分别占比11%和10%。其他地区还有四川、山东、陕西、湖北以及安徽。

行业基金管理规模较高

目前投资精密仪器行业基金有海河产业基金、先进制造产业投资基金、洪泰基金和元培基金等。其中规模最大的是先进制造产业投资基金,基金规模超过700亿元,其次是洪泰基金,规模超过100亿元,其管理基金39个。这些基金都涉足先进制造领域,为精密仪器行业源源不断注入科研资金力量。

兼并重组目的多为纵向兼并

精密仪器行业兼并重组事件主要类型为纵向兼并,涉及领域有计量、汽车、石油、军工、金属、能源、生物技术等。2023年中国精密仪器行业兼并重组事件汇总如下:

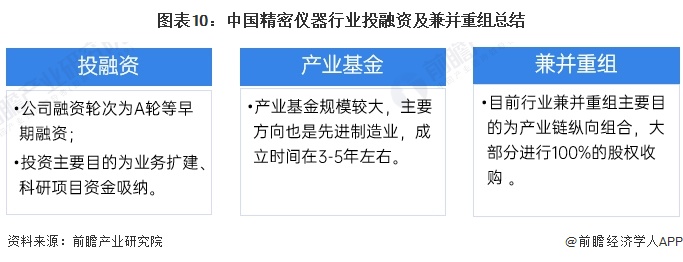

精密仪器投融资及兼并重组总结

中国精密仪器行业投融资特征来看,主要集中在天使轮、战略融资、A轮等早期阶段,目的是进行企业业务扩建和科研资金吸纳;产业基金规模较大,资金支撑力度强;兼并重组主要是产业链纵向组合。

更多本行业研究分析详见前瞻产业研究院《全球及中国精密仪器行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务