【行业深度】洞察2024:中国社区团购行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:阿里巴巴(09988.HK)、拼多多(PDD.O)、美团(03690.HK)等

本文核心数据:社区团购行业市场份额;社区团购行业市场集中度

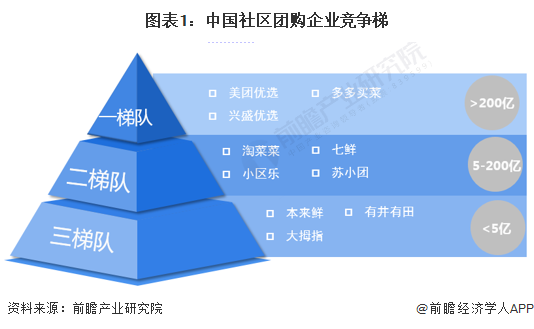

1、中国社区团购行业竞争梯队

随着2019年社区团购的洗牌,以及2020年互联网巨头的加快布局,我国社区团购竞争格局也发生了改变。目前我国社区团购行业企业竞争格局可以分为三个梯队,第一梯队为商品成交总额超过200亿元的领头企业,其中有美团优选、兴盛优选和多多买菜;第二梯队有淘菜菜、小区乐等企业,其商品成交总额在5-200亿元之间;第三梯队企业的商品成交总额小于5亿元,代表企业有本来鲜、大拇指等。

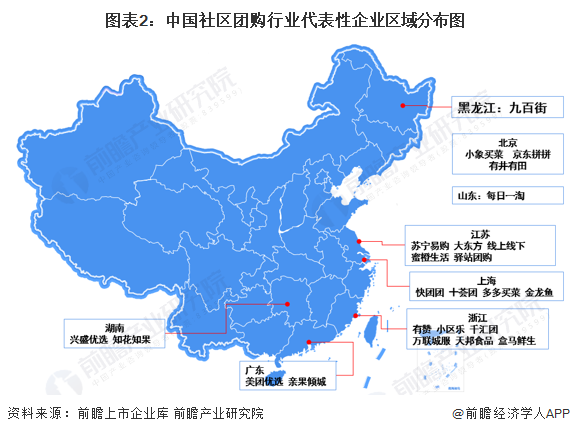

(按商品成交总额) 从代表性企业分布来看,江苏省有苏宁易购(002024.SZ)、大东方(600327.SH)等代表企业;上海则有拼多多旗下的多多买菜等企业;浙江省分布有赞(08083.HK)、盒马鲜生、小区乐等企业;广东的代表性企业有微信旗下快团团平台,上游供货商国联水产(300094.SZ)、怡亚通(002183.SZ)等企业;社区团购龙头企业兴盛优选位于湖南省,食享会、劲仔食品等企业也位于湖南。

2、中国社区团购行业市场份额

根据国金证券交易所的统计数据,截止2022年,多多买菜、美图优选和兴盛优选这三家占据社区团购行业超过90%的市场份额。其中多多买菜的市场份额最大,达到44%;其次是美团优选和兴盛优选,市场份额分别为32%和17%。

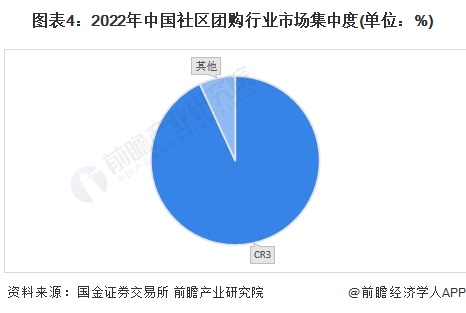

3、中国社区团购行业市场集中度

总体来看,我国社区团购市场的市场集中度及较高。2022年,92%的市场份额集中在排名前三的社区团购企业。经历了2019年的行业洗牌期后,大批企业退出社区团购市场,互联网和零售巨头倾向于合并或收购竞争对手,以降低竞争压力,这导致了市场集中度进一步提高。另一方面,进入社区团购市场需要大量的投资,涉及到技术平台、供应链建设、物流网络等。这些高投入成本可能限制了许多小规模企业的进入,并使得市场上的竞争主要由能够投入大量资本的企业来主导。

4、中国社区团购行业企业布局及竞争力评价

从企业布局来看,中国社区团购企业主要集中在广东省,北京市和江浙沪这几个地区。核心业务占比方面,淘菜菜(09988.HK)、多多买菜(PDD.O)、美团优选(03690.HK)等企业的社区团购业务占比分别为65%、30%和24.5%,上述企业的业务较为集中。重点布局区域方面,多多买菜和美团优选覆盖的区域最大,其次是淘菜菜(淘宝买菜),兴盛优选的业务布局减少至湖南、湖北和江西三个省份。业务情况方面,多多买菜采用低价补贴方式争夺市场份额,目前已在大部分省市实现扭亏为盈;美团则深耕服务,推出美团明日达超市和闪电仓,提升了社区团购的配送服务;淘菜菜重点放在打造高质量商品,直连种植基地构建了直采直销网络;兴盛优选选择退回核心区域,逐步实现稳定的盈利。

5、中国社区团购行业竞争状态总结

现有竞争者竞争情况方面,根据以上的资料可以看到目前社区团购市场主要是“新三团”—多多买菜、美团优选和淘菜菜这三家之间的市场份额竞争,老牌社区团购企业兴盛优选已退回其核心市场发展业务,市场集中度高,竞争激烈程度不高;消费者议价能力方面,社区团购的商业模式易于复制,所提供的产品服务同质化严重,消费者选择范围广泛,为了留着消费者,平台之间不得不打价格战,消费者占据主导地位,议价能力相对较强; 供应商议价能力方面,社区团购头部平台采购量大,对供应商有较强的吸引力,供应商的议价能力较弱;进入社区团购市场需要大量的投资,涉及到技术平台、供应链建设、物流网络等。这些高投入成本可能限制了许多小规模企业的进入,所以潜入进入者威胁和替代品威胁不大。

根据以上分析,前瞻对社区团购行业各方面的竞争情况进行量化,1代表最大,0代表最小,我国社区团购行业的竞争情况如下图所示。

多本行业研究分析详见前瞻产业研究院《中国社区团购行业商业模式创新与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务