【行业深度】洞察2024:中国光伏EPC行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:晶科科技(601778.SH);珈伟新能(300317.SZ);嘉寓股份(300117.SZ);永福股份(300712.SZ)等

本文核心数据:光伏EPC行业竞争派系;光伏EPC行业市场份额;光伏EPC行业市场集中度

1、中国光伏EPC行业竞争梯队

从中国光伏EPC行业的竞争梯队来看,我国光伏EPC行业的头部厂商主要是中国能建与中国电建,尽管两者主营业务并不聚焦于光伏产业,但从招投标规模及营业规模来看,两者均为中国光伏EPC行业的龙头厂商。第一梯队厂商主要包括十一科技、特变电工、晶科科技等厂商,主要以国有企业以及经营规模较大的自营厂商为主。第二梯队则主要包括林洋能源、嘉寓股份、珈伟新能等厂商,主要以自营厂商为主,在光伏EPC领域经营规模一般,多通过跨界进入光伏EPC市场。

2、中国光伏EPC行业市场排名

2023年5月22日,“2023全球光伏20强、中国储能20强排行榜”在上海浦东正式发布。“全球光伏20强排行榜”以上一年度全球光伏行业各企业全年光伏相关项目、产品及服务等营业收入、全球出货量、全球并网装机量等财务数据为排名依据,最终确定企业排名。根据各企业2022全年度的光伏全球电站投资、收购并网装机量,2023年中国电力建设集团有限公司以全球10000兆瓦的并网装机量位列中国光伏电站EPC总包企业榜首。

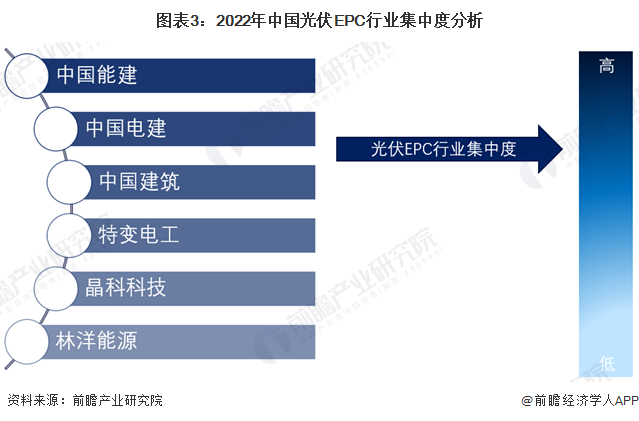

3、中国光伏EPC行业市场集中度

结合2022年光伏EPC行业招投标项目的定标情况,中国能建与中国电建取得超过40%的项目,在不同细分种类的项目中,多数中标厂商亦主要是行业的领先厂商,表明光伏EPC行业项目资源更集中于头部厂商,市场集中度较高。

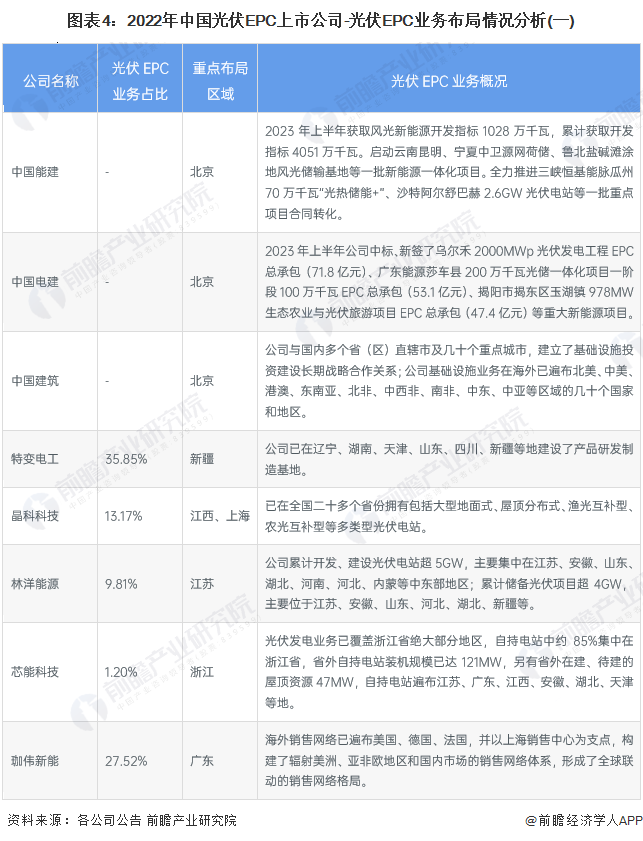

4、中国光伏EPC行业企业布局及竞争力评价

由于光伏EPC上市公司来自多个行业,因此其布局战略有所不同,但总体来看,光伏EPC行业厂商多围绕总部所在省份进行子公司布局,但在全国各地广泛开展业务。在此基础上,以特变电工为代表的具有产业链上游生产能力的厂商亦在多个省份布局了上游设备的研发生产基地以丰富自身的技术实力。

注:①由于中国能建、中国电建及中国建筑承接业务众多,营收规模极大,而光伏EPC业务在公司整体业务中占比极小,因此年报中未披露具体数据;②由于芯能科技2022年年报未披露光伏EPC业务,因此本篇采用的是2023年半年报的数据。

5、中国光伏EPC行业竞争状态总结

从光伏EPC行业现有竞争者情况来看,由于头部厂商占据行业较大的市场份额,而光伏EPC行业入局厂商较多,因此现有竞争者竞争较为激烈。在供应商议价能力方面,由于部分光伏EPC厂商具备光伏产业链多环节的生产能力,因此从设备采购方面具有一定的自主性,供应商议价能力一般;另一方面,消费者的议价能力较强,主要是光伏EPC行业当前厂商服务同质化较为严重,同时行业竞争较为激烈导致的。在潜在进入者威胁方面,光伏产业整体属于技术密集型产业,光伏EPC行业亦是如此,行业技术壁垒较高,同时存在一定的资质壁垒,在承接光伏EPC项目需要一定资金支持的情况下,光伏EPC行业的潜在进入者威胁相对较小。替代品威胁方面,光伏EPC的替代品主要包括PMC、DB等光伏项目开发模式,但由于EPC模式具有较高的工作效率,建造工期较短,当前已逐步发展出专业化、多元化的衍生模式,是光伏电站建造市场上采取的主要形式,因此综合来看替代品威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国光伏产业投资机会与投融资策略建议分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务