【行业深度】洞察2024:中国手术机器人行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:天智航(688277)、威高骨科(688161)、微创机器人(02252.HK)、堃博医疗(02216.HK)等

本文核心数据:中国手术机器人行业市场布局;中国手术机器人行业竞争力评价

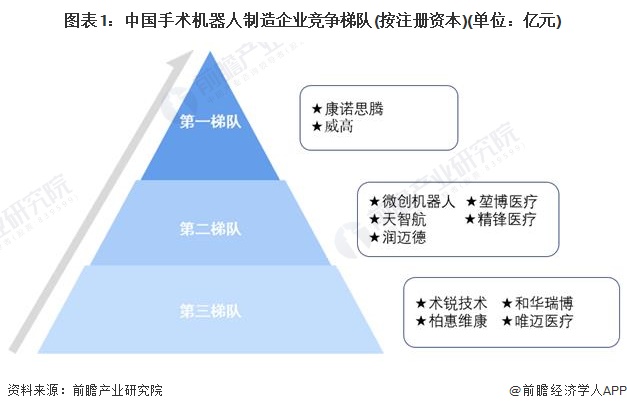

1、中国手术机器人行业竞争梯队

中国手术机器人行业市场参与者数量较少,2023年以来,多家中国手术机器人公司获得新一轮融资,利好政策下,手术机器人市场进入白热化竞争阶段。但如何快速实现商业化是手术机器人赛道所有企业共同面临的待解难题。可将手术机器人行业企业按照注册资本分成三个梯队,第一梯队注册资本在10亿以上,主要有康诺思腾、威高;第二梯队有微创机器人、堃博医疗、天智航等,这些企业注册资本在1-10亿元的区间内;第三梯队有术锐技术、和华瑞博、柏惠维康、唯迈医疗等,这些企业注册资本在1亿元以下。

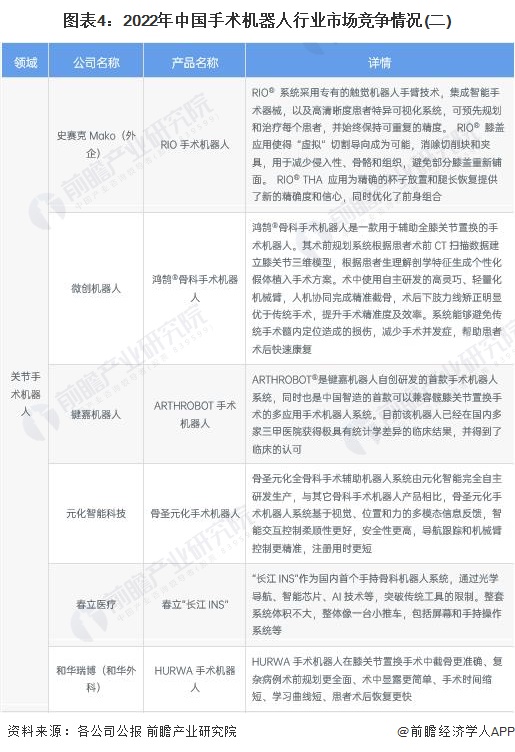

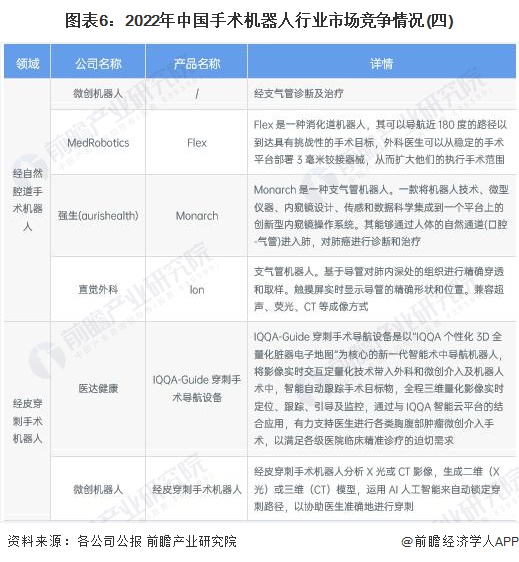

2、中国手术机器人行业市场竞争格局

目前,我国手术机器人主要集中在腔镜手术机器人、关节手术机器人、脊柱手术机器人、泛血管手术机器人、经自然腔道手术机器人和经皮穿刺手术机器人当中;涉及泌尿外科、骨科、呼吸科等领域。特别注意的是,在各个领域中,均有海外企业的在华布局。

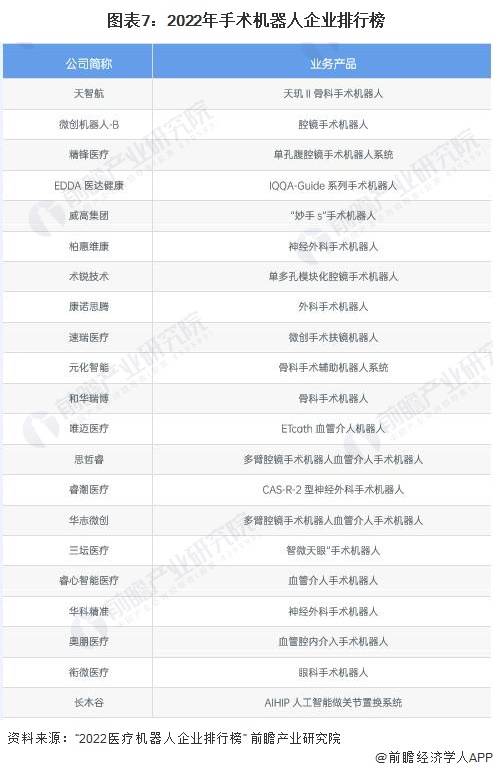

根据互联网周刊发布“2022医疗机器人企业排行榜”。上榜的手术机器人企业及其代表产品如下所示:

3、中国手术机器人行业业务收入对比

总体来看,2023年诸多国产手术机器人批量上市,微创机器人、天智航、思睿哲、精锋医疗和华瑞博等企业推出的手术机器人均已实现商业化装机。截至2023年,天智航骨科手术机器人开展了超4万例机器人手术;微创机器人的图迈腔镜手术机器人与鸿鹄骨科手术机器人实现多台中标。

4、中国手术机器人行业企业布局及竞争力评价

从我国手术机器人行业上市企业的业务布局情况来看,中国刚开启国产手术机器人的获批上市和集体商业化热潮,手术机器人企业整体尚未具备成熟的盈利能力,目前我国手术机器人上市公司大部分将业务布局聚焦在中国境内,境外市场整体尚未打开。

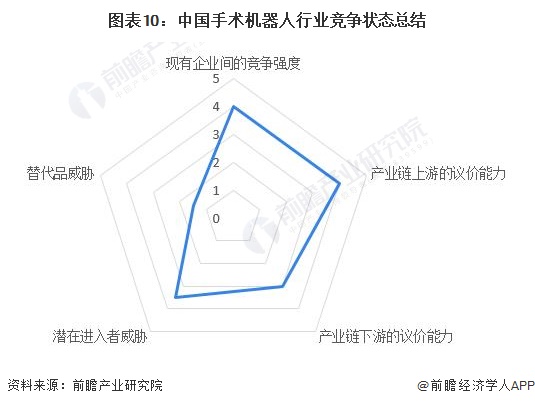

5、中国手术机器人行业竞争状态总结

目前我国手术机器人行业处于成长期,行业内企业数量急速上升;在此当中,我国现有的手术机器人企业还将面临着来自海外企业的威胁,目前我国手术机器人行业竞争较为激烈。此外,我国手术机器人行业具有一定的区域特征。目前,我国手术机器人对上游的议价能力较弱,生产成本较高。且中国刚开启国产手术机器人的获批上市和集体商业化热潮,产业链下游的议价能力相对较弱。行业进入壁垒较高,目前行业对潜在进入者的吸引力较大,潜在进入者威胁较强,而替代品威胁则相对较弱。

更多本行业研究分析详见前瞻产业研究院《中国手术机器人行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务