2024年中国骨科骨缺损修复材料行业市场需求现状分析 临床治疗仍存在巨大空间【组图】

行业主要上市公司:奥精医疗(688613);正海生物(300653);春立医疗(688236);威高骨科(688161);凯利泰(300326)等

本文核心数据:骨科骨缺损修复材料市场规模;骨缺损患者规模

1、骨科骨缺损修复材料适应症多样 覆盖面广

中国骨修复市场潜力巨大,适应症多样,包括急性颈椎间盘突出症、急性腰椎间盘突出症、先天性脊柱畸形等,覆盖面广,具体情况如下:

2、中国骨缺损患者规模大 治疗比例低

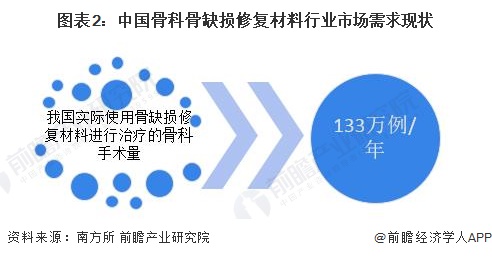

根据南方所的统计数据,在我国每年因交通事故和生产安全事故所致创伤骨折、脊柱退行性疾病及骨肿瘤、骨结核等骨科疾病造成骨缺损或功能障碍的患者超过600万人。目前这些数据反映出我国对于骨科骨缺损修复材料的需求量巨大,市场有较大发展空间。然而,我国实际使用骨缺损修复材料进行治疗的骨科手术仅约为133万例/年。

3、人口老龄化推动骨科骨缺损材料需求上涨

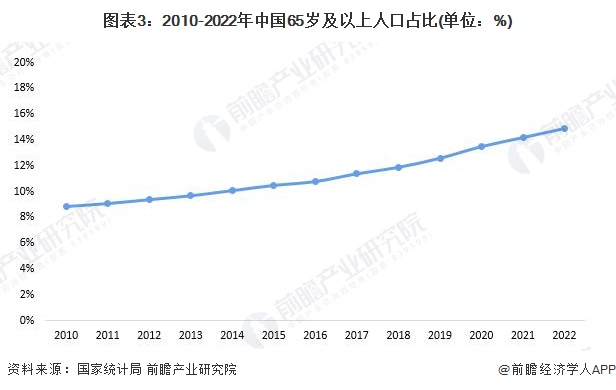

从人口年龄构成来看,近年来我国15-64岁人口占比持续下降,65岁及以上人口占比逐年增长,人口老龄化问题不断加剧。根据国家统计局发布的统计数据显示,截至2022年底,我国65岁及以上人口占比已经达到了14.9%,同比上升0.7个百分点,人口老龄化程度持续加深。基于我国65岁以上人群不断增加,预计2030年老龄人口将占总人口的20%以上。

在骨科领域,人群的骨折、脊柱侧弯、颈椎病、关节炎、关节肿瘤等骨科疾病的发病率与人口老龄化息息相关。根据《2022中国卫生健康统计年鉴》中披露的数据,我国医院出院骨科病人年龄别构成中,60岁及以上占比最高,且年龄越大病人占比越高。人口老龄化将推动我国骨科骨缺损材料需求上涨。

4、临床治疗空间巨大 市场规模快速上涨

我国骨缺损患者规模大,患者治疗比例较低,加之人口老龄化问题加剧,患者规模将继续上涨,骨科骨缺损修复材料临床治疗空间巨大。2022年,骨科骨缺损修复材料行业的市场规模约为43.1亿元,2014-2022年市场规模复合增长率超18%。

更多本行业研究分析详见前瞻产业研究院《中国骨科骨缺损修复材料行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务