【行业深度】洞察2024:中国抗帕金森药物行业竞争格局分析(附市场格局、区域竞争等)

本文核心数据:市场格局、区域竞争、产品竞争、波特五力等

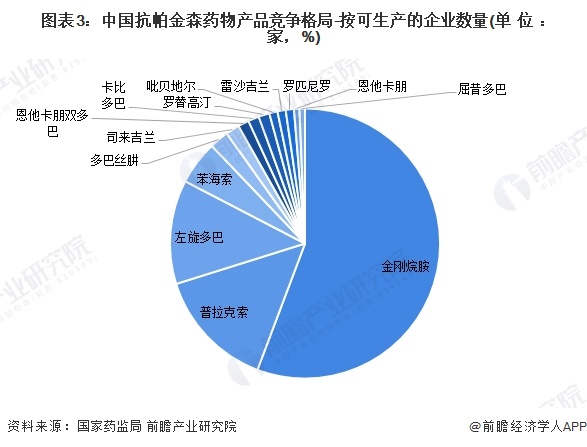

中国抗帕金森药物产品竞争格局

目前,我国抗帕金森药物主要包括苯海索、吡贝地尔、多巴丝肼、恩他卡朋、恩他卡朋双多巴、金刚烷胺、卡左双多巴(左旋多巴/卡比多巴)、雷沙吉兰、罗匹尼罗、罗替高汀、普拉克索、屈昔多巴、司来吉兰、左旋多巴等品种。

截至2023年11月15日,我国金刚烷胺、普拉克索、左旋多巴、苯海索的获批数量最多。其中,我国药监局共颁发了170个金刚烷胺生产许可证、44个普拉克索生产许可证、38个左旋多巴生产许可证。

中国抗帕金森药物企业竞争格局

金刚烷胺的生产企业最多,数量有170家,占比56%。其次是普拉克索,有44家,占比14%。

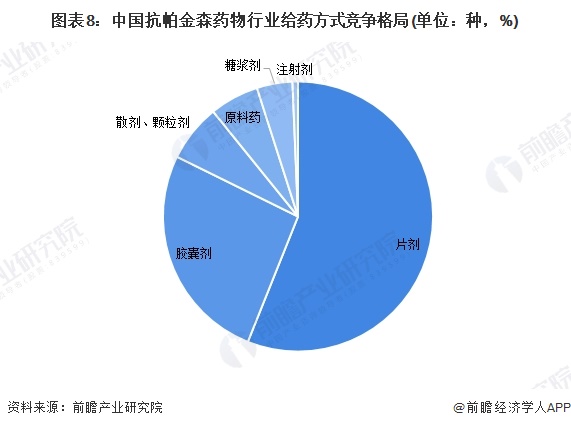

中国抗帕金森药物行业给药方式

截至2023年11月15日,我国抗帕金森药物给药方式可分为片剂、胶囊剂、散剂、颗粒剂、原料药、糖浆剂、注射剂。其中,约有56%的产品约为片剂,其次是26%的产品约为胶囊剂。

中国抗帕金森药物行业区域竞争

目前,我国抗帕金森药物企业主要集中在吉林和浙江。其中,位于吉林的企业数量有23家,其次是浙江,为18家。

中国抗帕金森药物行业竞争状态总结

目前,我国抗帕金森药物企业数量较多,主要集中在吉林和浙江,具有一定的市场集中度。上游供应商一般为药物辅料商,我国抗帕金森药物厂商对上游供应商的内部工艺控制、质量管理、供应稳定性要求较高,因此议价能力适中。而下游消费市场主要是医院和病患,

帕金森病(PD)是一种多发于中老年人的慢性中枢神经系统退行性疾病。据世界帕金森协会统计数据,目前全球共有570万PD患者,我国约有270万,到2030年我国PD总人数约为全球的一半。随着患者体量的增加,以及PD新药的获批上市,我国PD市场规模将继续扩张,因此我国抗帕金森药物行业下游议价能力一般。同时,因行业存在资金、技术等多个高门槛,潜在进入者威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国神经系统药物行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务